Table of Contents

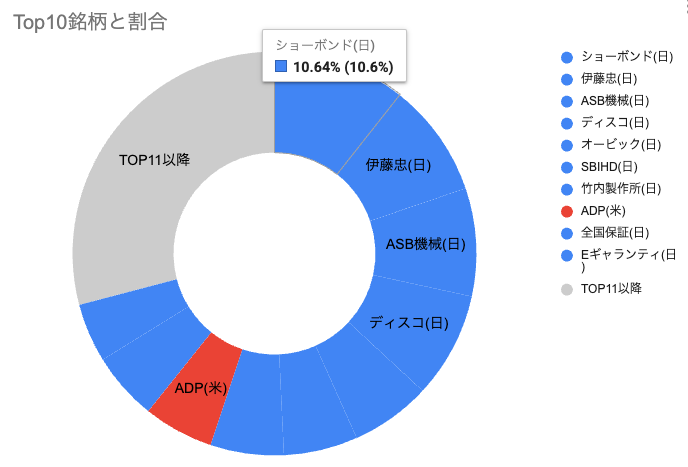

ポートフォリオのスナップショット(月末時点)

詳細内訳

| 銘柄シンボル | カントリー | 分類 | 構成比率 |

|---|---|---|---|

| ショーボンド(日) | 日 | 内需・中型 | 10.64% |

| 伊藤忠(日) | 日 | 内需・大型 | 9.13% |

| ASB機械(日) | 日 | 外需・中型 | 8.65% |

| ディスコ(日) | 日 | 外需・大型 | 8.48% |

| オービック(日) | 日 | 内需・大型 | 6.43% |

| SBIHD(日) | 日 | 内需・大型 | 5.93% |

| 竹内製作所(日) | 日 | 外需・中型 | 5.87% |

| ADP(米) | 米 | 5.62% | |

| 全国保証(日) | 日 | 内需・中型 | 5.45% |

| Eギャランティ(日) | 日 | 内需・中型 | 4.71% |

| V(米) | 米 | 3.85% | |

| KO(米) | 米 | 3.79% | |

| PG(米) | 米 | 2.55% | |

| CME(米) | 米 | 2.63% | |

| MCD(米) | 米 | 2.53% | |

| 日清食品HD(日) | 日 | 内需・大型 | 2.52% |

| XOM(米) | 米 | 2.10% | |

| RACE(欧) | 欧 | 2.05% | |

| 寿スピリッツ(日) | 日 | 内需・中型 | 1.60% |

| USS(日) | 日 | 内需・中型 | 1.51% |

| 小野薬品(日) | 日 | 内需・大型 | 1.51% |

| BLK(米) | 米 | 1.48% |

1月5日の日経新聞で日本企業の配当性向は26/3期予想で39%で前期から3ポイント高くなる。

日本企業の株主への分配は欧米に近くなっている。

ちなみに

米国のS&P500種株価指数の採用企業の配当性向は平均34%

欧州の主要企業を集めたSTOXX600の配当性向は56%

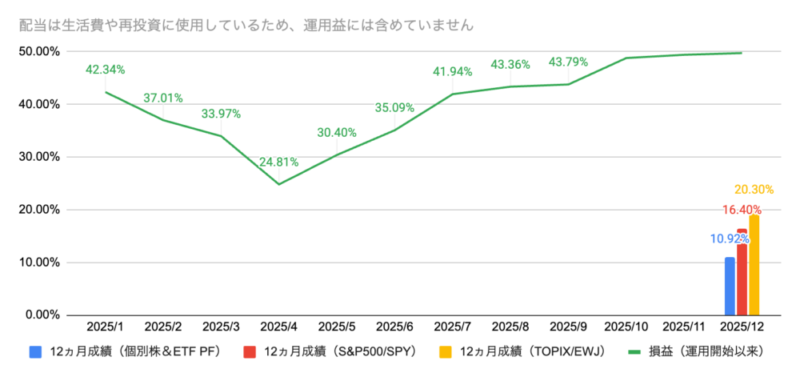

運用成績

この直近12ヶ月における運用成績です。

自身の個別株&ETFの運用成績については、12ヵ月の評価額の増減÷(12ヵ月前の評価額+直近12ヵ月の新規買付額)で計算しています。

参考までにS&P500とTOPIXとの比較を示していますがこれらの数字は、12ヵ月前にそれぞれのインデックに投資をしていたらどれだけ増えていたかを示しています。

Portfolio Visualizerを用いて、自身の運用成績の計算と同様、配当再投資は考慮しない数字になります。

自身の個別株&ETFの運用成績で直近12ヵ月の新規買付額に由来する運用成績については12ヵ月の運用期間が取れないので、不利に働くことがありますが、直近12ヶ月は何れのインデックスにも運用成績は負けていました。

配当重視のポートフォリオになっていますが、インデックスを上回る成績を常に上げることは難しいと肌で感じています。

保有理由

各銘柄の保有理由を簡単にまとめたものが以下になります。

投資先メモ

SBIホールディングス(8473)

2025年12月2日~2026年3月31日までに発行済株式総数(自己株式を除く)の3.03%である20,000,000株(上限)を自社株買いする可能性がある。

2025年12月30日(約定ベース)までに7,784,300 株を取得済。

伊藤忠商事(8001)

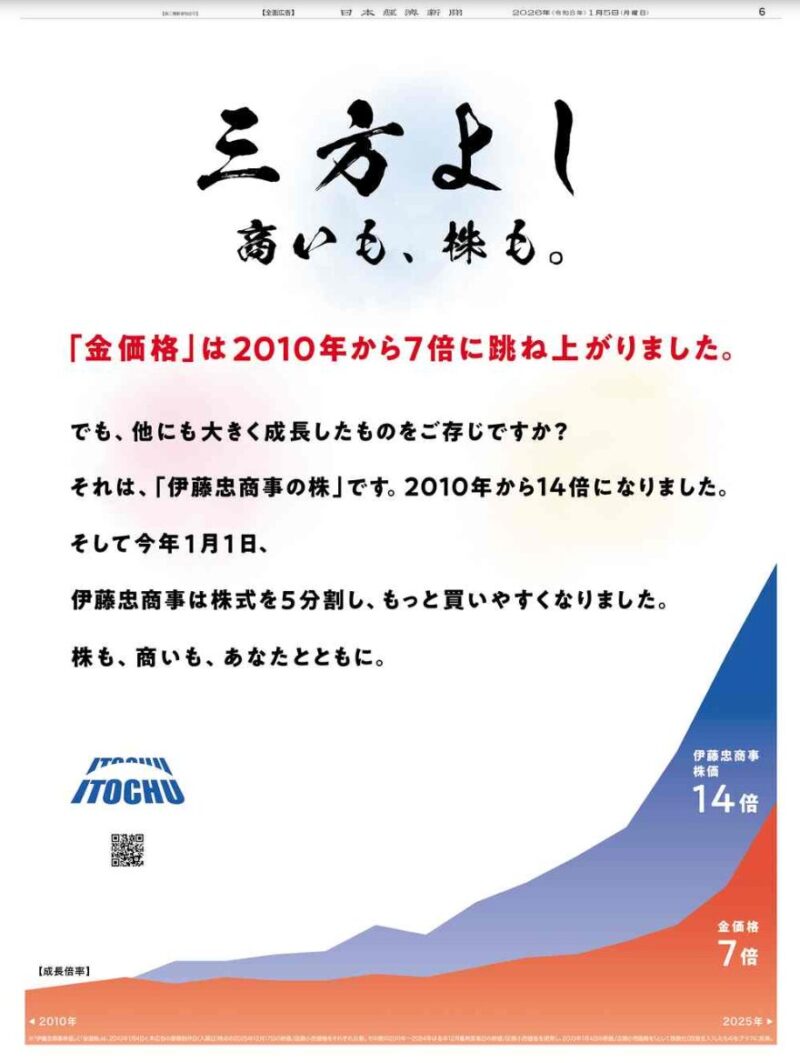

伊藤忠の株価は2010年からの金価格の上昇率の2倍を達成していることが、1月5日の日経新聞の企業広告に掲載されていた。

伊藤忠商事が会社として株価を意識していることが伺える。

今月の売買内容

日精ASBの新規購入するために、カプコンとディスコを損益通算して、資金を捻出しました。

投資理由は、保有理由を参照ください。

日精ASBはさらに割安になるタイミングがあれば、2026年の新NISAでも購入したいです。

| 銘柄 | 売買 | 約定数量 | 単価 | 判断根拠 |

|---|---|---|---|---|

| 日精ASB | 買 | 110 | 6,076 | 割高ではない |

| 日精ASB | 買 | 50 | 6,305 | 同上 |

| カプコン | 売 | 100 | 3,666 | 損出し |

| ディスコ | 売 | 1 | 49,860 | 益出し |

| ディスコ | 売 | 1 | 45,429 | 益出し |

| ディスコ | 売 | 1 | 45,838 | 益出し |

バイプロLOG

バイプロLOG