Table of Contents

本を手に取ったきっかけ・感想

図書館の返却棚にあり、手に取った本です。

著者のキム・スンホさんは韓国人として初めてアメリカで外食ビジネスで成功した希有な存在です。

アメリカでグローバル展開する外食チェーン「スノーフォックス」を創業し、世界11か国に3900店舗、従業員1万人を抱える企業へと育て上げました。

ナスダック上場を目前に控え、売り上げ1兆ウォン(約900億円)を達成しています。

本書は、彼がネットで「伝説のお金の授業」として人気を集めた講座をもとに書籍化され、韓国では2023年まで4年連続ベストセラー、100万部を突破したミリオンセラーです。

日本では2024年2月10日に初版が出版されました。

今回はキム・スンホさんの著書「お金は君を見ている」を紹介します。

- 個人投資家

- ビジネスパーソン

人生に取り入れたい文脈

本も読むだけではなくて、行動に移さなければ意味がありません。

個人的に共感した部分、覚えておこうと感じた部分、人生に取り入れてみたいと感じた部分を中心に取り上げています。

必ずしも書籍の内容の全体を俯瞰しているわけではありませんし、本記事は単なる要約ではありませんので、詳細は書籍を購入して確認してください。

あなたは経営者

あなたは「あなた」というビジネスを経営する経営者だという著者の言葉が心に残りました。

これは、経営者ではない会社員であっても例外ではありません。

例えば、あなたが企画部に所属しているなら、自分をその部署の社員ではなく、会社と企画サービスを契約したビジネスパートナーだと考えるのです。

あなたのサービスに満足すれば、会社は契約を更新しつづけるだろうし、経費が上がっても進んで報酬を支払おうとするでしょう。

自分がひとり企業の経営者だと考えれば、常にサービス改善のために知恵を絞り、努力するはずです。

自分の働きで顧客(会社)の収入が増えれば増えるほど、あなたの収入も増え、昇進できることだろうと記載されています。

これから先、フリーエージェントな働き方が増えてくる来るのではないかと私は予想しています。

日本では人も足りなくなることが予想されます。

そのような世の中では、会社員という安定して、保証されていると錯覚しがちな立場に甘んじることなく、あなたはあなた自身の経営者という自覚を持ちながらキャリアを積まなければならないと感じました。

これから特に、会社員にとって大事な考え方だと感じました。

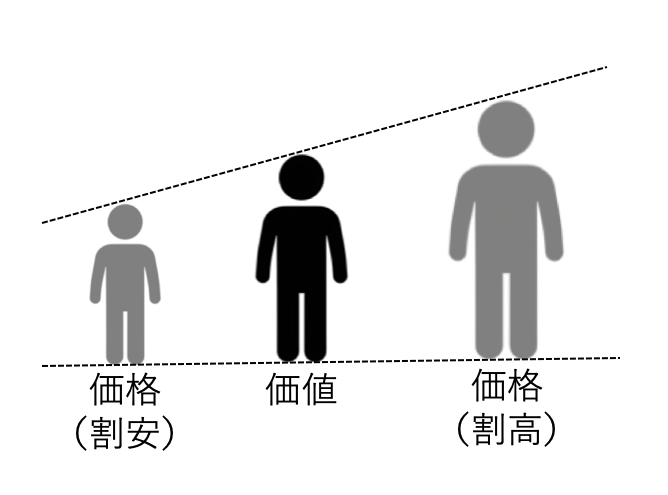

企業の内在価値を拠り所にする

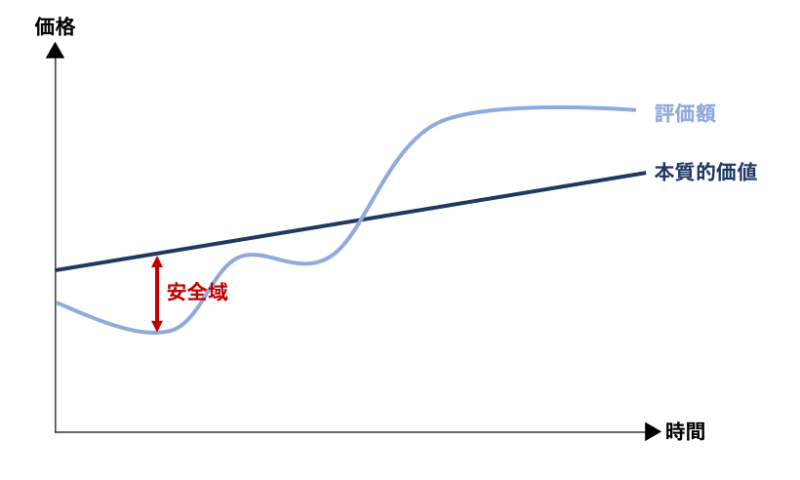

分割買いと、企業の内在価値についての確信があれば、落ちるナイフを掴んでも、手が傷つくことはほぼありません。

株価の下落に恐怖しない投資者はいません。

まったく怖くないと言う人がいるなら、それは自分のお金ではないか、嘘をついているか、サイコパスかのいずれかです。

投資は市場との闘いではなく、自分との闘いです。

それでも恐怖を抑える方法はあります。

分割買いをし、信用取引はせず、適正価値以下で株を購入したなら、あとはテレビの経済番組と株価チャートを見ないようにしましょうと述べられています。

投資は自分との闘いという点に共感しました。

自分との闘いや恐怖に打ち勝つために、自分の中で、適正と思える価格を持っておくということも大切だなと最近感じています。

具体的には保有銘柄の理論株価を算出するようにしているのですが、以下の書籍で述べられているように、価格ではなく企業の価値を拠り所にすることで、リスクを取れるようになりました。

大暴落の夜に長期投資家が考えていること|ろくすけ 著

大暴落の夜に長期投資家が考えていること|ろくすけ 著

暴落で恐怖に感じた時こそリスクが低い

ダウ平均株価が2万9000ドル台にあって3万ドルの大台を目前にし、なんの心配もいらないように見えていた「コロナ禍直前」の好況期に、実はリスクが最も大きかったことは明らかな真実です。

そして、ほとんどの人が巨大な恐怖に脅えて株を投げ売りし、ダウが1万6000ドルを割り込んだ「コロナ禍の真っ最中」こそが、リスクが最も小さかったのです。

もし再びダウが1万ドルまで下落しても、2万9000ポイントを回復する前に、必ず恐怖の1万9000ドルを通過するのは確かだからだと述べられています。

冷静に考えると、暴落で恐怖に感じた時こそリスクが低いというのはその通りだと感じましたが、恐怖に感じているときはそのことをつい忘れがちです。

暴落の最中、落ちるナイフを掴んだとしても、暴落後の回復では、あなたがナイフを掴んだ価格を通過して回復するということを述べています。

暴落時に買い向かうことは、より安全域を確保できるという意味でもリスクが低く、好況期に買い向かうことは、そこから下落する可能性の方が高い(安全域を確保できない)という意味で、リスクが高いと解釈しました。

この文脈からも、以下の書籍で述べられているように、価格ではなく企業の価値を拠り所にすることの大切さを再確認することができます。

保有銘柄の理論株価を一度ご自身で算出してみることをおすすめします。

大暴落の夜に長期投資家が考えていること|ろくすけ 著

大暴落の夜に長期投資家が考えていること|ろくすけ 著

株を保有してみる

上記の書籍でも述べられていたことでありますが、株を保有しているか保有していないかでその企業に対する姿勢、見方の真剣度合いは大きく変わってきます。

私自身もこの点は感じており、まずは、1株からでも持ってみて、その企業や企業を取り巻く環境に関する情報にアンテナを立ててみるということをしています。

株を買わずに勉強するのと、株を保有した状態で勉強するのとはぜんぜん違うと本書でも述べられています。

まず、事業を見る目が変わります。

1週間でも株をもてば、その企業の関連ニュースや業界の情報が目に入り、経済用語が自然と理解できるようになります。

よいポートフォリオで平常心を維持する

投資は自分との闘いという点を紹介しました。

最後に本書でも紹介されていた、ポートフォリオ理論でノーベル経済学賞を受賞したハリー・マコウィッツ(Harry Markowitz) の言葉で締めたいと思います。

よいポートフォリオは、投資者の「平常心」を維持してくれる。

平常心を保つことが投資成功の最も重要なカギだと言っておられました。

投資対象の企業の内部環境・外部環境について把握し、自分の中の適正価格を持ち、納得感を持って長期保有をする。

そのような、企業群で構成されたポートフォリオであれば、必然的に握力も高まるでしょうし、平常心で市場に向き合い続けることができるでしょう。

バイプロLOG

バイプロLOG