Table of Contents

本を手に取ったきっかけ・感想

10倍株の思考法を読んで共感する内容が多く、勉強になる部分もあったので、ろくすけさんの別の著書も読んでみようと思い、選んだ本です。

10倍株の思考法|ろくすけ 著

10倍株の思考法|ろくすけ 著

著者はインデックスから個別株投資に転換し、投資で資産3億円を築いた経験があります。

しかも、この個別株投資への転換というのは、インデックス投資を基本にしつつサテライト投資として個別株投資をするというわけではなく、完全にインデックスファンドの積立投資をやめて、現金化し、個別株投資に転換した投資遍歴です。

多くの人と違う戦略を取っていることに個人的には興味を持ちましたが、本書ではどのような考えで個別株投資へ転換したのかも書かれていますので実際に本書を手にとってみてください。

今回はろくすけさんの著書「大暴落の夜に長期投資家が考えていること」を紹介します。

- 個人投資家

- インデックス投資に飽きた人

- 個別株に興味がある人

人生に取り入れたい文脈

本も読むだけではなくて、行動に移さなければ意味がありません。

個人的に共感した部分、覚えておこうと感じた部分、人生に取り入れてみたいと感じた部分を中心に取り上げています。

必ずしも書籍の内容の全体を俯瞰しているわけではありませんし、本記事は単なる要約ではありませんので、詳細は書籍を購入して確認してください。

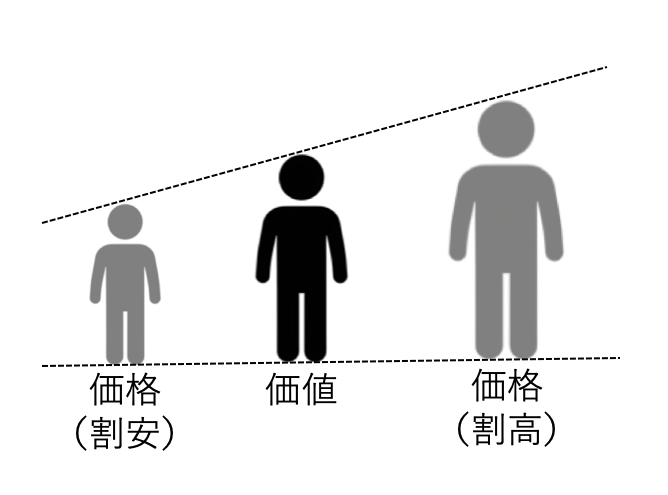

価格ではなく価値を拠りどころにする

暴落時だけでなく普段の相場との向き合い方について、価格ではなく価値を拠りどころにするという考え方が参考になりました。

株価=価格は多数の他人から成り立つ市場によって決められるので、自分では何もできません。

価格ではなく、主体的に自分にしか計算できない「価値」を拠りどころにすれば良いと本書では書かれています。

本書では目標株価の算出法についても触れられています。

本書では株価を影と表現していました。

影ではなく、企業の実体に関心を向けることが、資産を築くためのリスクの取り方として、とても重要です。

株価という影ではなく企業の実力に関心を向けているからこそ、他の投資家とは違う行動ができる少数派になれると本書では書かれています。

少額から買ってみる

著者は個別株長期投資をゆっくりと少しずつ始めてみるのをおすすめしています。

株価暴落に向けたウォーミングアップになるからです。

このウォーミングアップができていないと、株価暴落に際して適切な行動をとることはできません。

具体的には、買い物リストに載せていた企業の株価がほどよい株価になったら、まずは1単元だけ買ってみます。

そこから1年程度かけてその企業の価値をじっくりと見極めていきます。

1単元の保有であっても、保有しているか保有していないかでその企業に対する姿勢、見方の真剣度合いは大きく変わってくると著者はいいます。

この点は非常に私自身も感じているところで、興味を持った企業はまず少額から買っています。

著者と違う点は、1単元であっても投資金額が大きくなる銘柄もありますので、私の場合は一株単位で買うようにしています。

私自身はウォッチリストなるものも作っていますが、著者の言う通り、一株でも持っているかどうかで企業との向き合い方が全然変わってきます。

本書ではネット証券などで現在投資可能な一株単位では不十分だとまでは書かれていませんが、著者自身は1単元を保有していることで得られる株主総会への参加の権利も重視していそうなので、おそらく一株ではなく、一単元としているのでしょう。

当然、一株単位よりも一単元にすることで、さらに真剣度合いは高まるでしょう。

長期投資は入口ではなく出口

長期投資の有効性が世間で語られるとき、「長期保有ありき」の主張が多いですが、投資の入り口のところから「長期」と決めてかかっているスタイルに著者は疑問を持っているようです。

先ほどの文脈から、著者の場合は入り口の一単元を買い始める段階から「長期で保有する」とは考えていないそうです。

この時点では銘柄に対してのめり込める要素はまだあまり見つかっていないからです。

じっくりと時間をかけて投資先への理解を深めていく中、のめり込める要素が増えていくことで、結果として長期投資になっているということになります。

インデックス投資は「降伏」

著者はインデックス投資に対して否定しているわけではありませんが「降伏」と表現しています。

ここに、著者の会社・社会との向き合い方が強く表れていて、視野がすごく広がりました。

インデックスファンドは複数の企業の詰め合わせパックとなっており、投資のリターンの源泉はこれらの構成企業が事業を通じて生み出しています。

しかし、インデックスファンドはこれらの投資リターンの源泉への関心を仕組みとして放棄させてしまっている側面があります。

そして受益者側もそれに従っているという点で本書では、「降伏」と表現しています。

本書を通じた気付きとして、リターンの源泉となる利益がどんな事業からどのように生まれているかにまったく関心を持たないというのは、社会を良くするための投資になっていない可能性があることも意識しなければなりません。

結果的に利益さえ出るのであれば事業の内容は問わない、とにかく稼いでくれればそれでいいという安易な姿勢になってしまっていることさえあります。

そして何よりも、この「降伏」は単純にもったいないと著者は考えています。

なぜなら、受益者はインデックスファンドに仕組みにより「降伏」させられてしまった結果、ファンドを構成している企業の事業活動やその社会的な価値に関心を抱く機会を失い、資本主義を活用して大きな資産を築く「幸福」のチャンスを逸してしまうからです。

暴落はポートフォリオを強靭化するための最高のチャンス

このことは以前に読んだろくすけさんの著書「10倍株の思考法」でも同じことが書かれていました。

著者は暴落の前にあらかじめ、保有株のうち「主力」でもなく、何かあれば売っても構わないと決めている株があります。

著者は、普段からフルポジションですので、いざというときはこれを売って「買い」のための資金をつくります。

資金を作るために売る株は買い値は関係なく、売却で損失が出るから、という理由でためらうことは一切ないようです。

なぜなら株価の暴落は、より質の高い優良企業の株を割安で買うための──ポートフォリオを強靭化するための最高のチャンスだからです。

投資の記録をブログに残す

ミスター・マーケットに惑わされない、振り回されないような付き合い方の一つとして、投資の記録を残すことを本書では提案しています。

また、できればそれらをブログなどで公に発信することをおすすめしています。

ちなみにXなどのSNSでの発信の場合、過去の自分の思考や行動を振り返るのが難しいのでブログの方が断然、おすすめだと本書では記載されています。

最初はなかなか億劫で難しいかもしれませんが、投資の記録を残すことと、さらにそれらをブログなどで発信することは自分に一貫性を持たせる規律づけにもなり、ミスター・マーケットと上手に付き合っていく際の大きな助けになり得ます。

私も本書を読んで、早速実践し始めているところです。

ブログで投資の記録を残す内容としては、以下が挙げられています。

①その月の売買の内容

(売買銘柄、売買の判断根拠)

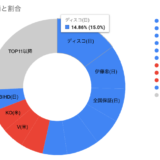

② ポートフォリオの内容

(B to BとB to C、内需と外需、大型株と中小型株、メーカーと卸売業・小売業など、性格の異なる銘柄を組み合わせる)

③投資先メモ

(直近のニュースや決算に対する所感、調べた結果、感じている企業のみ略などざっくばらんに言語化)

バイプロLOG

バイプロLOG