Table of Contents

ショーボンドホールディングス(1414)銘柄分析

老朽化する社会インフラの維持(社会課題)に取り組む

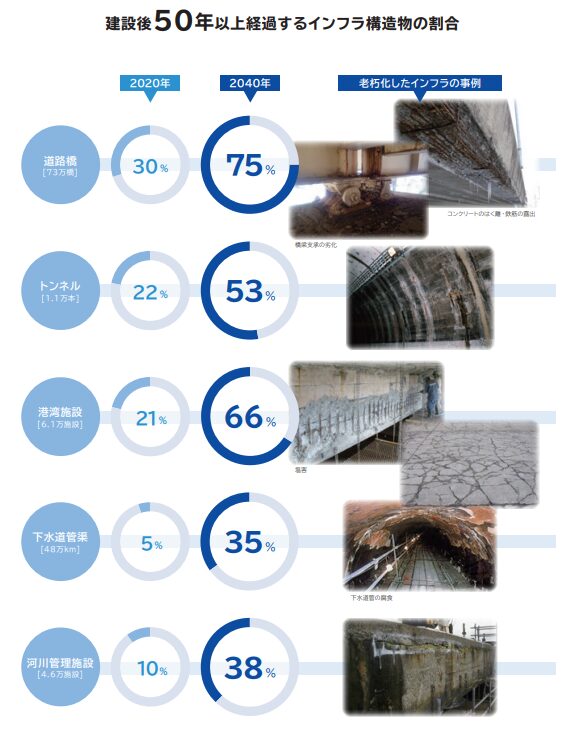

国内インフラの多くは高度経済成長期以降に整備されており、今後その老朽化が加速度的に進行することが見込まれています。

この社会インフラの維持管理という重要な社会課題に取り組んでいるのが、ショーボンドHになります。

主に国内で稼ぐ企業ではありますが、老朽化するインフラの増加に伴い、長期的な需要が見込まれます。

ショーボンドHは新設工事をせずに補修・補強に特化したメンテナンス専業の建設会社です。

筆者はこのショーボンドHの事業内容に共感をして投資をするに至りました。

顧客

顧客は国土交通省、地方自治体、高速道路、民間などになりますが、高速道路が一番大きな割合を占めています。

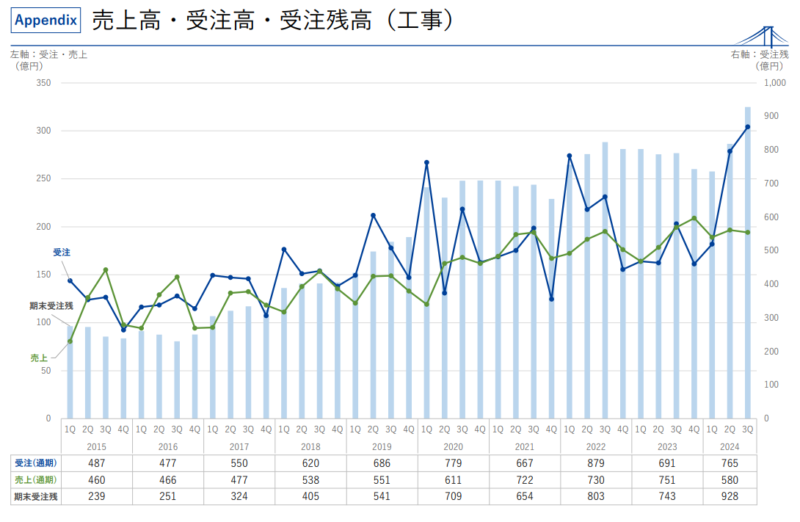

長期的に見れば、受注増に伴い売上が増加傾向にあることがわかります。

日本国内では、高速道路各社が発表している計画から、今後10年先までの発注量は豊富にあるようです。

さらにその先も建設後50年を経過する橋梁が増え続け、メンテナンスに対する需要は増加し続けるものと思われます。

海外展開

ショーボンドホールディングスは国内事業を基盤としつつ、海外市場での成長機会も模索しています。

2019年4月: 三井物産と合弁会社「SHO-BOND & MITインフラメンテナンス株式会社」(SB&M)を設立

メンテナンス事業の海外展開を始めました。

インフラの老朽化が深刻化しつつある海外において、ショーボンドHの技術を展開し、課題解決に貢献することを目指しています。

2020年:タイの複合企業サイアム・セメント・グループ(SCG)傘下のCPAC社との合弁会社「CPAC SB&M Lifetime Solution Co., Ltd.」を現地に設立

スタート当初からコロナ禍の影響で営業活動が制約され、空港・鉄道・道路等で計画していた補修ニーズの取り込が遅れたものの、桟橋やサイロの補修工事などを受注し、徐々に売上は立ってきています。

ただ、日本では協力会社の水準が高く、ミスも少なく短い工期で工事を終わらせることが高い利益率につながっている側面があるようです。

タイではその部分がまだ不十分で利益が圧迫されている側面があるようです。

協力会社の開拓・育成によりタイ事業の黒字化が直近の目標となっています。

2023年7月:米国のインフラ補修事業者Structural Technologies, LLCへ出資

今後は出資割合に応じたStructural Technologies社の利益分配による利益増が見込めます。

またStructural Technologies社を通じて米国でのショーボンド製品の品質証明取得や設計への織り込み、施工指導を実施することで、将来的な収益の拡大も期待したいです。

財務情報分析

ここからは財務情報分析を紹介します。

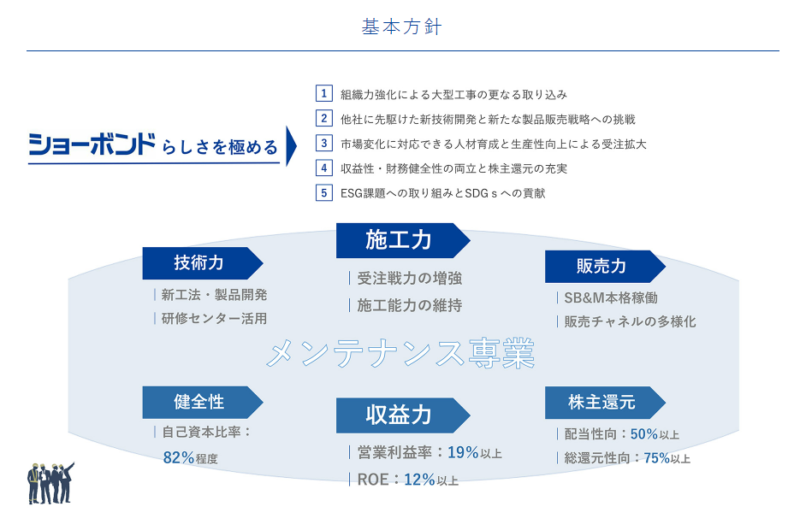

以下がショーボンドHの中期経営計画の基本方針になります。

財務の健全性、収益力、株主還元において経営目標を定めており、実際どうであったかをここから見ていきます。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

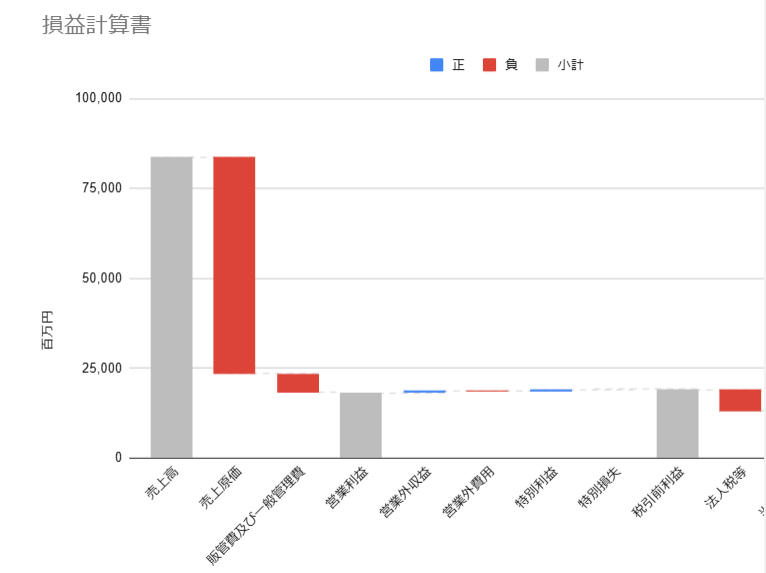

損益計算書(P/L)

以下は、ショーボンドHの損益計算書です。

中期経営計画では営業利益率19%以上を基本方針としていますので達成になります。

売上高・営業利益・営業利益率・純利益

2023年6月時点で9期連続の増収増益となっています。

営業利益率も20%を超えており、収益性が高いです。

有価証券報告書より作成

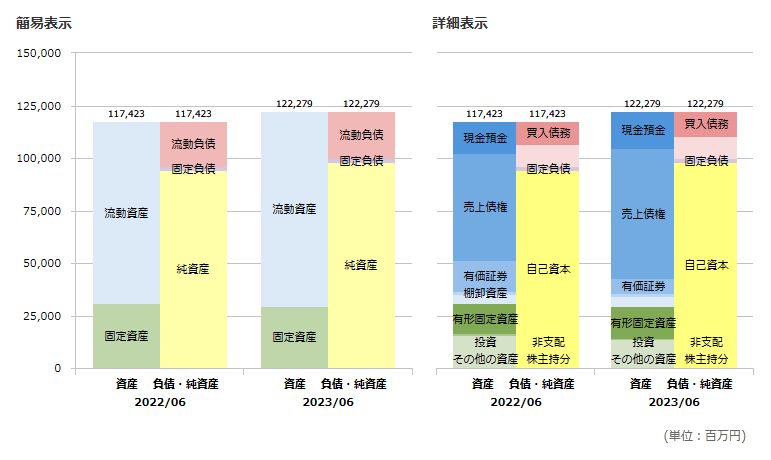

貸借対照表(B/S)

以下はショーボンドHのバランスシートです。

直近、自己資本比率は80.2%です。

中期経営計画では自己資本比率も経営目標として掲げており、82%程度と定めております。

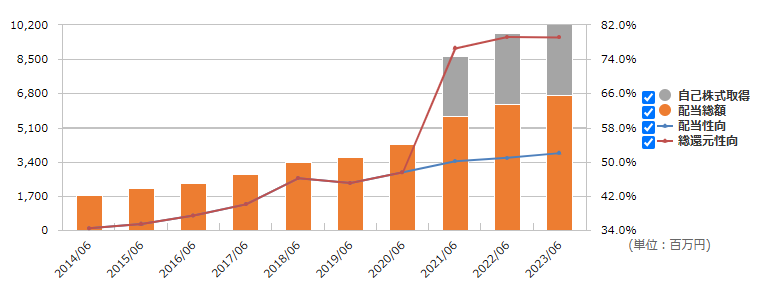

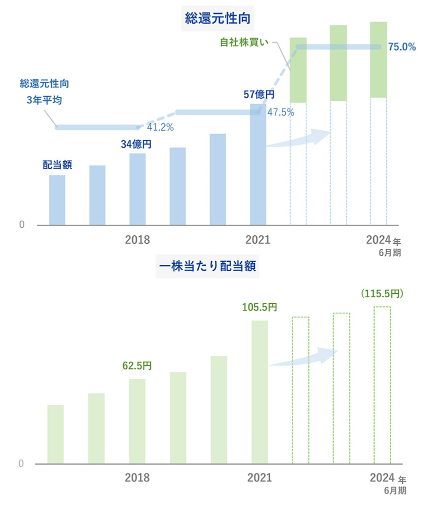

株主還元

| <配当方針> 業績に連動した安定配当 |

増配を継続しつつ、直近3年は自社株買いも行っています。

中期経営計画では配当性向50%以上、総還元性向75%以上を掲げており、達成になります。

直近3年の増配と自社株買いは、経営目標を意識した株主還元でした。

一株当たりデータ

配当性向は上昇傾向にあります。

EPSの成長以上に増配しており、BPSの成長にしたがって増配を行っているようにも見えます。

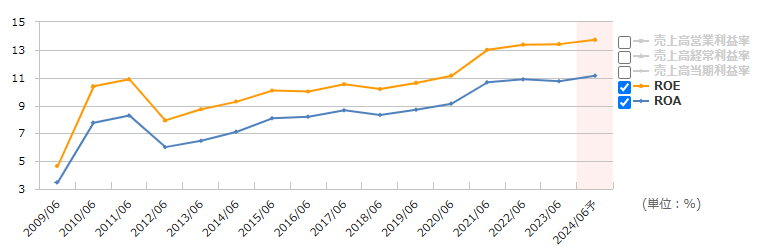

ROA(総資産利益率)ROE(自己資本利益率)

以下は、ROA、ROEでショーボンドHの収益性を折れ線グラフで示しています。

マネックス証券

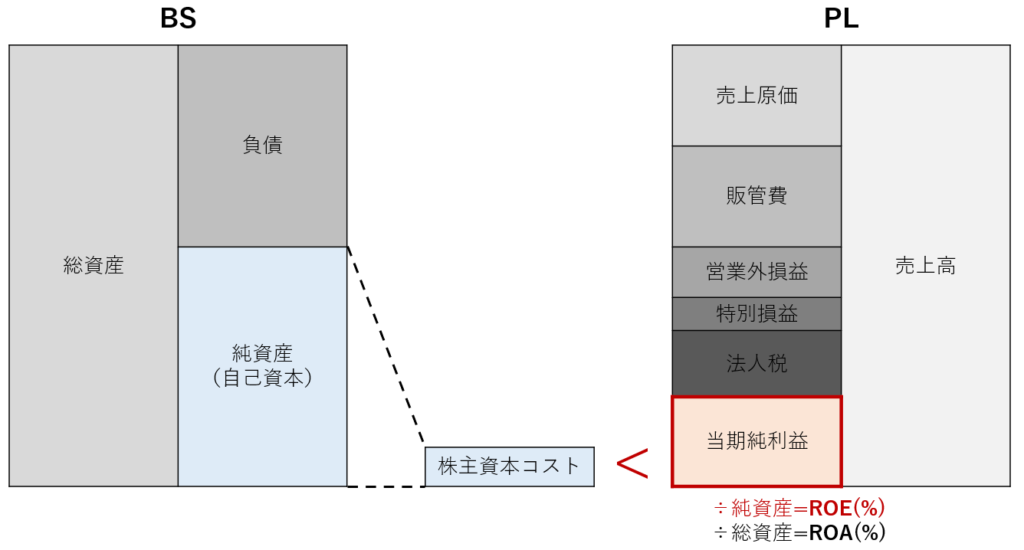

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的に、自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

ROEは当期純利益を自己資本で割ったもので、株主視点の指標であると言えます。

一方、ROAは当期純利益を総資産で割ったものですので、全社的視点の指標であると言えます。

ショーボンドHの収益性は高いです。

中期経営計画ではROE12%以上を目標にしていますので、直近は達成しています。

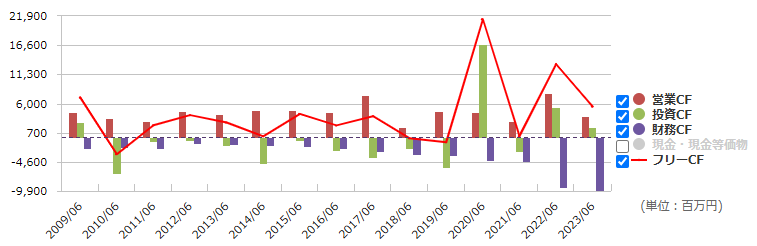

キャッシュフロー

以下はショーボンドHのキャッシュの推移を表しています。

2022/3期は大きな投資CFのマイナスが発生していますが、定期預金の預入と投資有価証券の取得によるものです。

全体を通して、本業の儲けから毎年着実にキャッシュが積み上がっていることがわかります。

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG