Table of Contents

ファーストリテーリング銘柄分析

ファーストリテイリンググループは、以下の事業を世界中で展開していますが、グループの中核事業は国内外のユニクロ事業となっています。

地域別の売上高では、海外事業が国内の1.5倍になっています。

ユニクロ事業

実はユニクロはZARAやH&Mといったファストファッションとは一線を画しています。

ファストファッションでは商品の企画から店頭に並ぶまでを生産体制を限りなく効率化することで大幅に短縮しています。

一般的なブランドは商品の企画開始から店頭に並ぶまでおよそ3ヶ月~半年ほど必要ですが、ファストファッションブランドでは3週間程度で行うようです。

ファストファッションブランドは企画から生産までを短縮化することで、アパレル業界が抱える、需要のある時に供給できないリスクを軽減することができます。

一方で、ユニクロの商品開発期間は長いことが知られています。

LifeWear(究極の普段着)のコンセプトのもと、普通の人々の暮らし、生活ニーズから考え抜かれたシンプルで上質な服で、長く着ることができる高品質な服をロングスパンで販売していく戦略をとっています。

「ヒートテック」、「エアリズム」、「フリース」、「ウルトラライトダウン」など定番商品を作る戦略をとっています。

素材調達から企画、生産、販売までの一貫したプロセスにより、高品質な素材や機能性素材を使った独自の商品を、リーズナブルな価格で販売しています。

ジーユー事業

ファッションと低価格を実現したカジュアル衣料品販売事業

セオリー事業

「Theory(セオリー)」ブランド等の衣料品販売事業

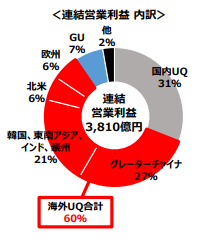

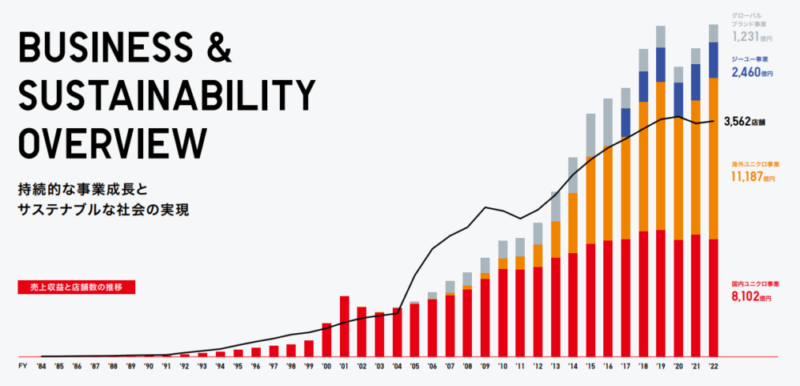

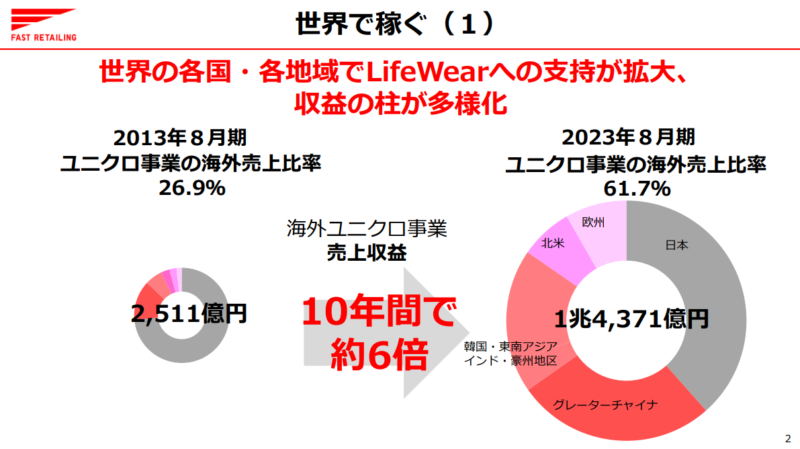

特に海外ユニクロの成長が会社の成長に繋がっている事がわかります。

海外ユニクロ事業の売上収益は、過去10年間で6倍以上となり、連結売上収益に占める割合は約27%から約62%へ大きく拡大しました。

すでにブランドポジションを確立しているグレーターチャイナ※だけでなく、東南アジア・インド・豪州地区、北米、欧州でも、認知度が高まり、さらに顧客層が拡大することで事業が成長して行くことが期待されます。

※香港や台湾を含む中国事業

中国事業のウェイトが比較的高いので、中国の消費動向や、中国ブランドとの競争なども業績に影響します。

ファーストリテーリングは売上高10兆円を目指しており、達成のためには欧米事業の拡大とジーユー事業を現在の国内のユニクロ事業の規模にまで拡大することで達成したいと、2024/6/3の日本経済新聞のインタビュー記事で述べられています。

財務情報分析

ここからは財務情報分析を紹介します。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

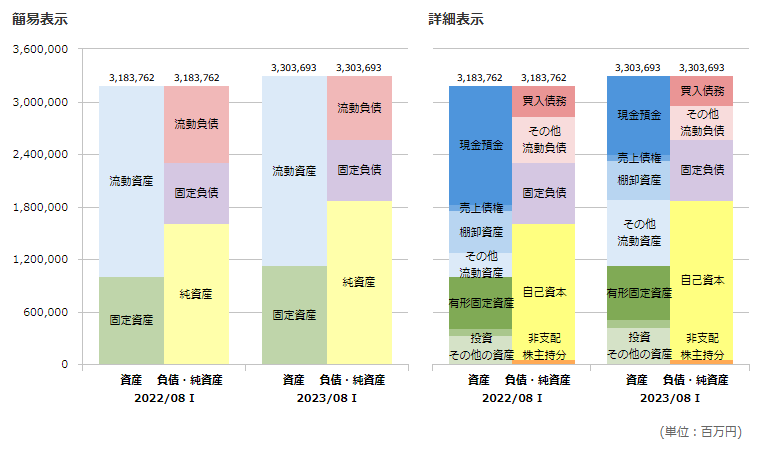

貸借対照表(B/S)

以下は、ファーストリテイリングのバランスシートです。

流動資産が流動負債を上回っているので短期負債の資金ぶりが問題になることもなさそうです。

直近自己資本比率は55.1%となっています。

損益計算書(P/L)

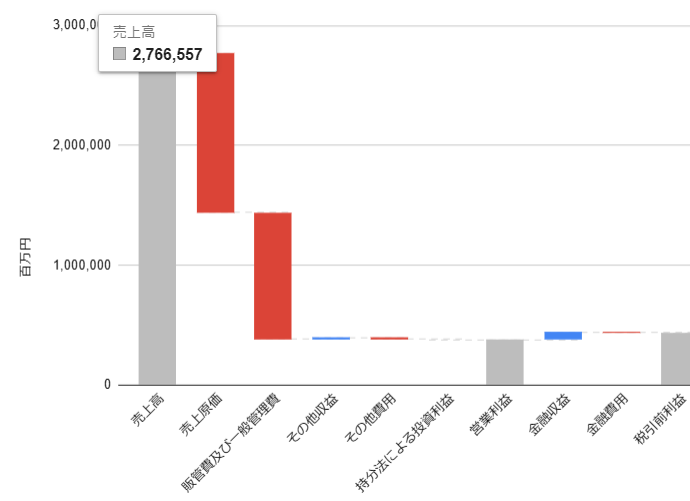

以下は、ファーストリテイリングの損益計算書です。

営業取引から発生した為替差損益はその他収益に計上しています。

売上高・営業利益・営業利益率・純利益

売上高は順調に伸びてきており、3兆円が見えてきました。

有価証券報告書より作成

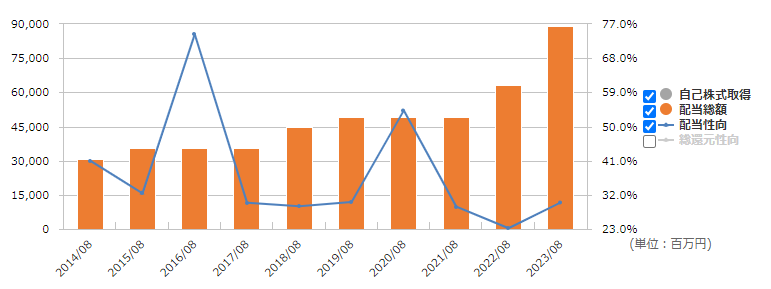

株主還元

原則として年2回の配当を実施していますが、増配や配当性向の方針は特に打ち出しておりません。

一株当たりデータ

ファーストリテーリングIR情報_一株当たりデータより作成

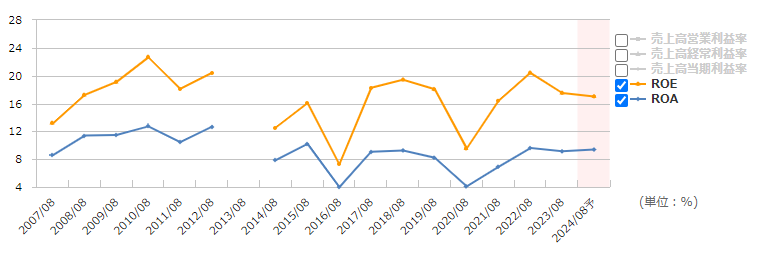

ROA(総資産利益率)ROE(自己資本利益率)

以下は、ROA、ROEでファーストリテイリングの収益性を折れ線グラフで示しています。

マネックス証券

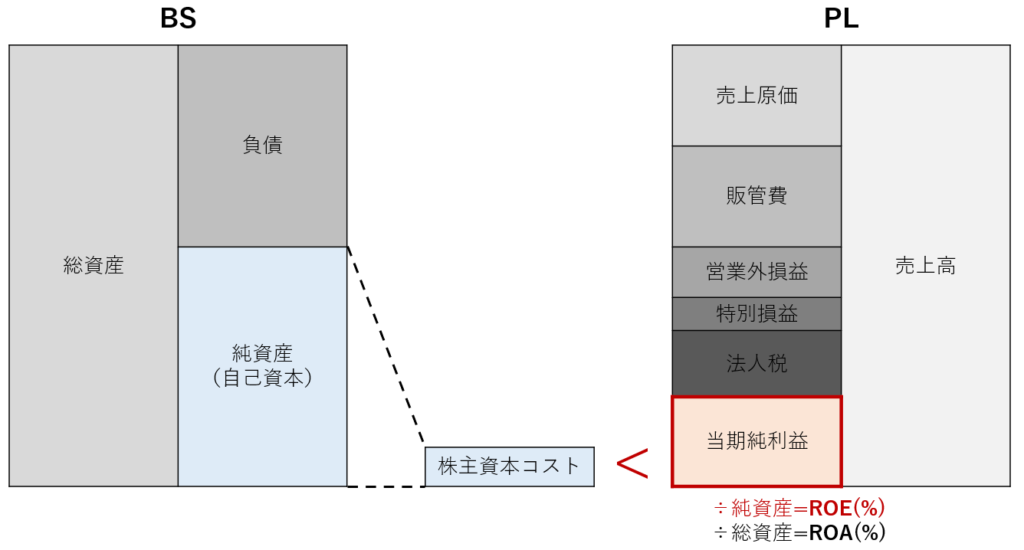

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的に、自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

ROEは当期純利益を自己資本で割ったもので、株主視点の指標であると言えます。

一方、ROAは当期純利益を総資産で割ったものですので、全社的視点の指標であると言えます。

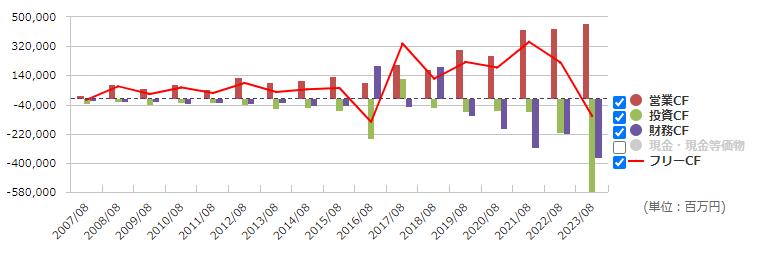

キャッシュフロー

以下はファーストリテイリングのキャッシュの推移を表しています。

FCFは表示期間で概ねプラスであり、毎年キャッシュが積み上がっていることがわかります。

2023年は投資CFで大きなマイナスとなっています。

これは主として、定期預金の純増額2,048億円、投資有価証券の純増額2,717億円等によるものです。

資産の売却額が本業の損失額よりも大きいため、キャッシュは増えている状態です。

今回の内容が参考になれば幸いです。

参考:最速でおしゃれに見せる方法 / MB【著】

バイプロLOG

バイプロLOG