Table of Contents

投信積立は売却しない限り実生活を豊かにはしない

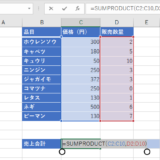

投資を初めてS&P500や全世界株のインデックスファンドに積立投資の設定を終えたら、その後は継続するだけで特別なことをすることはありません。

分配金も自動的に再投資され、投資に労力をかけなくて良い、資産成長の効率化・最大化できるというメリットがあります。

一方で、人によっては投資をしている感覚がなく退屈に感じるかもしれません。

積み立てたインデックスファンドを売却するという出口にならない限り、あなたの生活に余裕をもたらすこともありません。

実生活を豊かにする米国連続増配当株投資

そこで、次のステップとして、配当金を受け取るための配当株投資に興味を持つ方もいることでしょう。

しかし、個別株投資になりますし、配当利回りの高さだけを重視して銘柄を選ぶと、突然の減配や、株価の下落に巻き込まれる可能性もあります。

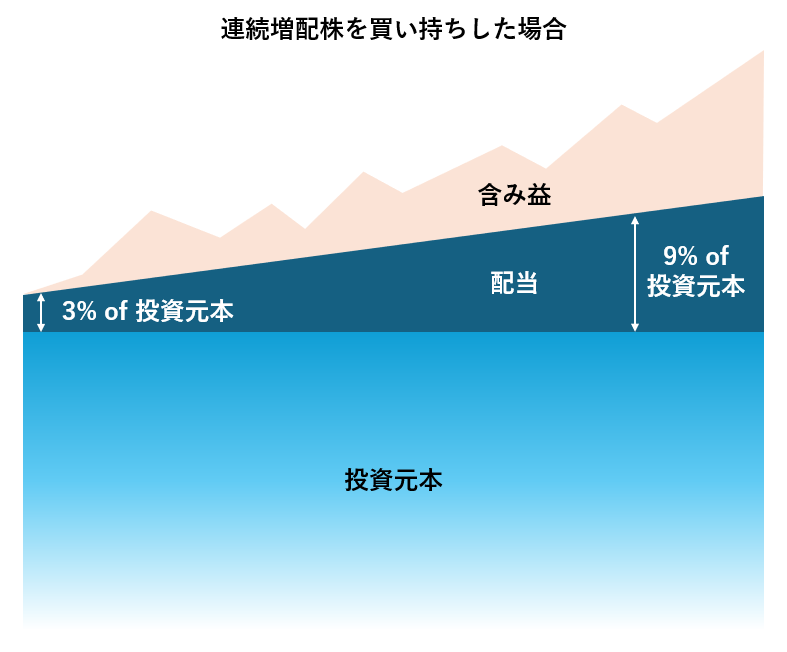

今回紹介する米国の配当貴族や配当王は高配当よりも増配を重視した銘柄群になりますが、取得時は配当利回りが2%台であっても、長期保有することで連続増配により、取得単価に対して高配当化が期待できます。

さらに、長期保有することで将来累積の配当により、投資元本の損失をある程度回避しながら個別株に投資をすることができます。

イメージとしては以下のような投資方針になります。

配当で投資元本を少しずつ回収できる銘柄は長期保有する上での安心感にも繋がります。

この記事では、株主還元の実績があり、配当金として毎年あなたのキャッシュフローを増やしてくれることが期待できる銘柄を一覧で紹介します。

そのような銘柄の配当利回り、配当性向、増配率などの情報から、増配重視の個人投資家にとって銘柄選びの参考になればと考えています。

まずは配当貴族や配当王の定義について紹介します。

25年以上連続増配の配当貴族(Dividend Aristocrats)

S&Pダウ・ジョーンズ・インデックスの株価指数でS&P 500配当貴族指数というのがあり、以下がその定義です。

- S&P500組入銘柄

- 25年以上連続増配

- 一定以上の企業規模であること(最低浮動株調整後時価総額が30億ドル以上)

- 流動性が高いこと(3ヶ月間の1 日当たり平均売買代金が 500万ドル以上)

日本で配当貴族銘柄に分散投資をする方法

最近、日本国内でも配当貴族指数に連動する投資信託やETFに投資できる環境が整ってきました。

国内最安の経費率で配当貴族銘柄に分散投資ができる投資信託やETFについて以下の記事で紹介していますので参考にしてください。

配当貴族投信|2236 vs TrSP配貴 vs NOBLの比較

配当貴族投信|2236 vs TrSP配貴 vs NOBLの比較

50年以上連続増配の配当王(Dividend Kings)

- 50年以上連続増配

必ずしも配当王=配当貴族であるとは限らないようです。

配当貴族は 25 年以上の連続増配条件だけではなく、S&P500インデックスの組入銘柄であること、一定以上の規模の会社であること、流動性高い銘柄であるという条件があるためです。

日本で配当王銘柄に分散投資をする方法

最近、配当王銘柄に分散投資する投資信託に投資できる環境が整ってきました。

おすすめは大和アセットマネジメントのiFreePlus米国配当王になります。

資産成長型と年4回決算型があります。

詳細は以下を参照ください。

米国株の配当王・配当貴族銘柄一覧

Sure Dividedというサイトを見ると米国連続増配当株の中でも配当貴族や配当王に分類されている銘柄があり、これら優良株のリスト(配当利回り、株価収益率、配当性向などの重要な財務指標を含む)を無料でダウンロードすることができます。

以下が配当王・配当貴族銘柄一覧です。

必ずしも配当王=配当貴族ではないと既に記載しましたが、配当王にも配当貴族にも該当する銘柄を「配当王/配当貴族」と分類しています。

以下の表の銘柄は何れも、リーマンショックやコロナショックを経験しながらも、毎年連続増配をして、これを維持する事ができるような業績の長期安定と拡大・高い株主還元意識の銘柄が多く含まれています。

以下の表は縦横にスクロールすることができます。

また、タイトル行をクリックすると昇順・降順に並び替えることができます。

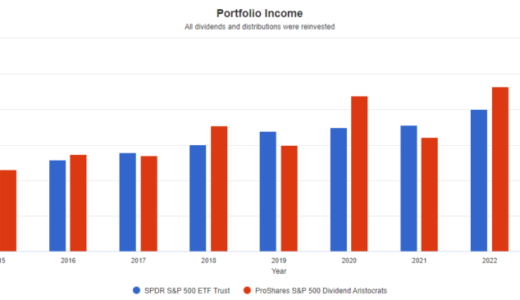

上の表の企業は数十年という長期に渡り業績を伸ばし続けることで連続増配の歴史を少なくとも25年以上作り上げています。

株主還元にも積極的であることが実績で証明されている永久保有価値のある優良銘柄ばかりになります。

これら連続増配銘柄は財務が健全で毎年安定したキャッシュフローを生み出し、株価も長期的に緩やかに上昇しているものも少なくありません。

連続増配年数と配当利回りの関係

2024年9月時点の連続増配当株の連続増配年数と配当利回りの関係をまとめました。

連続増配当銘柄の中で配当王は青色、配当貴族は赤色、配当王でもあり配当貴族でもある銘柄は黄色に色分けをすると次のようになります。

プロットしたデータにカーソルを合わせると銘柄のTickerコードを確認することができます。

- 連続増配を行う優良銘柄であっても、多くは4%、5%ぐらいまでの配当利回りがほとんど

- 配当貴族は配当王と比較して連続増配年数が少ないので配当利回りが低いということはなさそう

その時々の株価にもよりますが、例えば4%より高配当で50年以上も連続増配をしている配当王に該当する銘柄は限られていることが分かります。

50年以上も連続増配をし続けるためには、高くても4%ぐらいまでの配当利回りに抑えておかなければ、増配を維持するのが難しいのかもしれません。

ここで、例えば高配当ETFのSPYD(SPDRポートフォリオS&P 500高配当株式ETF)をイメージすると、このETFは時期にもよりますが、分配利回りが4%を超えることも少なくありません。

しかし個別企業の相場観を当てはめると優良企業でも配当利回り4%を超える水準で 50年以上も連続増配し続けられている会社はあまりありませんので、長期的に分配金の増加は見込めても、毎年必ず増配し続けることをSPYDに期待するのは無理があると思われます。

個別株だけではなく、分配金重視で投資をするETFにおいても、毎年のように安定して増配を期待するならば、もう少し分配利回りが抑えられたETFが選択肢となります。

本記事では、 米国の配当王・配当貴族銘柄一覧を紹介していますが、以下の米国会社四季報(東洋経済)でも特集で連続増配年数トップ50の企業とその連続増配年数が紹介されています。

もちろん会社四季報ですので、連続増配の特集だけではなく、個別企業の業績・財務情報から日本で売買可能な主要な米国ETFまで、投資家のバイブルになるような情報が豊富に詰め込まれています。

会社四季報ということで分厚い本になりますので、筆者のおすすめは電子書籍です。

興味のある方は是非手に入れてください。

配当性向と配当利回りの関係

2024年9月時点の連続増配当株の配当性向と配当利回りの関係を以下のようにまとめました。

配当性向のデータがブランクだった企業は除外しています。

連続増配当銘柄の中で配当王は青色、配当貴族は赤色、配当王でもあり配当貴族でもある銘柄は黄色に色分けをすると次のようになります。

プロットしたデータにカーソルを合わせると銘柄のTickerコードを確認することができます。

- 配当利回りが高いほど、配当性向が高くなる

- 50年以上増配し続けている配当王銘柄であっても配当性向が低く増配余力がありそうな企業は多い

5年株価成長率(年率)と配当利回りの関係

2024年9月時点の連続増配当株の 5年株価成長率(年率)と配当利回りの関係を以下のようにまとめました。

5年株価成長率(年率)のデータがブランクだった企業は除外しています。

株価の成長を取るか、配当利回りの高さを取るかは2者択一なところがあります。

連続増配当銘柄の中で配当王は配当王は青色、配当貴族は赤色、配当王でもあり配当貴族でもある銘柄は黄色に色分けをしています。

プロットしたデータにカーソルを合わせると銘柄のTickerコードを確認することができます。

- 配当利回りが高いほど、株価成長率は低い

おわりに

今回の結果は、長年連続増配し続けるためには、4%、5%ぐらいまでの配当利回りに抑えられているケースが多いという相場観が見て取れます。

この相場観を上回る利回りの配当を出している企業は、事業が将来に渡って持続できそうかどうか、投資をする前に配当性向や財務状況などをよく確認すべきでしょう。

また、連続増配年数がより長い配当王が配当貴族と比較して増配余地が残されていないかというと必ずしもそのような傾向ではなく、配当貴族と変わらないというのが筆者の印象です。

売却という出口を意識せずに長期保有をすることで、あなたの生活に余裕をもたらす個別銘柄が厳選されていますので、この記事と合わせて読んでいただきたいです。

今回紹介した結果はあくまでもブログ執筆時点のものであり、配当利回りもデータを集計する時期によって変わりますのでご注意ください。

バイプロLOG

バイプロLOG