Table of Contents

グローバルX S&P500配当貴族ETF vs Tracers S&P500配当貴族インデックス(米国株式)vs プロシェアズ S&P 500配当貴族 ETFの比較

S&P 500配当貴族指数に連動する投資信託の選択肢が増えてきました。

筆者個人的には、分配金を受け取れるETFが好みです。

今回はS&P 500配当貴族指数に連動するグローバルX S&P500配当貴族ETF(2236)とTracers S&P500配当貴族インデックス(米国株式)とプロシェアズ S&P 500配当貴族 ETF(NOBL)について解説をします。

以下が3つを比較したものになります。

グローバルX S&P500配当貴族ETF(2236)とプロシェアズ S&P 500配当貴族 ETF(NOBL)は上場投資信託(ETF)でTracers S&P500配当貴族インデックス(米国株式)は投資信託になります。

国内にはこの他にもS&P 500配当貴族指数に連動する投資信託がありますが、現状最も経費率が低いETF及び投資信託が以下になりますので、以下に絞って紹介をさせていただきます。

TrSP配貴は投資信託のため分配金は出ませんが、2236とNOBLはETFですので分配金を受け取ることができます。

2236は東証のETFなので分配金を日本円で受け取れるのに対し、NOBLは米国ETFなので分配金をドルで受け取ることになります。

NOBLに投資をできるのは今のところマネックス証券のみとなります。

S&P 500配当貴族指数とは

S&Pダウ・ジョーンズ・インデックスの株価指数で以下がその定義です。

- S&P500組入銘柄

- 25年以上連続増配

- 一定以上の企業規模であること(最低浮動株調整後時価総額が30億ドル以上)

- 流動性が高いこと(3ヶ月間の1 日当たり平均売買代金が 500万ドル以上)

| 構成銘柄数 | 67銘柄程度 |

| 国 | 米国 |

| 構成銘柄入れ替え | 年1回 前年の配当実績をもとに、毎年1月に実施 |

| 重み付け | 均等 |

| リバランス | 年4回 |

配当貴族銘柄

配当貴族銘柄については以下の記事で定期的に更新していますので参考にしてください。

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

上の記事で紹介している配当貴族銘柄は長期に渡り業績を伸ばし続けることで連続増配記録を少なくとも25年以上更新し続けています。

株主還元にも積極的であることが実績で証明されている永久保有価値のある優良銘柄ばかりになります。

これら連続増配銘柄は財務が健全で毎年安定したキャッシュフローを生み出し、株価も長期的に緩やかに上昇しているものも少なくありません。

ただでさえ採用基準が厳しいS&P500の中でも、25年以上連続増配記録を更新し続けている優良銘柄に分散投資できる指数ですので、安心して長期保有できる指数ではないでしょうか。

以下の米国会社四季報(東洋経済)でも特集で連続増配年数トップ50の企業とその連続増配年数が紹介されています。

個別株で長期保有できる銘柄を探している場合、参考にしてください。

もちろん会社四季報ですので、連続増配の特集だけではなく、個別企業の業績・財務情報から日本で売買可能な主要な米国ETFまで、投資家のバイブルになるような情報が豊富に詰め込まれています。

会社四季報ということで分厚い本になりますので、筆者のおすすめは電子書籍です。

グローバルX S&P500配当貴族ETFは二重課税調整対象か?

海外資産に投資するETFや個別株の分配金や配当金を受け取った場合、外国と国内の両方で課税されます。

確定申告をすれば外国税額控除を受けることができますが手間になりますし、日本で納めている所得税額によっては外国税が全て返ってこないケースもあります。

グローバルX S&P500配当貴族ETFは日米での2重課税調整対象のETFとなっています。

以下のグローバルXのチャンネルでこのETFが2重課税調整対象のETFであることが紹介されていますので参考にしてください。

また、二重課税調整(外国税額控除)対象ETFに指定されていることが日本取引所グループのホームページでも確認できます。

分配金の成長比較

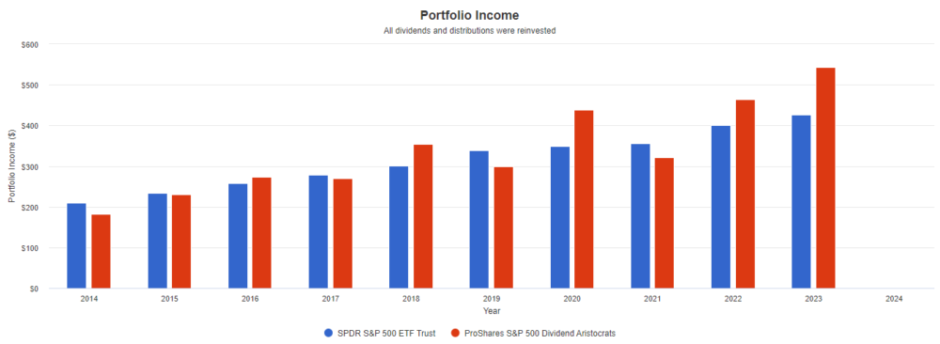

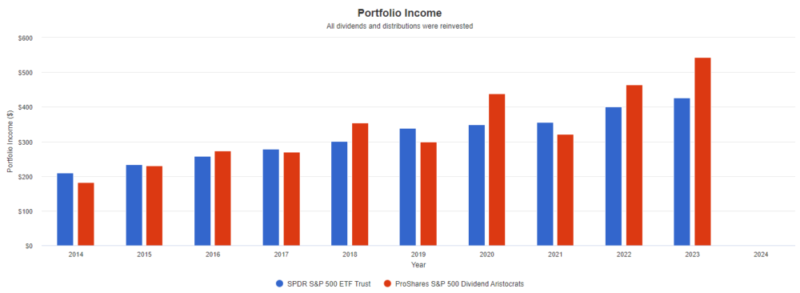

2236は設定日からまだ年月が経っていませんので、比較的歴史が長い米国ETFのNOBLの分配金推移を確認することで、実際に増配をされてきたかどうかを確認します。

参考として、S&P500のSPYも比較してみます。

最初に$10,000をそれぞれに投資した場合、以下のような分配金の推移になります。

| 年平均成長率 (2015-2023) | 連続増配年数 | |

|---|---|---|

| NOBL | 11.3% | 2年 |

| SPY | 7.8% | 13年 |

| SPY | NOBL | |

|---|---|---|

| 2014 | $209 | $183 |

| 2015 | $234 | $231 |

| 2016 | $258 | $273 |

| 2017 | $278 | $270 |

| 2018 | $301 | $354 |

| 2019 | $338 | $300 |

| 2020 | $350 | $439 |

| 2021 | $357 | $322 |

| 2022 | $400 | $465 |

| 2023 | $427 | $543 |

NOBLは連続増配しているわけではありませんが、長期的には増配傾向であることが分かります。

NOBLの方がSPYと比較して大分歴史が浅いので、10年程度しか比較することはできませんが、ETFを持ち続けることによって増配の恩恵を受けることを重視するならば、NOBLを持つ意味がありそうだというのがこの10年の結果になります。

ただし、SPYと比べると増配が安定していません。

グローバルX S&P500配当貴族ETF vs Tracers S&P500配当貴族インデックス(米国株式) vs プロシェアズ S&P 500配当貴族 ETFの3つをどのような基準で選んだら良いでしょうか?

以下にまとめてみました。

STEP①分配金を受け取りたいか?

YES⇨グローバルX S&P500配当貴族ETF、プロシェアズ S&P 500配当貴族 ETF

S&P500配当貴族銘柄は25年以上連続増配した実績のある企業群ですので、今後の分配金の成長も期待できます。

増配を期待して日々生活に余裕が生まれることを体感したい場合、ETFが選択肢になります

No⇨Tracers S&P500配当貴族インデックス(米国株式)

Tracers S&P500配当貴族インデックス(米国株式)の値上がりに期待する

分配金(インカムゲイン)の成長を投資の目的にしないのであれば、値上がり益(キャピタルゲイン)を目的とした投資をすることになります。

25年以上増配実績がある優良企業に絞り込むことで、効率の良い資産の成長を期待したい場合、投資信託を選択することになります。

米国株に投資をする投資信託ですので、S&P500に連動する投資信託よりも値上がりが期待できるか、経費率はS&P500に連動する投資信託よりも過度に高くないかが判断ポイントになります。

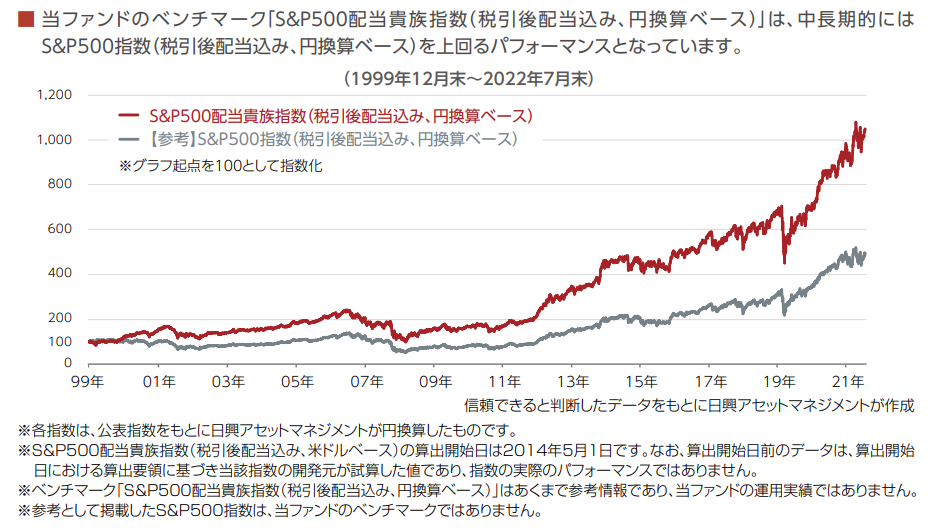

パフォーマンスとしては、S&P500配当貴族指数は長期的にS&P500をアウトパフォームしたというのが過去の実績です。

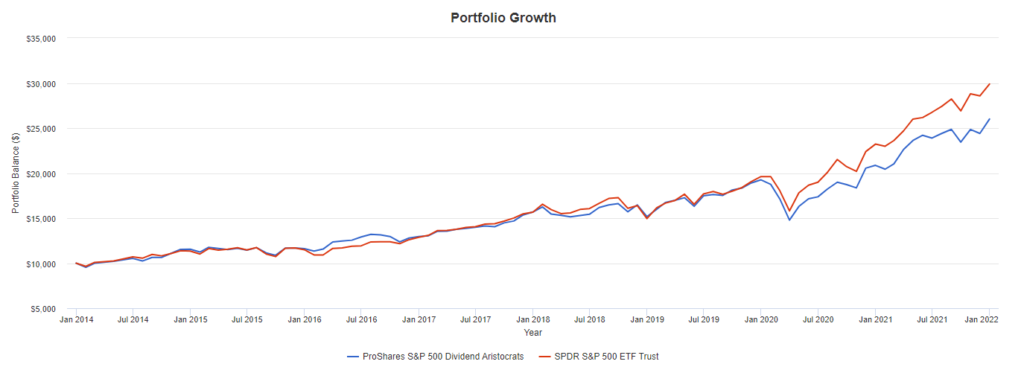

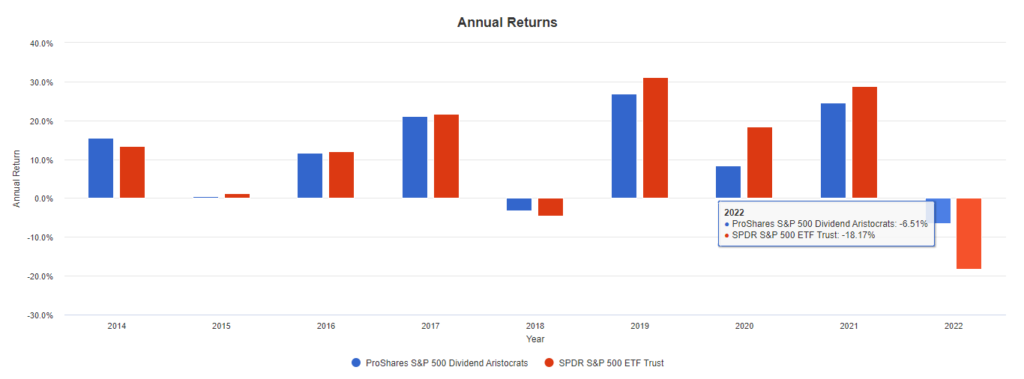

以下は青が配当貴族指数に連動する米国ETF(NOBL)、赤がS&P500に連動する米国ETF(SPY)の資産成長を2014年から2022年までの期間でポートフォリオビジュアライザーを使い、バックテストした結果です。

S&P500配当貴族指数は長期的にはS&P500をアウトパフォームする可能性があるかもしれませんが、切り取る時期によっては以下のようにS&P500に劣後する可能性もあります。

25年以上連続増配した企業群の詰め合わせパックに対して、S&P500よりも値上がりを期待するならば投資信託、値上がりよりも毎年分配金を増やしてくれることを期待するならばETFを選択すると良いでしょう。

連続増配をしている企業群には成熟企業が多いですが、連続増配し続けられるような安定成長が見込まれる点と、配当の再投資を考慮すると、トータルリターンでS&P500をアウトパフォームしてもおかしくはありません。

Tracers S&P500配当貴族インデックス(米国株式)の経費率は0.1155%ですので、S&P500連動の投資信託よりも資産の成長を期待するのであれば、コスト面ではあまり遜色はありませんので選択肢となります。

S&P500との分散効果に期待する

S&P500よりも値上がりを期待するわけでもなく、分配金も受け取らずに自動的に再投資をしたい人はS&P500の投資信託を買うだけで十分でしょう。

S&P500よりも値上がりを期待するわけでもなく、分配金も受け取らずに自動的に再投資をしたい人が他にTracers S&P500配当貴族インデックス(米国株式)を保有する動機があるとすれば、S&P500と分散させるために保有するケースでしょうか。

以下のように株価が下落する局面ではS&P500配当貴族インデックスはS&P500よりも下落が抑えられていることがわかります。

S&P500配当貴族インデックスに含まれている銘柄は全てS&P500にも含まれている銘柄ですが、インデックスで大きなウェイトを占めている銘柄が異なりますので、ディフェンシブ銘柄で構成されたS&P500配当貴族インデックスは下落局面でディフェンシブ力を発揮してくれることが期待されます。

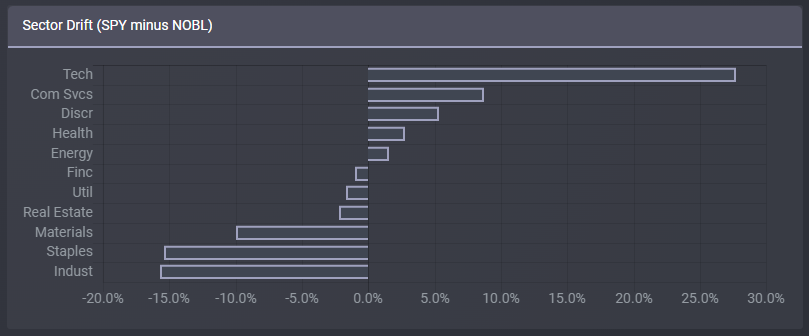

以下は、S&P500連動ETFのSPYからS&P500配当貴族ETFのセクター比率を差し引いたものになりますが、情報技術、一般消費財・サービスがSPYに多く、資本財・サービスや生活必需品セクターがNOBLに多いことが分かります。

セクターの比重が大きく異なることからS&P500とセットで保有することは悪くないでしょう。

STEP①分配金を円で受け取りたいか?

YES⇨グローバルX S&P500配当貴族ETF

グローバルX S&P500配当貴族ETFは東証のETFですので分配金を円で受け取ることができます。

分配金を再投資せずに日常生活で使う場合、円で受け取れた方が為替手数料や手間もかからずに良いでしょう。

グローバルX S&P500配当貴族ETFは年6回の分配頻度になっていますので人によっては好まれる点かもしれません。

No⇨プロシェアズ S&P 500配当貴族 ETF

プロシェアズ S&P 500配当貴族 ETFは米国ETFですので分配金をドルで受け取ることになります。

分配金をこのETFの再投資に回したり、ドル建ての個別株やETFの購入資金に充てる場合、米国ETFが選択肢になるでしょう。

ただし、今のところ取り扱い証券会社が限られていますので、選択肢になる方も限られるかもしれません。

グローバルX S&P500配当貴族ETFの経費率を高いと考えるか?

グローバルX S&P500配当貴族ETFの経費率は0.3025%とS&P500に連動するETFと比較すると高いと感じるかもしれません。

また、同じ指数に連動する投資信託のTracers S&P500配当貴族インデックス(米国株式)なら経費率を1/3に抑えることができます。

グローバルX S&P500配当貴族ETFの経費率0.3025%を高いと考えるかどうかですが、米国のプロシェアズ S&P 500配当貴族 ETFの経費率は0.35%なので、配当貴族インデックスに連動するETFはこれぐらいかかってもおかしくないのかなと感じています。

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG