Table of Contents

ブラックロック (BLK)銘柄分析

ブラックロック社(以下、BLK)は、10兆ドルを超える資産を運用する米国最大手の投資運用会社です。

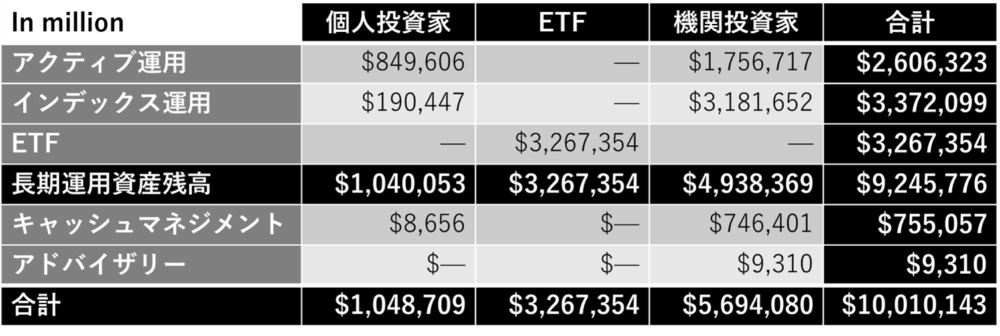

運用資産10兆ドルの内訳は以下のようになっています。

世界で100以上の国々の機関投資家や個人投資家に対して、運用サービスと商品を提供しています。

クライアントには以下のような機関・組織が含まれます。

- 確定給付年金

- 確定拠出型年金

- 慈善団体

- 財団

- 養老院

- 中央銀行

- 政府系ファンド

- 保険会社

- 金融機関

- 法人

- 第三者ファンドスポンサー

- 仲介業者

人類が豊かになり、寿命が伸びることによって、年金運用額が大きくなり、より長期に運用することが求められます。

年金基金の運用額の巨大化は、ブラックロックの追い風になるでしょう。

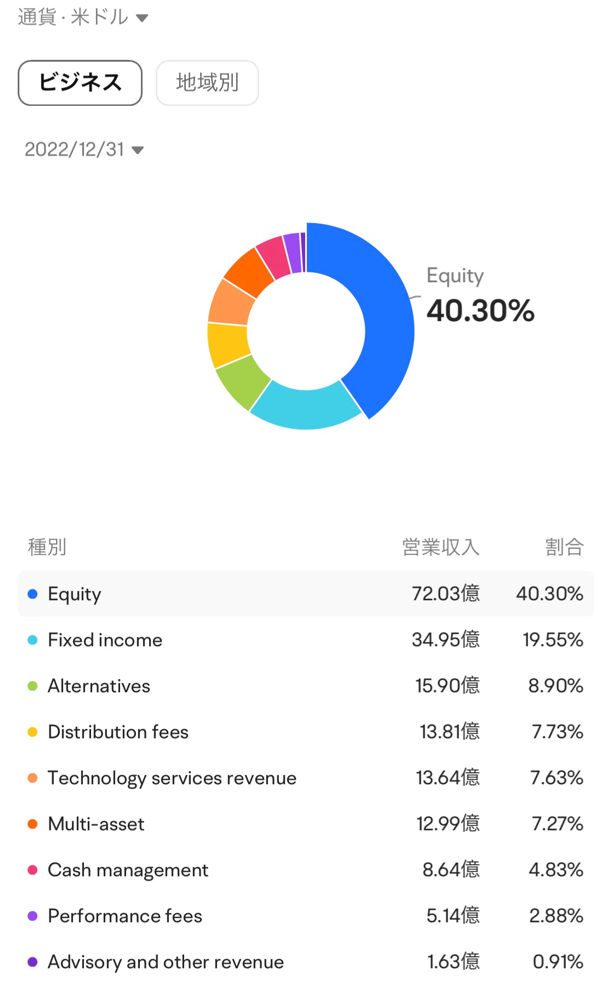

以下はmoomoo証券で参照できる事業構成比になります。株式は約4割、債権(≒Fixed Income)は約2割となっています。

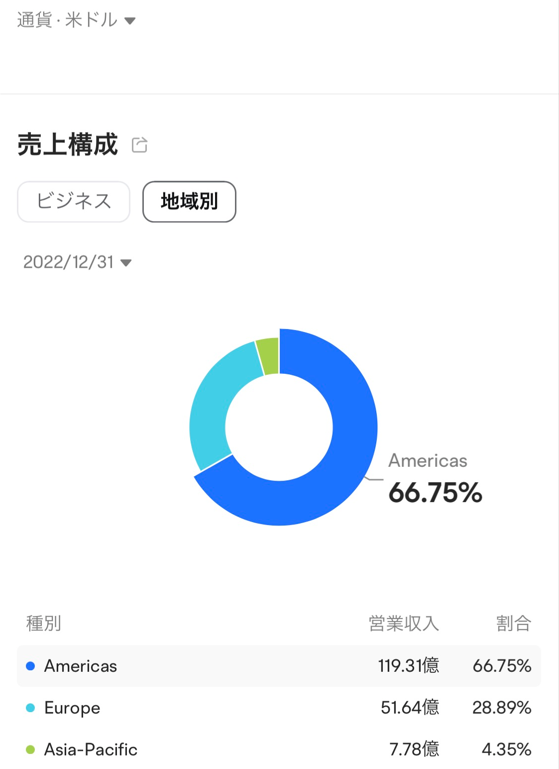

地域別の売上は米国がメインですが、3割超はヨーロッパやアジアが占めます。

ETFの市場について

ブラックロックは「iShares(iシェアーズ)」を始めとする1,100以上のETF(上場投資信託)を提供しており、自己管理型・退職プラットフォーム、ウェルスマネージャー、アクティブ資産運用会社、保険、年金、公的機関など世界中の3,000万人以上のクライアントにサービスを提供しています。

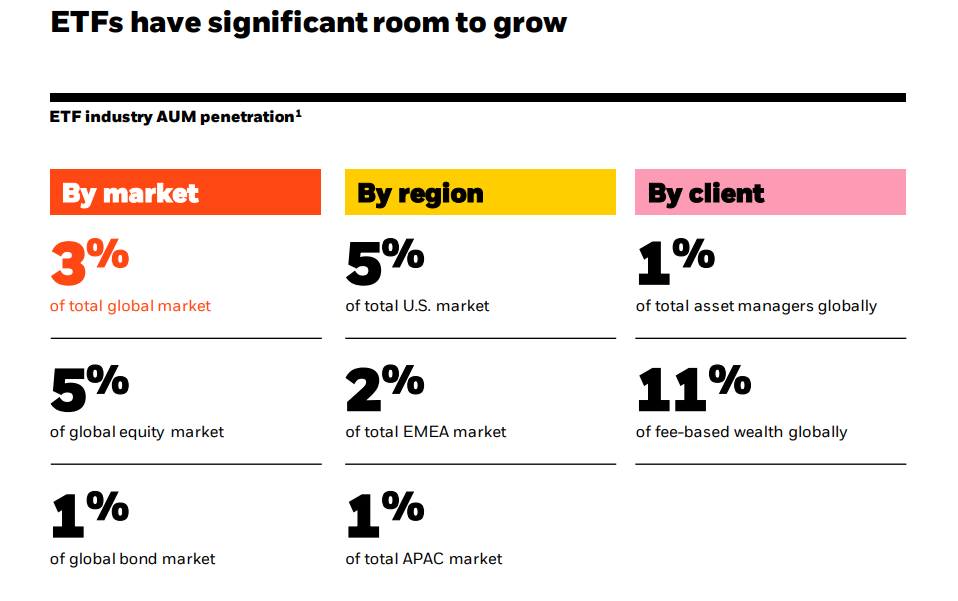

ETFのAUM(Asset Under Management:運用資産残高)は全世界市場の3%、米国市場の5%でまだだま成長余地があると見られています。

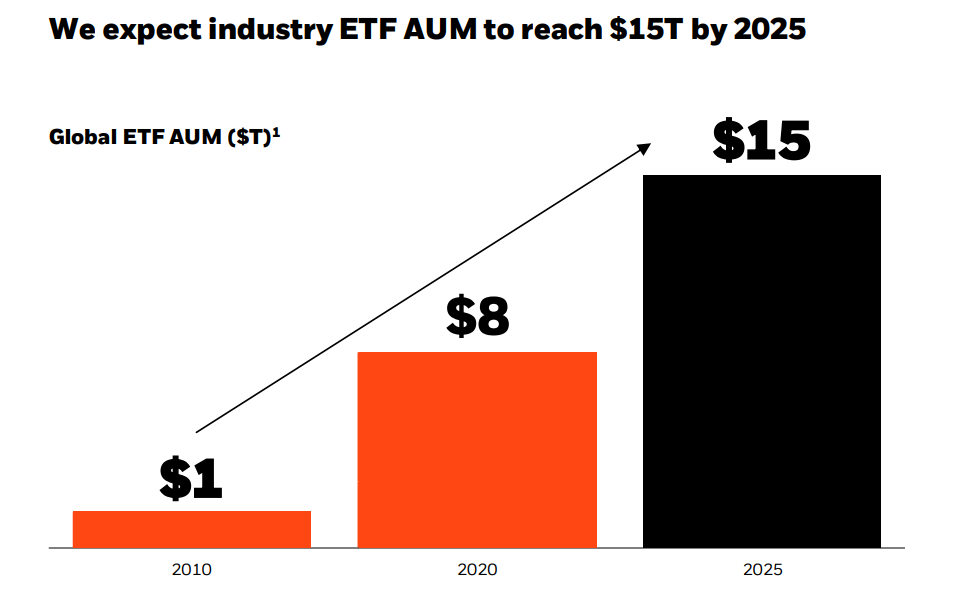

2025年にはETFのAUMは2020年の約2倍になると見積もられています。

参入障壁

ETFのコスト競争はシェアを拡大するために、利益を削る消耗戦になります。

個人投資家の立場からしても最も手数料の安いファンドを選びたいと考えるからです。

手数料に加え、ファンドの規模も投資をする上で安心に繋がります。

運用資産総額が大きいことで規模の経済が働き、ブラックロックのようなスケールメリットを活かして低コストを実現できる企業は参入障壁を築くことができます。

人件費はコストの大きな割合を占めますが、契約が増えるほど一契約あたりのコストが減り、低コストを実現することができます。

投資リスク

債権や株式の相場が低迷し、資金流出が進むと運用手数料収入が減少しますので業績も低迷するリスクがあります。

株価

BLKの現在の株価は以下のようになっています。

財務情報分析

ここからは財務情報分析を紹介します。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

貸借対照表(B/S)

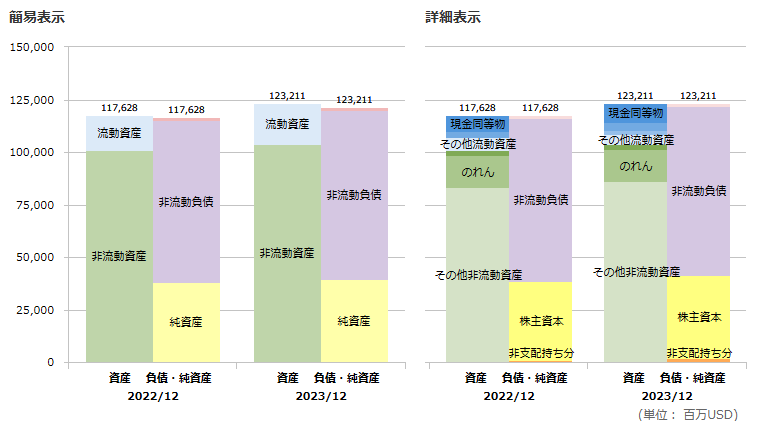

以下は、BLKのバランスシートを示しています。

この会社の特徴的なところは非流動資産の中に分離勘定資産(Separate account assets)、非流動負債の中に分離勘定債務(Separate account liabilities)が大きな割合を占めている点です。

分離勘定資産は、英国を拠点とする生命保険会社のBlackRock Life Limitedが年金の資金調達目的で管理していますので、BlackRockの債権者に対する債務ではありません。

分離勘定資産は連結財務諸表において、分離勘定債務と相殺されます。

損益計算書(P/L)

以下は、BLKの収益構造を示しています。

売上高の大きな割合を占めているのが、「投資顧問・管理手数料・証券貸出収益」になります。

年金契約者(個人およびグループ)の資産に帰属する純投資収益は、契約者側で計上され、連結損益計算書では報告対象外となっています。

すなわちBlackRockは、これらの個別管理口座の資産と負債に対しては経済的な利権は持っておらず、製品を提供し、管理手数料を収益とするビジネスモデルとなっています。

これらの手数料が「投資顧問・管理手数料・証券貸出収益」に含まれており、BLKの屋台骨になています。

テクノロジーサービス収益は主に資産運用プラットフォームのアラディン (Aladdin®)によるものです。

主な費用は販管費と人件費であり、営業利益率も非常に高く、収益性はかなり高いビジネスモデルと言えます。

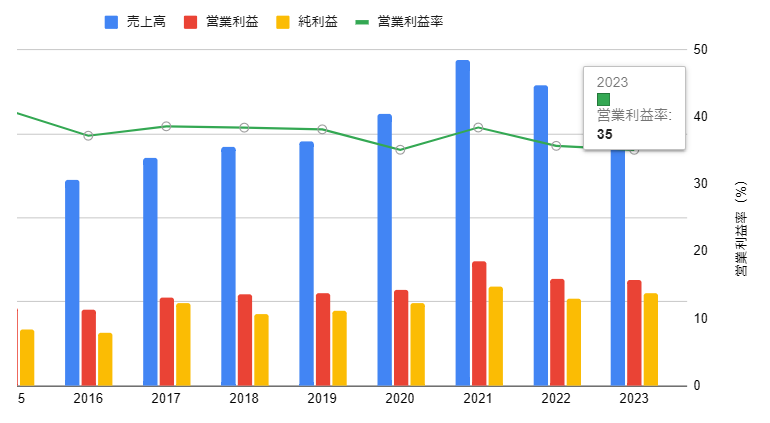

売上高・営業利益・営業利益率・純利益

売上高は順調に伸びています。

前述の通り営業利益率は非常に高く、30%を上回っています。

ETFのコスト競争はシェアを拡大するために、利益を削る消耗戦になりますで、今後も利益率を高め続けるのは難しいかもしれませんが、今の水準を維持できれば魅力的な投資対象であり続けると考えています。

Annual Reportより作成

売上高・利益成長率、ROA(総資産利益率)、ROE(自己資本利益率)

以下は、売上高と利益の平均成長率、及びROA、ROEを示しています。

利益率は非常に高いですが、微増で成長しています。

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的には、自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

米国企業はROEは12%、ROAは6%程度と言われています。

BLKのROAはこれに比べると低くなっておりますが、連結貸借対照表で大きな割合を占めていた分離勘定資産が総資産を大きくしている影響で、ROAは低く算出されます。

特段、収益性に問題があるというわけではありません。

株主資本から見たROEで見るとBLKは収益性が高いと言えます。

株主還元

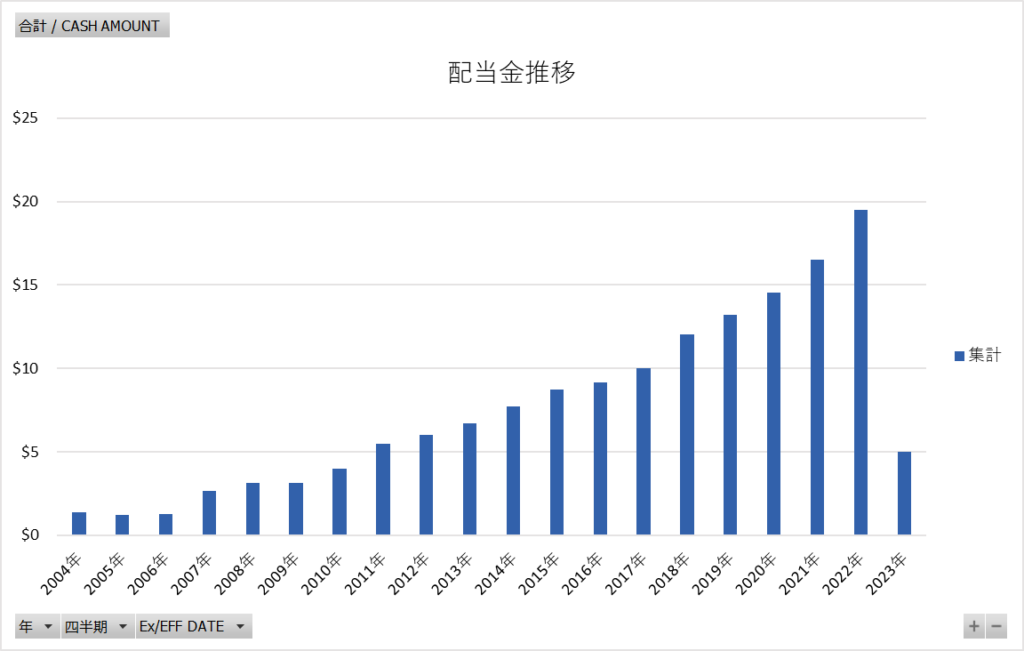

利益の成長に伴って増配をしていることがわかります。

配当性向は50%前後で推移しています。

自社株買いも毎年のように行っています。

Annual Report(Cash Flows from Financing Activities:のCash dividends paid, Repurchases of common stock)より作成

BLKは13年連続増配中です。

キャッシュフロー(CF)

以下はBLKのキャッシュの推移を表しています。

FCF(営業CF-投資CF)は毎年プラスであることがわかります。

バイプロLOG

バイプロLOG