Table of Contents

JNJは分社化で医療用事業に注力

ジョンソンエンドジョンソン(以下、JNJ)は医薬品、医療機器を扱う総合ヘルスケア企業です。

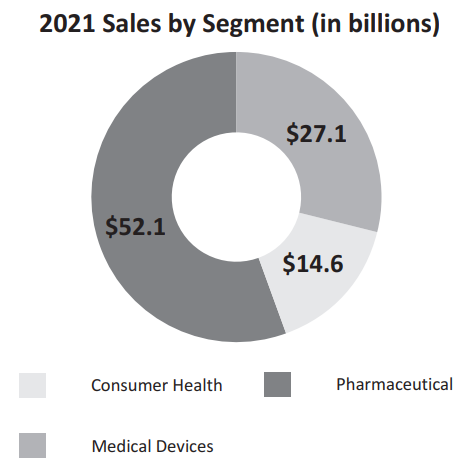

事業セグメントは現在、Consumer Health、Pharmaceutical、Medical Deviceの3つに分けられています。

日本人にとっては絆創膏のバンドエイドや、スキンケア商品のジョンソンボディケア、オーラルケア商品のリステリンなど、一般消費者向けのヘルスケア関連商品のConsumer Health事業に馴染みがありますが、事業セグメントで大きな割合を占めるのは Pharmaceutical(医療用医薬品事業)になります。

JNJは、 今月(2021年11月)、Consumer Health事業をPharmaceutical事業、Medical Device事業から切り離し、2つの上場企業に分社化すると発表しました。

現JNJを引き継ぐのが Pharmaceutical事業とMedical Device事業になります。

今後18~24カ月以内に分社化を完了する見通しのようです。

11月12日の日経新聞では分社化の狙いとしてコングロマリット・ディスカウントを避ける狙いがあると報じられています。

コングロマリット・ディスカウントとはJNJのように事業を多角化している場合、企業価値が抑えられる傾向にあることをいいます。

実際にJNJにおいても3つの事業のうち、収益性が高いのが Pharmaceutical事業ですが、 Consumer Health事業は常に他の2つの事業と比較して収益性に劣っています。

Consumer Health事業はグローバルにブランドを確立している事業ですが、今回の大きな転換は、収益性が高く今後の成長が期待できる医療用事業に特化して、経営資源を集中させ、今後の成長につなげていくためのものと思われます。

分社化発表後のJNJの株価は、一時3%高となりましたので、投資家には前向きに捉えられたのではないかと思います。

会社分割の株主還元方針(配当)への影響は?

JNJを投資している方の中には、配当を通じた株主還元に魅力を感じて保有している方も少なくないと思います。

JNJはS&P500銘柄の中でも25年以上連続増配している配当貴族銘柄ですし、50年以上連続増配している配当王銘柄でもあります。

配当王・配当貴族銘柄一覧については以下の記事を参考にしてください。

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

分社化に伴う株主還元方針への影響や連続増配がストップしてしまうのではないかという不安を持つ方もいるかもしれません。

正直、会社分割後どうなるかは分かりませんが、2021/11/12のCNBCの記事によるとJNJはトータルの配当については “at least at the same level”を計画していると言ったようなので、少なくとも減配はされないのではないかと期待しています。

医療用医薬品事業の収益性が高く、これまでのJNJの成長を牽引

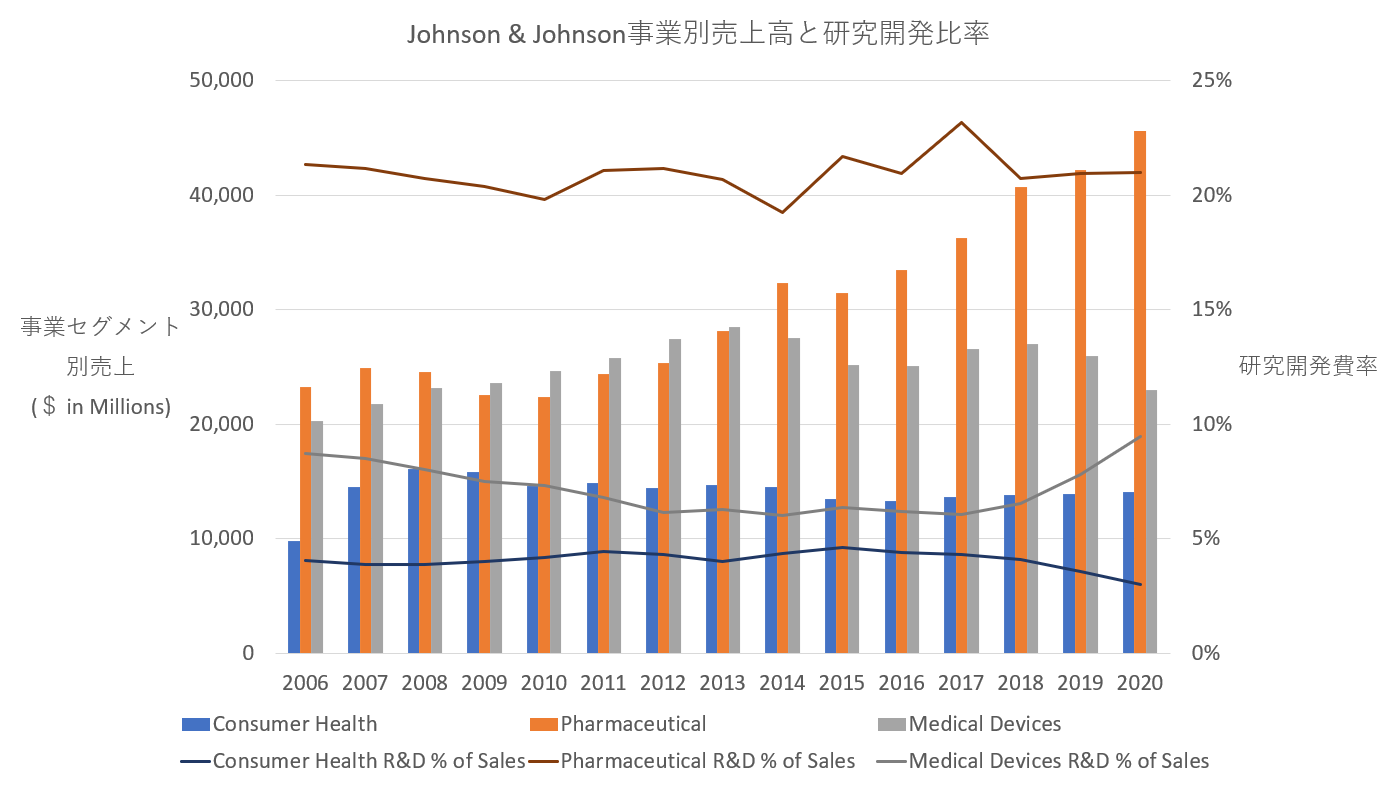

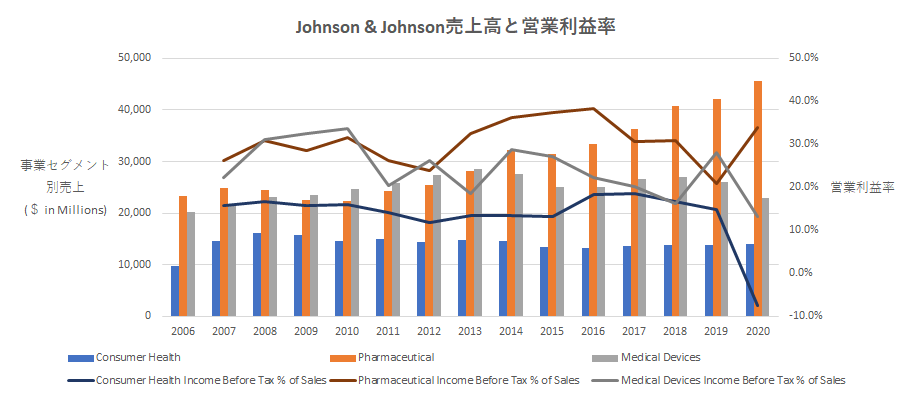

以下は、JNJの事業セグメント別の売上高推移と営業利益率の推移を示しています。

過去の推移を見ると、医療用医薬品事業は売上高に占める割合が大きいだけではなく、一番JNJの成長を牽引してきた事業セグメントであることが分かります。

JNJは他の製薬企業よりも、医療用医薬品以外の事業も含めたハイブリットな経営色が強いですが、年々医療用医薬品事業の会社に与える影響は大きくなっていることが分かります。

JNJは医療用医薬品事業には積極的な研究開発投資

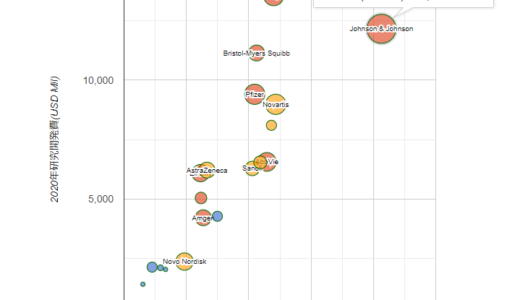

以下は、事業セグメント別の売上高推移と研究開発率の推移を示しています。

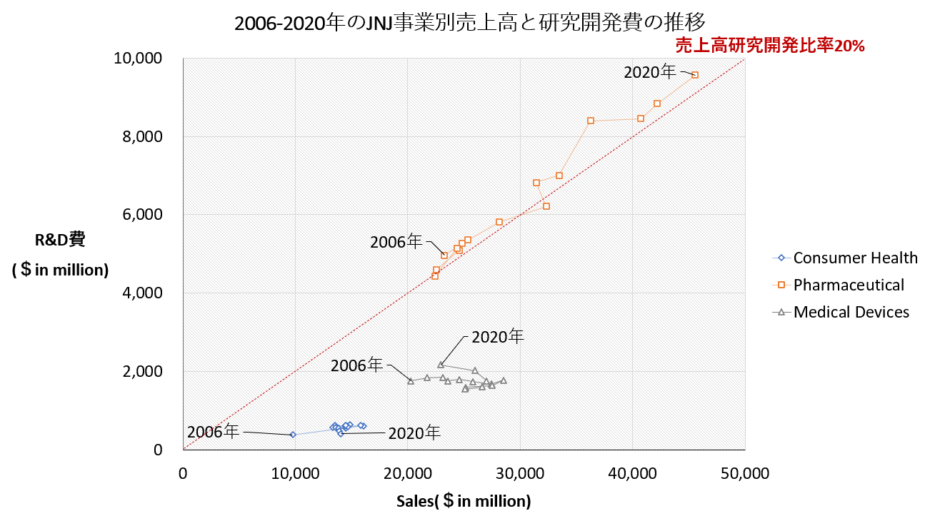

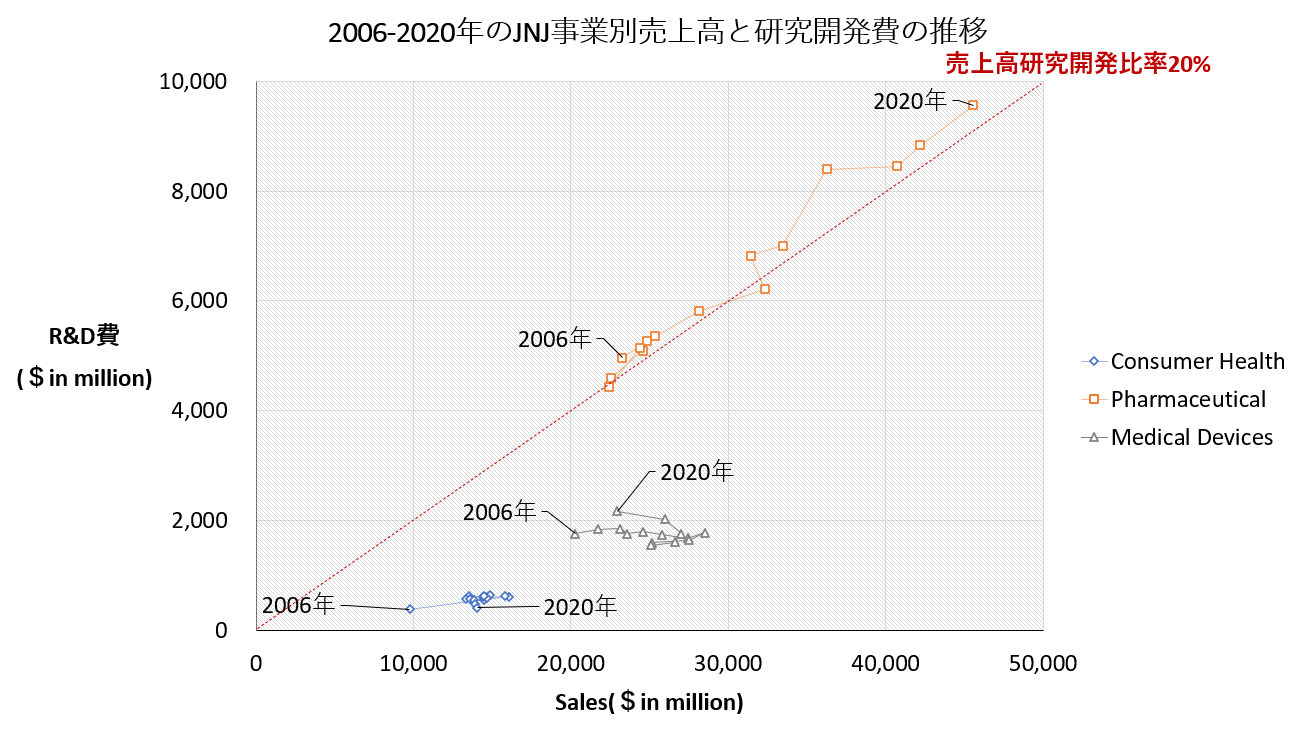

また以下のグラフでは同じ期間(2006-2020年)の事業セグメント別売上高と事業セグメント別の研究開発費の推移を示しています。

縦軸の研究開発(R&D)費を見ると、 Consumer HealthとMedical Deviceは2006-2020年であまり研究開発費が変わっておらず、医療用医薬品事業(Pharmaceutical)は売上高の上昇に比例して研究開発費も上昇している事が分かります。

売上高研究開発費率の推移は上のグラフを見ていただいたほうが分かりやすいかもしれませんが、医療用医薬品事業は研究開発費だけではなく研究開発費率も高い事がわかります。

この20%前後の研究開発比率というのは、国内外の大手製薬メーカーと比較しても一般的であり、そもそも医薬品産業は他の産業と比較しても研究開発率が高い特徴があるということを以下の記事で紹介しています。

株主還元に積極的な製薬企業でも積極的な事業投資が必要

株主還元に積極的な製薬企業でも積極的な事業投資が必要

JNJの過去の研究開発費や研究開発比率の推移を見ると研究開発比率を20%前後に保ち、医療用医薬品事業を成長させ、成長に比例して投入できる研究開発費を大きくしようとしている戦略をとっているのかもしれません。

上記の関連記事では、研究開発費を投入できる会社程、売上高が高く、時価総額も大きくなる傾向が見られます。

医療用医薬品事業は今後も積極投資が必要

JNJはS&P500銘柄の中でも25年以上連続増配している配当貴族銘柄ですし、50年以上連続増配している配当王銘柄でもあります。

配当王・配当貴族銘柄一覧については以下の記事を参考にしてください。

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

一般的に安定配当の会社は、ある程度成熟した企業が多く、多額の研究開発費や設備投資がかからないステージにあるため、積極的に配当金という形で株主還元しているイメージを持っている方も多いのではないかと思います。

JNJについて見てみると確かに、Consumer Healthはこの一般論が当てはまるかもしれません。

ブランディングに成功をして、リピーターを確保すればその後の積極的な事業投資は必ずしも必要がないかもしれません。

Medical Deviceは医療用医薬品事業(Pharmaceutical)同様に当局の規制の範囲内で事業展開をしなければならないという意味では医療用医薬品事業と似ていますが、医療用医薬品事業ほど積極投資はなされておらず、Consumer Healthと Pharmaceuticalの中間ぐらいの積極投資度合いになっていることが分かります。

しかし、医療用医薬品事業においては、会社が大きくなっていてブランディングに成功しているからといって特に多額の研究開発費が必要ではないということはありません。

いくら画期的な新薬を出しても特許が切れれば参入障壁が無くなり、後発品(ジェネリック医薬品やバイオシミラー)が参入してきます。

後発品を普及させ、医療費を抑えるのは国策だったりします。

グローバルメガファーマなら規模の大きな会社を成長または維持させられるほどの画期的な新薬を出し続けることが求められます。

新興企業だから積極的に研究開発を行い、成熟してブランディングに成功した大企業だから積極的な研究開発投資を必要としないということは、製薬業界においてはありません。

ですので少なくもと、JNJの医療用医薬品事業においては、ハイリスク・ハイリターンの世界で、今後も積極的な事業投資が求められる世界であることを知っておいた方が良いでしょう。

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG