Table of Contents

新NISAの運用銘柄

新NISAの投資戦略を考えるプロセスを楽しいと感じるのは筆者だけでしょうか?

積立投資枠も成長投資枠も、あれこれ投資先を広げずに、長く安心して持ち続けられるオルカン(全世界株)一択が多くの人にとっては最適解なのではないかという意見をよく聞きます。

筆者の場合は興味がある投資先を通して知見を広げたり、ポートフォリオを管理する作業自体が大好きなので、人とは違う戦略で行きたいと思います。

今回は、本記事更新時点の筆者の新NISA投資戦略を紹介していきたいと思います。

新NISAが開始してからも魅力的な投資信託やETFが設定されています。

管理する上では、投資先を極力シンプルにしたいのですが、今後も柔軟に投資対象を変更する可能性があります。

決して新NISAの投資戦略を推奨する意図はなく、後で運用方針を見直すことがあった場合、この記事に立ち返って見直せるように、その時々の考え方を記録しておくことを目的としています。

オルカン(全世界株)一択にしますという情報に飽きた方は、こんな戦略の人も居るんだなという程度に読んでいただければと思います。

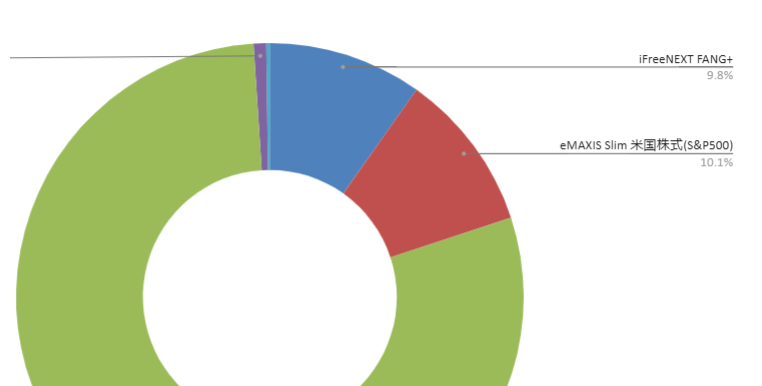

まず私の新NISAの運用状況は以下になります。

言語化すると積立投資枠はS&P500インデックスと同等かそれ以上のリターンを目指し、成長投資枠はS&P500インデックスよりは株価の成長は劣っても、S&P500以上の分配金水準と増配が期待できる銘柄に投資をする方針になります。

一部、成長投資枠を使い人口増加国の成長も取り込むことを目指していましたが、現在は方針を変え、積立をストップしています。

以下は新NISAの含み益と確定損益になります。

確定損益は、分配金や配当金の金額を積み上げています。

戦略に至った背景と、筆者が悩んだ様々な論点をまとめておきます。

インカムを重視するか否か

新NISAがあろうとなかろうと、基本的な投資方針はこれまでと変わらずに、せっかく非課税で運用できる箱があるならば、その箱から優先的に使おうというのが大前提となります。

分配金や配当金を受け取って再投資をする場合、非課税枠の簿価を消費してしまうので、分配金や配当金を受け取らずに簿価を消費しない形で再投資ができる方が、効率的と一般的に言われています。

しかし、筆者の場合は、積立投資枠と成長投資枠の年間上限投資額を投資するのもやっとの経済状況ですので、受け取ったインカムを再投資して少しでも年間の非課税枠を早く埋められるのであれば問題ないと割り切っています。

むしろ筆者は結構インカムを重視しており、手元にキャッシュが入ってくることによって、同じ銘柄を自動的に再投資するだけではなく、その時々で投資先を変えるなど運用の選択肢を広げたり、暴落時にチャンスを掴む原資にもなると考えています。

また、毎年増えていく配当金や分配金は、市場から退場せずに投資を継続する原動力になっています。

定期的なインカムがあることによって、現金比率を低めにすることができると考えています。

もちろん、配当金や分配金は確約されたものではありませんが、株主還元を方針として打ち出している企業や、増配傾向のあるETFを保有すれば、将来の株価推移よりは見通しやすいものであると考えています。

なんなら、積立投資枠でも成長投資枠と同じぐらい幅広い指数や投資対象に投資できれば嬉しいとさえ思っています。

しかし、積立投資枠は分配金が再投資される投資信託が基本になりますので、インカムを重視する場合、積立投資枠以外の成長投資枠か特定口座などで運用することになります。

収入から新NISAの年間投資枠をすべて使い切り、さらに特定口座で運用するのも難しいですので、極力、非課税運用できる新NISAの成長投資枠の箱を特定口座よりも優先して使います。

インカムを重視した投資はこれまでも特定口座を使って行っていたので、投資方針はこれまでとほとんど変わらず、ETFや趣味として投資している個別の長期保有銘柄に投資をすることになります。

米国ETFという選択肢

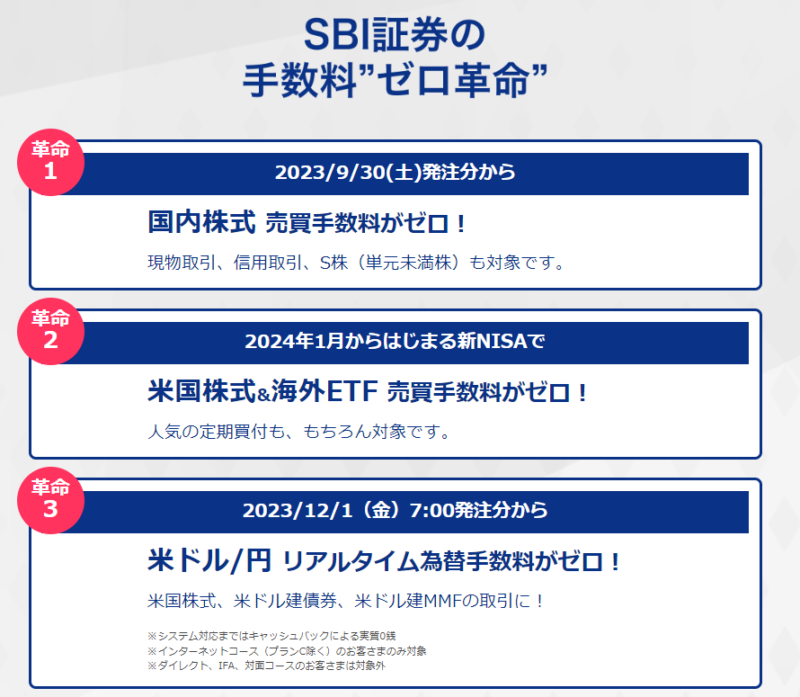

SBI証券では米国株や米国ETFの売買手数料が無料ですし、ドル/円の為替手数料も無料になります。

このゼロ革命は私個人的には結構なインパクトがあり、ドル建て商品へのアクセスがかなり良くなったと考えています。

コストが安く、純資産総額も圧倒的に大きな米国ETFは、コストが高く純資産総額も小さい東証ETFよりも安心して長期保有できる気がしていました。

ということで、成長投資枠はこれまでも特定口座で運用していたVYMに投資をする予定にしていました。

円建てのインカムを重視するか否か

新NISA制度が開始しても、基本的にはこれまで投資対象としていた長期保有銘柄を投資対象とするのは変わりません。

インカムを日常生活で使う場合、円建ての方が良いでしょう。

もちろん日本の個別株も投資対象としますが、新NISA口座で運用すると損益通算できなくなるので、かなり割安と感じたタイミングのみ新NISA枠を使います。

iシェアーズ 米国連続増配株 ETF(以下、2014)の設定が発表されてからは、米国ETFよりもこちらの方が魅力的に感じましたのでこれを成長投資枠の主力銘柄にすることにしました。

理由としては以下のような点が挙げられます。

- S&P500よりも高い利回りが期待できる

- 信託報酬が0.11%(税込:0.121%)程度と同じS&P500よりも高い利回りが期待できる配当貴族ETFよりも安い

- 増配力はVYMと同等かそれ以上が期待できる

- 円建てで投資・分配金の受け取りができる

- 外国税控除の申告が対応不要

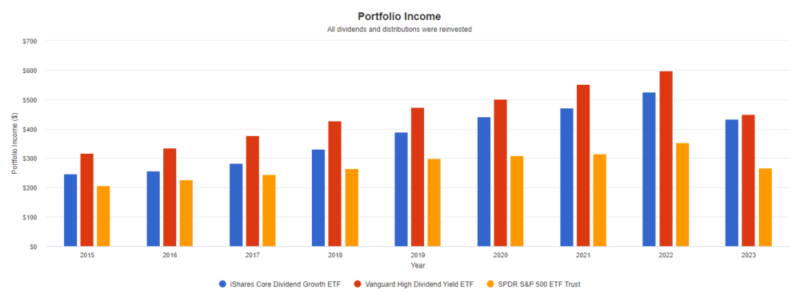

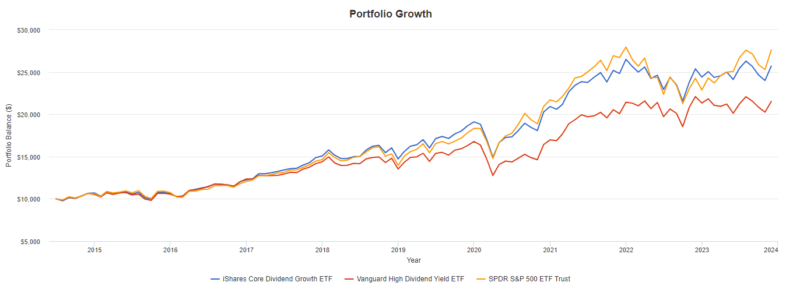

以下は、青が2014(DGRO)、赤がVYM、黄色がS&P500をの分配金を表しています。

VYMはS&P500よりも利回りが高い分、毎年たくさん分配金を受け取れますが、増配力もあるため、成長力があるS&P500の分配金がVYMに追いつくことはありません。

そのため、インカムを重視するなら、S&P500ではなくあえてVYMを選ぶことに意味がありそうです。

2014(DGRO)については、利回りはS&P500以上、VYM以下ですが、VYMよりも増配力があるため、DGROの設定来から現在までの期間で、分配金の水準がVYMに近づいていることがわかります。

筆者はこの増配力に着目をして2014に投資しています。

株価の成長も2014はVYMよりも期待できます。

コア銘柄は(全世界株?先進国株?米国株?)

インカムを重視している筆者の場合、成長投資枠はできるだけインカム投資に使いたいので、実質、積立投資枠を全世界株?先進国株?米国株?どれにするかという問題になります。

筆者は先進国の中でインデックスとして保有するなら、先進国の中では唯一と言ってよい程、人口増加が期待されており、長期的には先進国の中でも最も成長を期待している米国一択で良いのではないかという考えでいます。

米国以外の日本株や欧州株は、これまでも自分で銘柄選定をして個別株で保有していましたので、新NISA開始後も同様の方針を継続します。

新興国株投資

全世界株に投資をしないなら、新興国株を入れるかどうかも大きな問題になります。

筆者は人口増加国の成長を取り込むために、グローバルサウスやインド株を組み込んでいます。

インドやメキシコ、トルコやベトナムなど脱中国の恩恵を受けられることも期待しています。

筆者はインカムを重視していることから、成長投資枠はすべてインカム銘柄で占め、できれば積立投資枠を使い、これらの国に投資をしたかったのですが、積立投資枠では低コストの魅力的な投資信託がありませんでしたので、成長投資枠を使うことにしました。

ただ、現在は方針転換により積立を止めています。

積立投資枠の非常に不満な点として、TOPIX、日経225、JPX日経400等の指定インデックス以外の投信は運用期間が5年以上経過しなければ対象商品にならない点です。

このルールによって何が起こるのかというと、例えば同じNASDAQ100に投資をする投資信託でも信託報酬が高いiFreeNEXT NASDAQ100インデックスは歴史が長いため、積立投資枠の対象となります。

一方、より低コストのNASDAQ100インデックスファンドは設定から年数が経っていませんので、積立投資枠は対象外となり、成長投資枠でしか投資ができない状況になっています。

FANG+

正直、NASDAQ100の方が良いのではないかと悩みました。

FANG+はS&P500よりも高いパフォーマンスを狙った投資先として積立投資をします。

構成銘柄は10銘柄となっており、積立投資枠を使い個別株に投資をする感覚で積立投資を行います。

S&P500と比較するとボラティリティは大分大きくなると思いますが、その高いボラティリティがリターンの源泉になると考えています。

信託報酬は高いですが、コストに見合ったリターンを期待しますし、マグニフィセントセブンを中心とした構成銘柄にドルコスト平均法で積立投資をできるメリットを享受するために選択しています。

毎月の積立額から計算すると、この投資信託に対して累積の投資額がかなり大きくなり、かなりリスクを取って運用しているような感覚に陥るかもしれません。

しかし累計投資額をこの投資信託の構成銘柄数で割ると、1銘柄あたりの投資額は、筆者が普段個別株として保有しているお気に入り銘柄の投資額とあまり変わらなくなる見込みですので、リスク許容度の範囲内と考えています。

筆者は成長投資枠ではインカム投資を重視していますので、できるだけ積立投資枠の中で高いリターンが期待できるものを選びます。

積立投資枠がより長期保有する銘柄に投資をして、投資対象が広い成長投資枠はアクティブ投資というパターンの人もいると思いますし、新NISA対象銘柄を見ると、そのようなケースになることを想定したラインナップになっています。

しかし、筆者の場合はその逆で、成長投資枠では長期にわたり配当金や分配金を受け取れる長期保有銘柄に投資をし、積立投資枠で積極的な資産成長を狙っていく戦略になっています。

運用益が0ではメリットがない新NISAの投資枠で個別株を投資するかどうか

新NISAでは運用益が出た場合、その運用益に対して税金がかからない制度です。

一方、運用損失が生じた場合、損益通算ができません。

新NISAの投資枠を使った投資では、運用益を出さなければ何もメリットがない制度ということになります。

このような制度ですので、成長投資枠を使い1銘柄の将来の運用益にかけるのは少し勇気がいります。

今後、成長投資枠を使って個別株にも投資する可能性がありますが、できるだけ、配当を出しており、増配傾向にあり、株価も長期的に値上がりが期待できる銘柄に、1株単位で投資をしようと思っています。

イメージとしては下がったときに買い増したいと思えるような銘柄になります。

配当を出しており、増配傾向の銘柄を選択することによって、長期的には元本割れのリスクも軽減できると考えています。

バイプロLOG

バイプロLOG