Table of Contents

フェラーリ(RACE)銘柄分析

フェラーリ(RACE)株に投資をする理由

フェラーリ(Ticker:RACE)はレーシングカーや富裕層に人気の高級スポーツカーの設計・製造・販売を行っているイタリアの会社です。

フェラーリは現在のステランティスに当たる欧米のFCA(フィアット・クライスラー・オートモービルズ)から分離・独立し、15年に米国市場に上場しています。

イタリアでも上場していますので、二重上場になります。

筆者がフェラーリを株式として保有することに興味を持ったきかっけは以下になります。

- トヨタのように大量生産を前提としたビジネスモデルではなく、ブランド力で競争優位性があると感じたから

- EV化に伴う競合の新規参入や、カーリース、カーシェアの普及によりターゲットセグメントが侵食されることはあまりなのではないかという仮説

- 自動車メーカーの中でも営業利益率が高いから

- 今後も世界の富裕層は増え、資産額も増えることが想定され、恩恵を受ける企業の一つだと感じたから

- フェラーリの高級スポーツカーは富裕層の投資対象にもなっているから

- フェラーリの価値が高くなるにしたがって、フェラーリ株の価値も高くなるという仮説

- 保有銘柄が米国株と日本株に偏っているため、世界分散の一貫として

- 日本の証券会社で買えるから

- 以下の書籍でたまたま紹介されていたから

高級車市場について

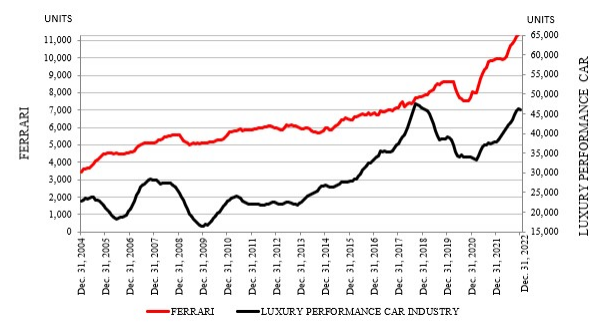

以下のグラフは、2022 年 12 月 31 日時点のフェラーリと高級車市場※の取引高の違いを示しています。

フェラーリの取引高は年々増えており、競合他社よりも取引高の変動が小さいことが確認できます。

これはフェラーリが以下の戦略を取っていることが関係していると、Annual Reportでは述べられています。

・需要に対して、供給を抑え希少性を維持するブランド戦略

・多くの製品モデルを取り揃え、新しい製品を頻繁に市場に投入して製品を入れ替えている

※アストン・マーティン、アウディ、ベントレー、BMW、フェラーリ、フォード、アキュラ(ホンダ)、ランボルギーニ、マセラティ、マクラーレン、メルセデスベンツ、 ポールスター、ポルシェ、ロールスロイスによって販売された出力が 500hpを超え、小売価格が€150,000を超える全てのラグジュアリースポーツカーが対象

高級車市場全体でも2021年から2022年にかけてはサプライチェーンの問題、半導体不足、ウクライナ戦争、インフレなどの逆風がありましたが、各社、サプライチェーンポリシー、価格戦略の見直し、新たな製品ラインナップの投入により困難を切り抜けることができています。

英独立系不動産コンサルタントのナイト・フランクはThe Knight Frank Luxury Investment Index (KFLII)を構成して高級品の価格指数をレポートしています。

主要な高級品の中でも自動車は直近10年間で2.64倍と、希少ウイスキーに次いで値上がりしていることがわかります。

ここ数年は特に急速に人気が高まっていたようで、これは新型コロナウイルスにより、海外旅行が制限され、富裕層の購買意欲が実物資産に向いたと考えられています。

フェラーリ(RACE)の戦略と競争優位性は?

フェラーリはブランドのパフォーマンス指標として、シェアを監視しているものの、重視はしていないようです。

需要に対して供給を管理し、ブランドの独占性とプレミアム価格守ることを戦略としています。

高級車市場では、価格だけではなく顧客にとっての所有期間総コストも重要な要素になります。

車の残存価値が高いことは、総所有コストの削減に繋がり、新しいモデルに切り替えるコストの低下と、リピート購入が促進されることに繋がります。

フェラーリはこの点で、競合他社と比較して競争優位性があるとAnnual Reportで述べられています。

そのため、販売する車の市場価値を維持・拡大することを目的とした、アフターセールス活動にも力を入れています。

2022年の実績ですが、新車販売の66%がフェラーリの所有者に販売されていることから、リピーター率が高いことがわかります。

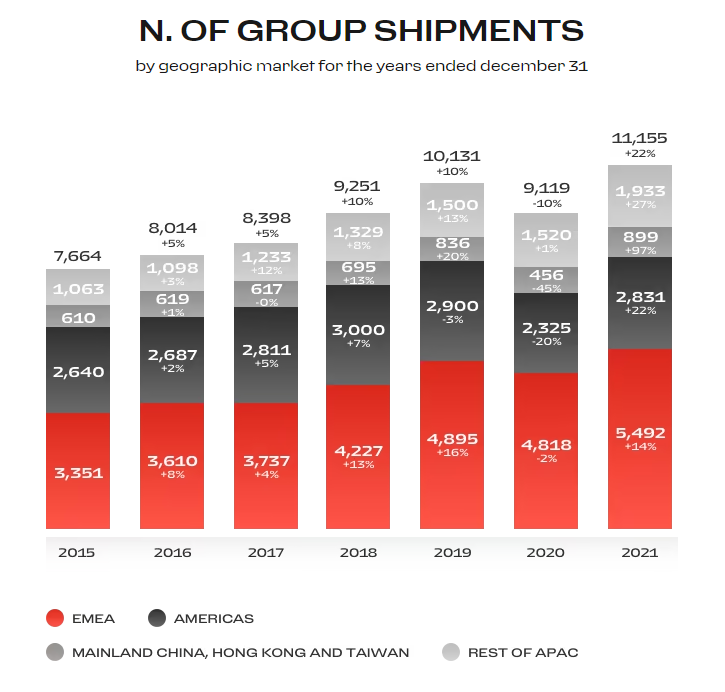

出荷先は欧米が大きな割合を占めていますが、グローバルに展開していることがわかります。

今後も新興国を始めとする潜在的な顧客が裕福になり、嗜好の変化により高級ブランド品を受け入れるようになることで恩恵を受けることを期待したいです。

自動車業界での位置づけ

山口周著「ニュータイプの時代 新時代を生き抜く24の思考・行動様式」では自動車業界が提供する価値の市場を以下のように分けています。

| 意味がない | 意味がある | |

|---|---|---|

| 役に立つ | トヨタ 日産 | BMW ベンツ |

| 役に立たない | フェラーリ ランボルギーニ |

フェラーリが位置づけられている役に立たないけど意味があるという価値はどういったものでしょうか?

フェラーリやランボルギーニは時速350キロも出せるスパーカーです。

しかし、街中で350キロで走行することはできませんので、この機能は役に立ちません。

フェラーリを購入する人はフェラーリを所有することを重視しているということになります。

移動手段としては使わずに、自宅のガレージにコレクションしていたりします。

西野亮廣著「夢と金」ではこれを「プレミアム」と「ラグジュアリー」に分けています。

「プレミアム」は競合がいる中での最上位の体験ということで、先程の表では上に位置する「役に立つ」性能の高いものほど高値がつきます。

逆に言うと、顧客が納得する機能の改善を達成して初めて価格に反映することができます。

プレミアムは競合との戦いになります。

一方で役に立たないけど意味があるフェラーリの位置づけは「ラグジュアリー」に分類されます。

各メーカーの車を乗り比べて高い性能だからたどり着いた車というわけではなく、富裕層はフェラーリを買おうと思ってフェラーリを買っているはずです。

そして先程の表で最も高い値段が付く車は右下の「ラグジュアリー」になります。

株価

フェラーリの現在の株価は以下のようになっています。

財務情報分析

ここからは財務情報分析を紹介します。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

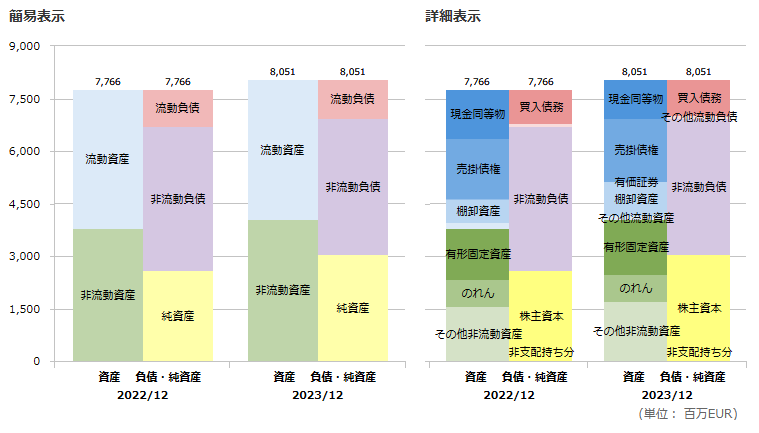

貸借対照表(B/S)

以下は、フェラーリのバランスシートです。

流動負債には、Trade payables(買掛金)、Current tax payables(未払法人税等)、Accrued expenses(未払費用)が含まれます。

損益計算書(P/L)

以下は、フェラーリの損益計算書です。

フェラーリは積極的に研究開発投資を行っており、売上高に占める割合は15%にもなります。

自動車メーカーの平均は5%前後と言われていますので非常に高い水準です。

研究開発費は製品ポートフォリオのイノベーション、F1活動に伴う投資(レーシングカーの設計、開発、製造)が含まれています。

F1への参加はフェラーリのマーケティング活動とプロモーション活動の中核を担う活動と位置づけられており、この活動は、技術力を向上させるイノベーションの源でもあります。

フェラーリが運営するレーシングチームのスクーデリア・フェラーリはF1創設時から参戦し続けている唯一のチームとなっています。

このF1の参加を目的とした、技術の向上と規制への対応により、毎年新しいレーシングカーの設計、開発、製造を行っています。

研究開発率が比較的高いのも、F1の活動が関係あるのかもしれません。

ハイブリッド、電動化など新技術に対する投資も積極的に行っています。

25年にはEV車も市場に投入する予定になっています。

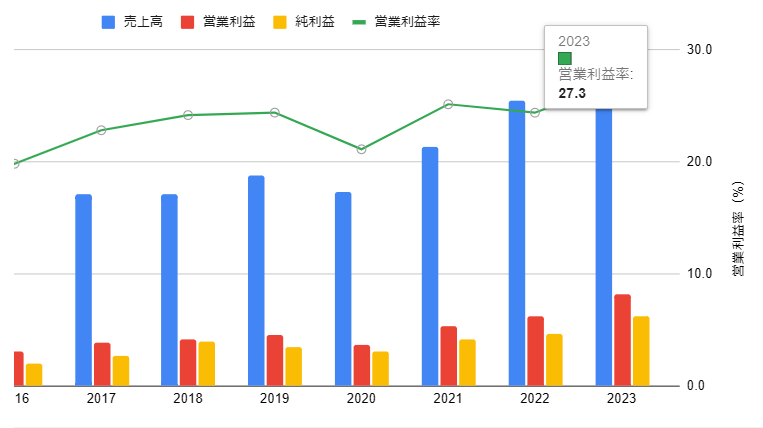

直近で営業利益率は20%以上あり、収益性は非常に高いです。

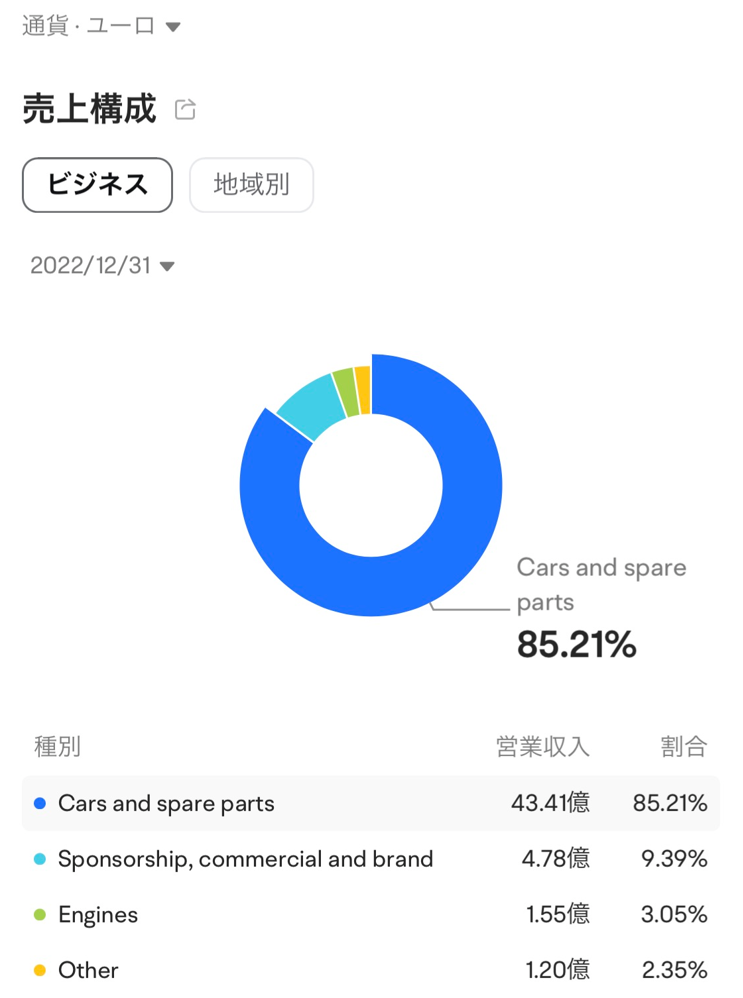

以下はmoomoo証券で参照できる事業の構成比になります。

「自動車およびスペアパーツ」の中には車を発注する際に発生したカスタマイズの収益も含まれます。

「ブランド収益」にはフェラーリブランドを通じて生み出されたライセンス、ロイヤリティ収入が含まれます。

フェラーリの「跳ね馬」ロゴを使用する際にブランド収益が発生しますが、コストが発生しませんので、フェラーリの収益性を高めてくれます。

「その他」には金融活動、ムジェロ・サーキットの運営関連、モータースポーツ関連活動に伴うものが含まれています。

フェラーリはフェラーリ・ファイナンシャルサービス(FFS)の運営を通じて、自動車を購入する顧客向けに融資を行ったり、ディーラー向けに融資を行ったりしています。

効率性(総資産回転率・総資産回転期間)

先程のBSとPLから総資産回転率(売上高÷総資産)を求めてみます。

1年間で会社の資産を投資→販売→回収の1サイクルを回した場合、総資産回転率は1となります。

フェラーリは0.66でした。

2021年度の日本の法人企業統計調査の結果になりますが、自動車・同附属品製造業の総資産回転率は0.81となっています。

この結果に比べると、フェラーリの数値は低くなっていますが、これは薄利多売のビジネスではなく、大衆車と比較し1台あたりの利益は大きいですので問題はないでしょう。

また総回転期間(総資産÷売上高×365日)は556日でした。

総資産を売上高として回収するのに556日かかる計算になります。

売上高・営業利益・営業利益率・純利益の推移

2020年は新型コロナウィルスの影響で売上高が減少しましたが。

他の年では売上高が上昇し続けています。

また、営業利益率も上昇傾向であることから収益性を高めていることがわかります。

売上高・利益成長率、ROA(総資産利益率)、ROE(自己資本利益率)

以下は、売上高と利益の平均成長率、及びROA、ROEを示しています。

高い利益率に加えて、売上高・利益率ともに、短期・中期・長期にわたって平均2桁成長を維持しています。

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的に自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

米国市場上場の翌年は非常にROEが高く2020年にかけてROEは減少傾向にありました。

株主還元のグラフを見ていただくと、フェラーリは上場以来純資産額を大きくしてきており、自己資本比率を高めているので、その影響で2020年にかけてROEも減少傾向にあります。

財務は健全であり、直近のROEを見てもフェラーリの収益性は高いと言えます。

株主還元

2018年から配当と自社株買いを開始しています。

利益成長に伴って、増配傾向ではありますが、配当性向は30%程度に抑えるようになっています。

現状、株主還元余力に心配はなさそうです。

INVESTORS FINANCIAL DATAより作成

フェラーリの配当による株主還元方針は、会社の業績、キャッシュ状況や戦略のコミットメント状況によって水準が変動するとIRのページに記載されています。

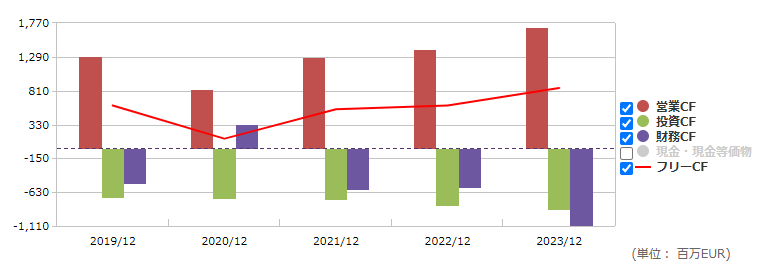

キャッシュフロー(CF)

以下はフェラーリのキャッシュの推移を表しています。

FCF(営業CF-投資CF)は毎年プラスであり、キャッシュが積み上がっていることがわかります。

バイプロLOG

バイプロLOG