Table of Contents

S&P グローバル(SPGI)銘柄分析

今回はS&P グローバル(以下、SPGI)の銘柄分析を紹介します。

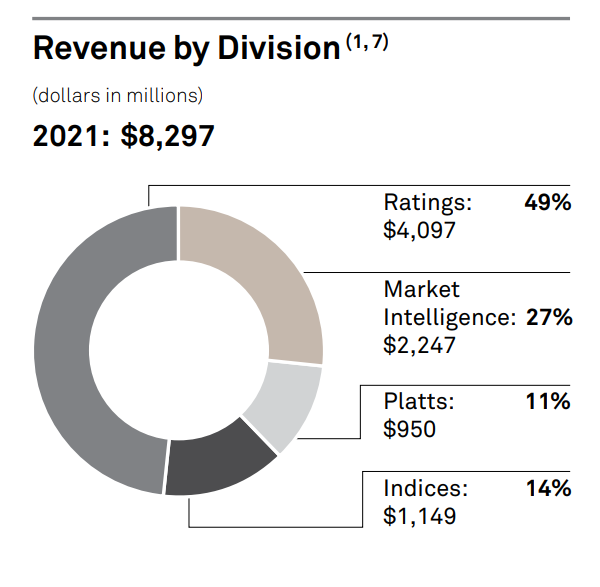

SPGIは信用格付け事業(レーティング事業)、財務データや分析ツールの提供を行うマーケットインテリジェンス事業、商品やエネルギー価格などを提供するプラッツ事業、 株価指数などの各種インデックスを算出するインデックス事業を手掛ける金融情報大手です。

売上高の半分近くを信用格付け事業が占めています。

政府や企業などの債権発行体の信用状態を第三者の格付会社の立場として評価して、手数料を受け取るビジネスモデルです。

格付け機関は債権発行後も信用格付けの監視を行い、債権残存期間も債権発行体から支払いを受ける仕組みになっています。

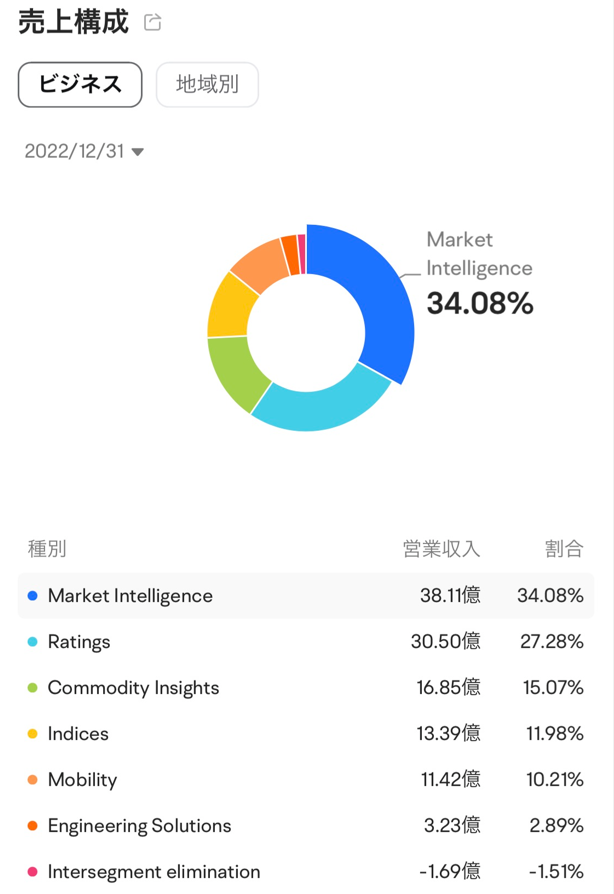

収益のタイプとしてサブスクリプション(リアルタイムのニュースやマーケットデータのサブスクリプション収益)、非サブスクリプション/トランザクション(カンファレンスのスポンサー、コンサルティング契約、債券格付け、銀行融資の格付け、企業信用推定などの手数料)、非トランザクション(信用格付けの監視、 年会費など)、資産連動費用(ETFや投資信託の資産価値に基づくロイヤリティ収入)、販売量に応じたロイヤリティ (取引量に応じたライセンス料)に分けられます。

以下はmoomoo証券で参照できる事業構成比になります。売上高を収益タイプ別に見るとサブスクリプション収益が半分以上を占めるのが特徴的です。

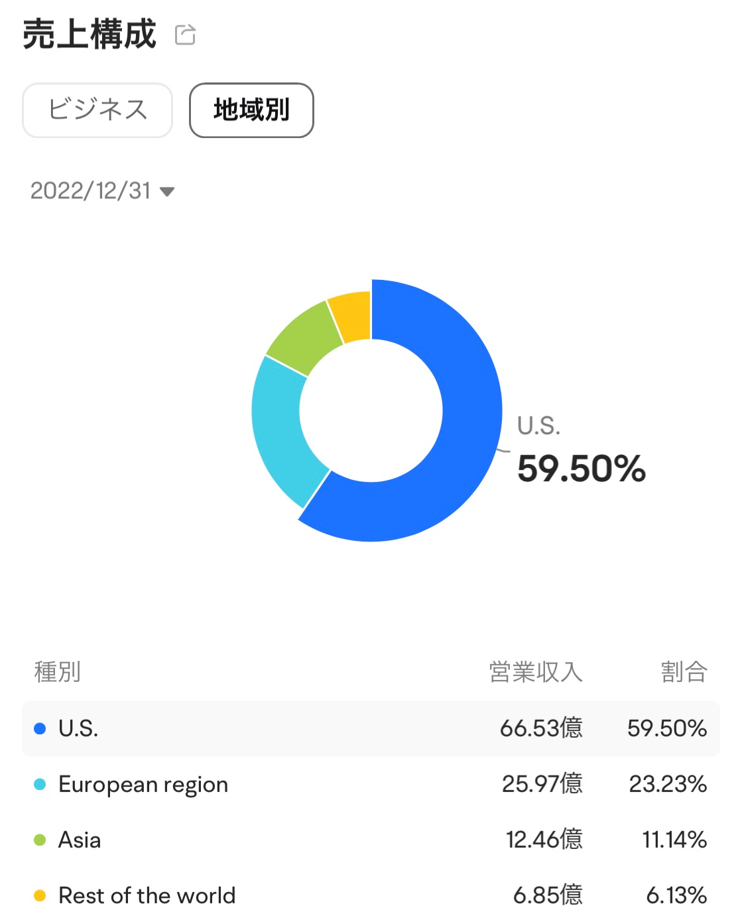

地域別の売上高で見ると米国が6割合、欧州も2割以上を占めています。

SPGIは45年以上連続増配をしている配当貴族銘柄でもあります。

配当王・配当貴族銘柄については以下の記事を参考にしてください。

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

老舗のブランド力が信用格付け事業の高い参入障壁

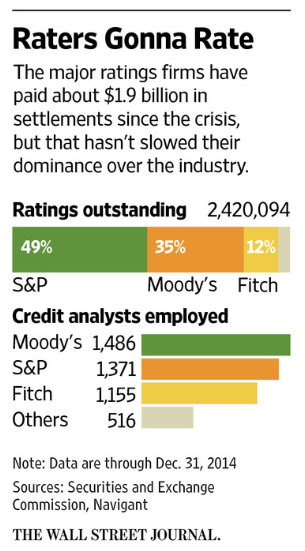

世界における債権の格付けは3大格付け会社(SPGI、ムーディーズ、フィッチ)が95%以上を占めており、寡占状態です。

新興企業が格付け事業に新規参入をしたとしても、3大格付け会社の牙城を崩すことは容易ではないでしょう。

債権発行体側からしても、実績と信頼、ブランド力を有する大手格付け会社の格付けを取得しないことは、より高い金利や資金調達コストを支払うことになる可能性があるからです。

したがって、格付け事業は特に実績と信頼を有する老舗のブランド力が重視される事業と言え、高い参入障壁があります。

需要が高い米国の代表的なS&P500インデックスの商標使用料

SPGI以外にもインデックス事業を手掛けている企業として以下があります。

- MSCI:オルカンと呼ばれる全世界株インデックスなどを算出

- FTSE Russel:米国籍ETFであるVTが連動を目指すFTSEグローバル・オールキャップ・インデックスなどを算出

これらに対して、SPGIは最も汎用されている伝統的なインデックスと言っていいS&P500インデックスやDow Jonesを算出しています。

海外ETFでも時価総額ランキンを並べると、S&P500インデックスに連動したETFが常に上位に来ています。

ファンドは対象指数の商標使用料として純資産額に対して0.03%~0.05%程支払われるケースが多いです。

投資の大衆化やETFや投資信託などインデックスに対する需要が高まれば高まる程、資産連動収入が増加が期待されます。

株価

SPGIの現在の株価は以下のようになっています。

財務情報分析

ここからは財務情報分析を紹介します。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

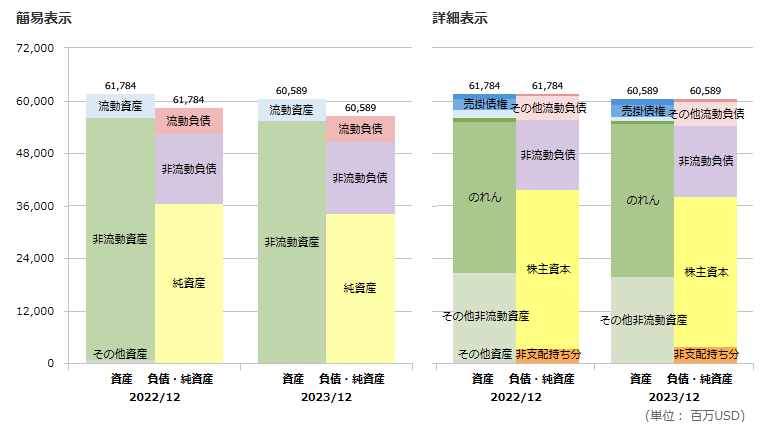

貸借対照表(B/S)

以下は、SPGIのバランスシートです。

シカゴ・マーカンタイル取引所グループ(CME Group)とのジョイントベンチャーであるS&P Dow Jones Indices LLCの株主資本が償還可能非支配株持分として含まれています。

純資産額が去年の21億ドルから大幅に増えていますが、IHSマークイット社の買収に伴う資本剰余金が43.4億ドル積み上がったことが大きく関係しています。

損益計算書(P/L)

以下は、SPGIの損益計算書です。

直近の営業利益には処分益が含まれています。

売上高・営業利益・営業利益率・純利益

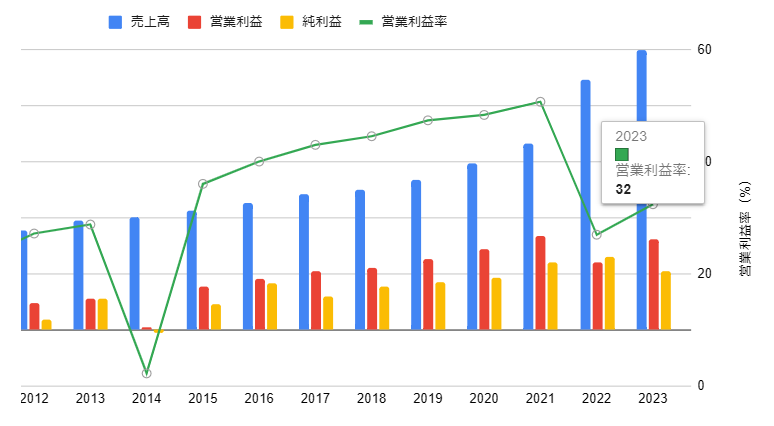

以下は、売上高、営業利益、営業利益率、純利益になります。

損益計算書のパートで示した営業利益はSPGIが公表している定義になります。

以下は処分損益と持分法による投資利益を含めない営業利益の推移を示しています。

2014年に営業利益と純利益が大きく減少しています。

これは2000年代後半に起きたサブプライム問題が関係しています。

SPGIのような格付け会社は、サブプライム※の客層向けのMBS(住宅ローン担保証券)について、格付けを行い、証券会社を相手に商売していました。

※プライム(優良客)層の下位にあたる層

しかし、この格付が手数料を得るための不当に高いものだったとして、米司法省に提訴されています。

後にこれら証券化商品の多くがデフォルトに陥り、2008年のリーマンショックの引き金になりました。

2014年はその和解金として約$16億ドルを支払った影響で営業利益と純利益を大きく減少させています。

売上高・利益成長率、ROA(総資産利益率)、ROE(自己資本利益率)

以下は、売上高と利益の平均成長率、及びROA、ROEを示しています。

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的に、自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

米国企業はROEは12%、ROAは6%程度と言われています。

SPGIの収益性はかなり高いと言えます。

株主還元

前述の通り、IHSマークイット社の買収に伴う資本剰余金で2022年は純資産額が大幅に増え、大きな自社株買いも行われました。

S&P GLOBAL INVESTOR FACT BOOKおよび最新のAnnual Reportより作成

2021年はIHS マークイットと合併したため、自社株買いを行っていません。

合併は2022年2月28日に完了いました。

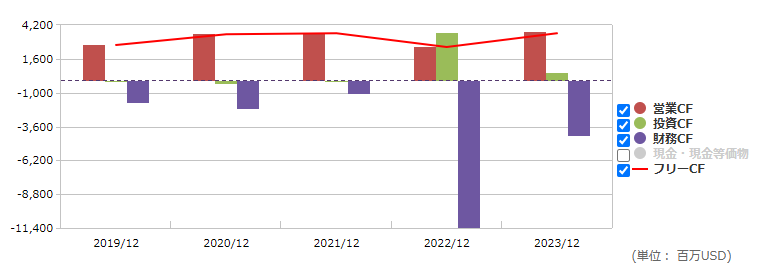

キャッシュフロー

以下はSPGIのキャッシュの推移を表しています。

FCF(営業CF-投資CF)は毎年プラスであり、キャッシュが積み上がっていることがわかります。

前述の通り、IHSマークイット社の買収に伴い純資産額が大幅に増え、2022年は例年よりも大きな自社株買いを行いました。

2022年は投資CFとして大きなキャッシュのマイナスが発生しています。

バイプロLOG

バイプロLOG