Table of Contents

米国の公益セクターETF:XLU vs VPUのどちらがおすすめか

今回は米国の公益セクターETF:XLU vs VPUについてどちらがおすすめなのか解説します。

皆さんがETFを選ぶ上でどの項目を重視するかによりますが、各項目について「◯」がついている方がおすすめのETFになります。

| Ticker | VPU | XLU |

|---|---|---|

| 単価が安い | ◯ | |

| 大型株重視 (S&P500銘柄であること) | ◯ | |

| 小型株を含めたい | ◯ | |

| 純資産総額 | ◯ | |

| 設定から歴史が長い | ◯ | |

| 値上がり重視 | わずかに◯ | |

| 分配利回り | わずかに◯ | |

| 分配金の成長 | ◯ | |

| 連続増配 | ◯ | |

| 低い経費率 | ◯ | ◯ |

| 分散 (構成銘柄数が多い) | ◯ |

正直、総合評価では甲乙つけ難く、どちらを選んでも大差はないでしょう。

高配当で長期的に増配が期待できる米国の公益セクターETF

ちなみに、筆者はVPUを選びました。

あえて理由を挙げるならば後ほど比較を紹介しますが、VPUの方がわずかに株価の成長率と増配率が高いこと、さらにVPUの方が組入銘柄が多いためです。

しかし、分散という観点においてはXLUと重複するS&P500銘柄がVPUの構成割合のほとんどを占めていることから、組入銘柄が増えたところで分散効果は限定的で、XLUとほぼ値動きは変わりません。

公益セクターはS&P500に限定するのか、S&P500以外も投資対象とすべきなのかについては他のセクターと比較すると僅かな違いなので、どちらを選んでも問題ないでしょう。

そもそも米国の公益セクターETFに投資をした背景として、ポートフォリオの配当利回りを少しでも上げ、増配も期待できる銘柄であることを重視していたからです。

米国の公益セクターETFは比較的高い分配利回りと長期的な増配を、銘柄分散しながら実現できるという魅力があります。

筆者は個別株に比べて低リスクな増配株として投資をしています。

公益セクターは有事やインフレに強い投資対象

ロシアのウクライナ進行などで感じたのは、公益セクターは有事でも底堅いということです。

XLUは主に米国国内の公益事業を行う会社が投資対象になりますので、グローバル企業を多く含んだETFと比較して、グローバルな成長を取り込めない反面、他国の有事のカントリーリスクを避けることができます。

公益セクターの構成銘柄には電力会社が多く、有事などによる原油や天然ガスなど資源価格の値上がりを比較的価格転嫁しやすいセクターでもあります。

値上がりをしても、電気や水道を止めるわけにはいきません。

そのため、インフレ下でも比較的底堅い値動きをしています。

実際に米国においてインフレが急速に進んだ1970年代(1973年末~1981年末)はエネルギー価格も上昇し原油価格も上昇したことから、エネルギーセクターのリターンが14.2%と最も高い結果となりました。

一方でリスクも23.3%と最も高い結果になっています。

通信のリスク-リターンは12.4%-12.3%、公益のリスク-リターンは10.9%-16.1%とリスク調整後のリターンはエネルギーの0.61と比較して、通信は1.01、公益は0.68と全セクターの中で最も高い結果でした。

インフレの時代は比較的値上げをしやすいセクターが安定的かつ効率的にリターンを稼げることを示しています。

また、デフレ下では最適解とされたインデックス投資もインフレ負けすることもあるということを頭の片隅に入れておくべきでしょう。

非常に興味深い内容になっていますので、グラフ等詳細は以下の東京海上アセットマネジメント公式チャンネルをご確認ください。

時間のない方は10分地点まで早送りして再生することをおすすめします。

また、戦争だけではなく脱炭素や環境対策の動きは今後も世界的に強まるのではないかと考えています。

温室効果ガスの排出量が比較的多い石油会社は環境意識が高い株主の目もあって、原油を増産し続けることが難しい事業環境が続くのではないかという仮説を立てています。

資源価格の高止まりと、その価格転嫁がエネルギーセクターや公益セクターに追い風になります。

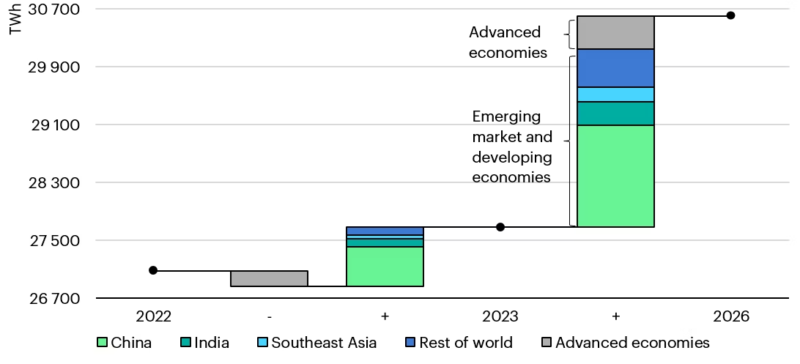

生成AIの普及による電力需要増大

生成AIの普及によりデータセンターの電力需要が増大することが期待されます。

Analysis and forecast to 2026

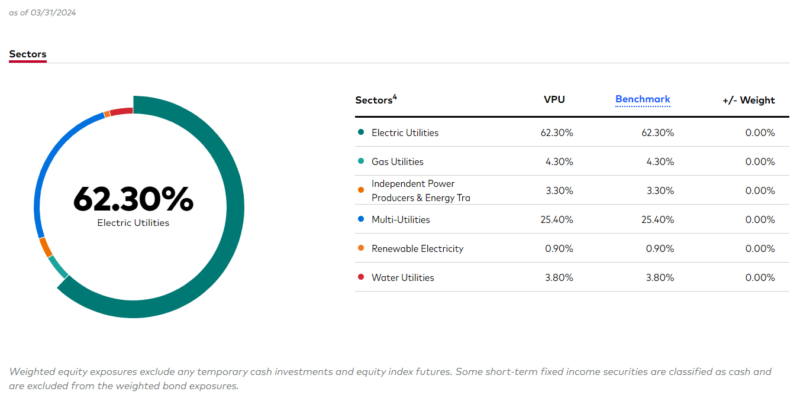

VPUの場合、電力事業者が構成比率の6割程を占めています。

米国の公益セクターETF:XLU vs VPUの比較

以下がXLUとVPUを比較した結果になります。

XLUの方が一口単価が安いので投資をしやすいかもしれません。

分配利回りは3%以上が期待できる比較的高い水準になっています。

XLUとVPUの値動き比較

以下のチャートを見てください。

赤がXLU、青がVPUを示しており、VPUの設定来の値動きを比較しています。

値動きはほぼ変わらない事がわかります。

わずかにVPUの方が株価の成長が見られるでしょうか。

ちなみに、値上がりが小さいと言われがちな米国の公益セクターETFですが、株価の成長は高配当ETF程度の実績があります。

以下は高配当ETFのHDVの設定来のチャートになります。

赤がXLU、青がHDV、紫はVYMを示しています。

HDVの設定来ですと10年ちょっとでHDVよりも値上がりしていて、VYMには及ばないリターンになっています。

実際に分配利回りはHDVとVYMの間ぐらいの水準は期待できます。

XLUとVPUの構成銘柄重複

以下はXLUとVPUの構成銘柄の重複を見たものになります。

「Total」を見ると、XLUとVPUで重複している銘柄が、XLUの100%近くを占めていることが分かります。

また、2つのETFで組み入れれらている重複銘柄数を数えると、XLUの構成銘柄数と同じになりますので、VPUに投資をしておけば、XLUに組み入れられている銘柄にも投資ができることになります。

2つのETFで組み入れられている重複銘柄はVPUの8割以上の構成比率を占めています。

S&P500に組み入れられている公益事象セクターの銘柄(=XLU銘柄)のVPUに占める比重が大きいということが分かります。

XLUとVPU共に組入銘柄の中でトップのNEXTERA ENERGYが10%以上の割合を占めています。

NEXTERA ENERGYは配当貴族に指定されている連続増配株ですが、この後紹介するETFの分配金の成長率にも大きな影響を与える可能性があります。

当然、ETFの値動きに与える影響も大きいです。

さらにXLUは構成銘柄が少ない分、1銘柄の構成比率が大きくなっています。

VPUは公益事業セクターの配当王・配当貴族銘柄の全てをカバーしています。

XLUはS&P500縛りがありますので、配当王銘柄は含まれていません。

配当王・配当貴族の定義については以下の記事でまとめていますので興味のある方は参考にしてください。

連続増配年数などの情報も配当貴族銘柄一覧で定期的に更新しています。

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

上の記事では、 米国の配当王・配当貴族銘柄一覧を紹介していますが、以下の米国会社四季報(東洋経済)でも特集で連続増配年数トップ50の企業とその連続増配年数が紹介されています。

もちろん会社四季報ですので、連続増配の特集だけではなく、個別企業の業績・財務情報から日本で売買可能な主要な米国ETFまで、投資家のバイブルになるような情報が豊富に詰め込まれています。

会社四季報ということで分厚い本になりますので、筆者のおすすめは電子書籍です。

XLUとVPUの分配金の成長

公益事業銘柄は電気や水道などの生活インフラを担うセクターですので株式のなかでも景気動向で業績が大きくぶれず、キャッシュフローが安定しているという特徴があります。

「他業種よりも債券代替の色彩が強い」(フィデリティ投信の重見吉徳マクロストラテジスト)とも言われています。

リーマンショックで減配しなかった公益セクターETF

以下は最初に$10,000をXLUとVPUに投資した場合の分配金の推移を示しています。

今回、比較対象として高配当ETFのVYMも入れました。

VYMのCY合計分配金が確認できる2007年以降の分配金の水準を比較します。

何れも、分配金は長期的に成長していることが分かります。

| 年平均成長率 (2008-2023) | 連続増配年数 | |

|---|---|---|

| VYM | 9.4% | 13年 |

| XLU | 7.5% | 20年 |

| VPU | 8.5% | 18年 |

| VYM | XLU | VPU | |

|---|---|---|---|

| 2007 | $265 | $301 | $388 |

| 2008 | $290 | $350 | $319 |

| 2009 | $243 | $376 | $347 |

| 2010 | $235 | $392 | $371 |

| 2011 | $294 | $439 | $404 |

| 2012 | $364 | $483 | $473 |

| 2013 | $412 | $510 | $513 |

| 2014 | $463 | $544 | $525 |

| 2015 | $538 | $594 | $600 |

| 2016 | $570 | $643 | $621 |

| 2017 | $639 | $702 | $697 |

| 2018 | $727 | $729 | $739 |

| 2019 | $806 | $819 | $808 |

| 2020 | $852 | $872 | $897 |

| 2021 | $938 | $914 | $900 |

| 2022 | $1,015 | $969 | $1,004 |

| 2023 | $1,121 | $1,042 | $1,082 |

直近15年間では、VYM>VPU>XLUの順番で分配金の水準が高くなっていることが分かります。

分配金の成長を重視するなら、VYMの方が優れているでしょう。

特筆すべきは、VYMはリーマンショックがあった2008年から2009年にかけては年間の分配金が減少しました。

一方で、公益セクターETFはリーマンショックの年でも分配金水準を維持していました。

まとめ

以上をまとめると、米国の公益セクターETF:XLU vs VPUのどちらを選択するのかについて迷った方は、以下の項目でどれを重視するかで選ぶと良いでしょう。

広く分散をしているVPUでも大型株であるS&P500銘柄の占める構成比率が圧倒的に大きいですので、VPUとXLUの違いは微々たるものとなっています。

何れの公益セクターETFも比較的利回りが高く、リーマンショックの年でも増配を維持していた点は注目に値するでしょう。

総合評価ではどちらを選んでも大差はないので、好みで選ぶと良いでしょう。

| 重視項目 | VPU | XLU |

|---|---|---|

| 単価が安い | ◯ | |

| 大型株重視 (S&P500銘柄であること) | ◯ | |

| 小型株を含めたい | ◯ | |

| 純資産総額 | ◯ | |

| 設定から歴史が長い | ◯ | |

| 値上がり重視 | わずかに◯ | |

| 分配利回り | わずかに◯ | |

| 分配金の成長 | ◯ | |

| 連続増配 | ◯ | |

| 低い経費率 | ◯ | ◯ |

| 分散 (構成銘柄数が多い) | ◯ |

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG