増配株を売買せず長期保有して取得金額に対する配当利回りを上げる

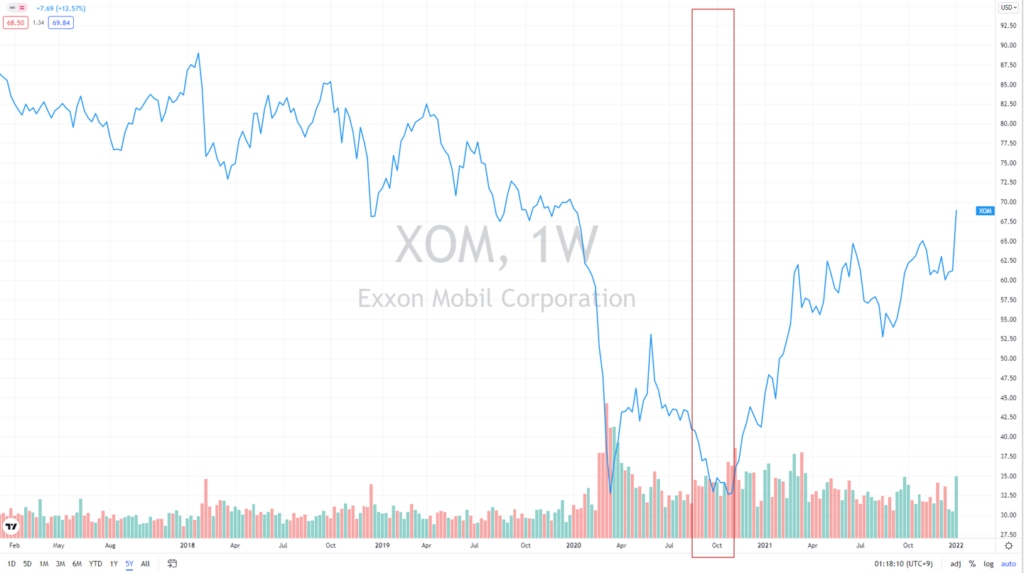

筆者はコロナショック後の2020年8月~10月(以下のチャートの赤枠の期間)にかけて、リスクをとってエネルギー株のエクソンモービル(以下、XOM)にまとめて投資をしました。

あまりおすすめはできない下落するナイフをつかむような投資でした。

当時さすがに恐怖はあったので、まとめて投資をしたと言っても、少額ずつ、日にちを分けて精神のバランスを保ちながら、この期間に投資を行っていました。

この期間にまとめて投資をして以降、XOMは特に売買することなく、ずっと買い持ちして現在に至ります。

XOMの現在の配当利回りは3.51%ですが、筆者の取得金額に対するTTM※配当利回りは外貨建TTM配当金から計算すると7.1%、円換算評価のTTM配当金から計算すると10.0%にもなっている状況です。

※TTM(Trailing Twelve Months):現在から遡って12ヵ月

連続増配株を売買せずに買い持ちしているだけならば、毎年増配していきますので、株の取得金額に対する利回り(YoC※)は毎年上がっていきます。

※YoC(Yield on Cost):年間配当金額÷投資元本

筆者はXOMをまだ3年しか保有していませんが、今後増配してくれるなら、買い増しをせずに保有している限り、取得金額に対する配当利回りは上がり続けることになります。

ここまでYoCが高くなり、さらに今後増配をしてくれるなら、取得金額の投資回収が早くなります。

配当株を売買せず長期保有して少しずつ投資回収

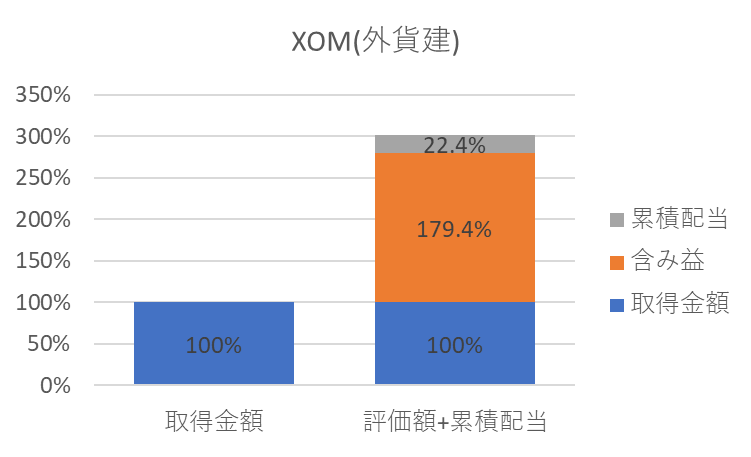

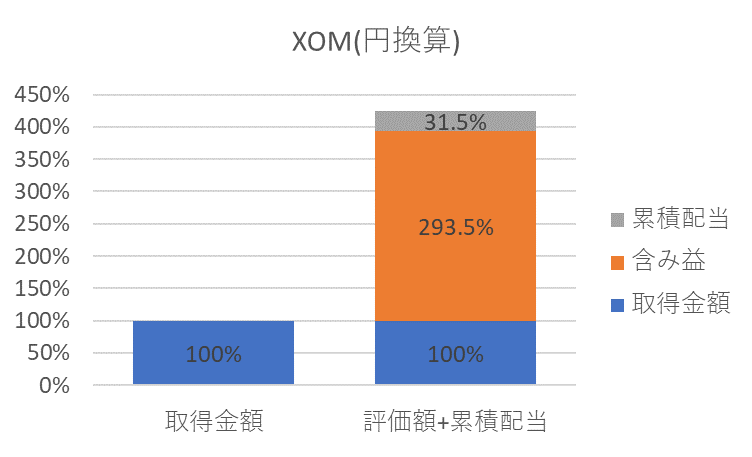

以下は、筆者のXOM取得金額を100%として、現在の含み益と累積配当の割合を示しています。

含み益は売却しない限り、確定利益ではないので投資回収できたとは言えません。

一方で配当金は確定利益で、筆者の場合、XOM保有期間4年目にして既に、外貨建では取得金額の22.4%を投資回収できており、円換算では31.5%を投資回収できている計算になります。

コロナショック直後にリスクを取ってまとめて投資をした銘柄になりますので、この記事執筆時点で売却をしてもトリプルバーガーにはなるのですが、たとえ、将来取得金額の半値になったとしても、それまでに投資回収できた累積配当があればまだあきらめがつきます。

高配当株投資や連続増配当株投資は好みが別れますが、筆者は今回紹介したような要素が長期保有するモチベーションにもなりますし、インカム投資の魅力的な側面と考えています。

これをモデルケースの一つとして、長期保有銘柄を買い持ちしたいと思います。

配当株は買い持ちし続けて、配当金を受け取り続けることによって取得金額を少しづつ投資回収ができる一方で、値上がりをした状態で追加購入をすると、投資回収までの道のりが遠くなるという一面があります。

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG