Table of Contents

エクソン モービル(XOM)銘柄分析

XOMは世界最大級の石油会社です。

石油・ガスの探査・生産から燃料・化学品の精製・販売まで展開する垂直統合型の経営をしています。

XOMはEXXON、Mobil、Essoというブランドの燃料、サービス、潤滑油を世界中で提供しています。

収益は上流工程が牽引していますし、この上流工程への積極投資が将来の競争優位性につながると筆者は考えています。

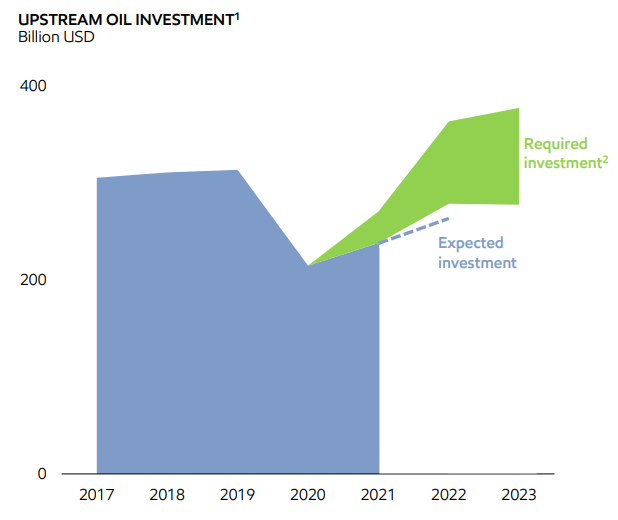

2020年にパンデミックの影響で産業の全体で上流工程への投資が停滞しました。

回復してきている需要を満たすためには、追加投資が必要になりますが、新しい油田の発見、開発、生産には時間がかかります。

XOMは2020年のパンデミック下で200 億ドルの損失にもかかわらず、約 130 億ドルを上流工程に投資しました。

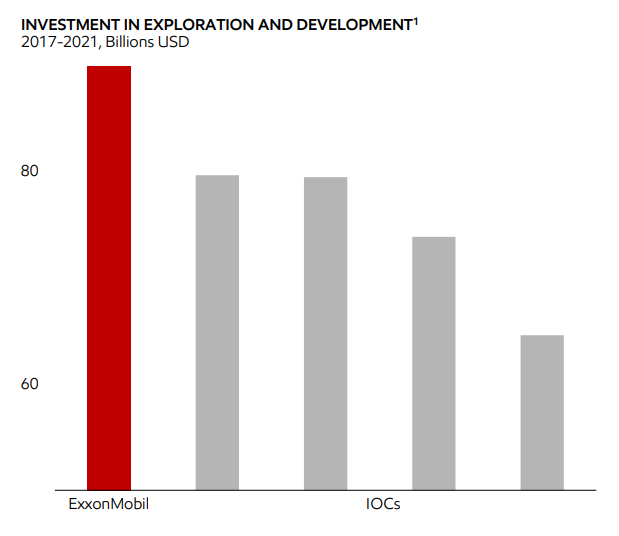

また、2017-2021年は380 億ドルの収益に対し、2倍以上の900 億ドルを石油・ガスの資源探査に投資をしていました。

2021年以降の需給逼迫下で供給力を強化します。

2022年の産業全体のシェールオイルの生産量は2017年と比較して70%まで増加しました。

一方XOMの米国産シェールオイルの生産量は、2017 年と比較してほぼ 3 倍の生産量となっています。

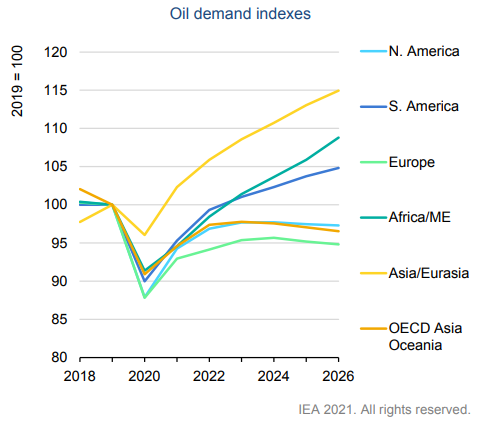

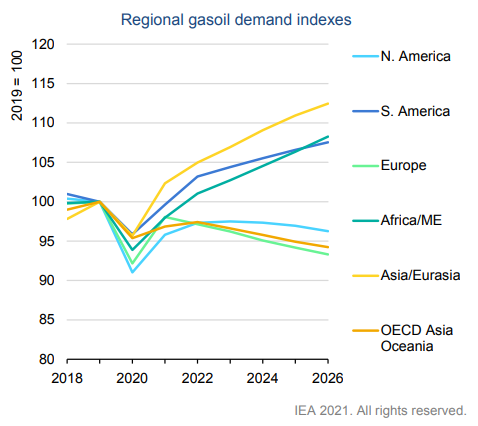

石油需要の予測

以下は2019年の石油需要を100としたときの将来の需要を表しています。

OECDでの石油需要は2019年の水準には戻らないと予想されていますが、非OECDのアジアやアフリカ、中東、南アメリカでは今後も需要の拡大が見込まれています。

ガソリンの需要についても同じことが予想されています。

2022年 Annual Report

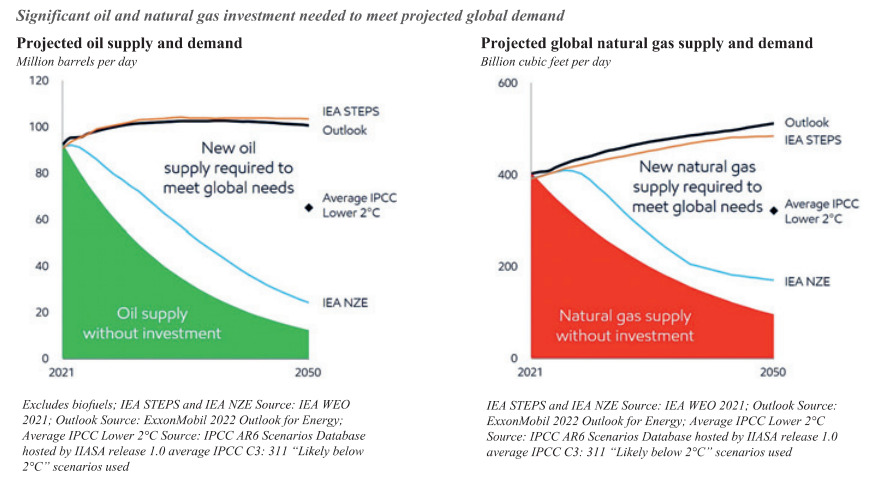

IEAの現行制作を延伸したSTEPS(Stated Policies Scenario)やXOMの予測では、2050年までの世界の石油や天然ガスの需要は伸長することが予想されています。

一方で、IEAのネットゼロ排出シナリオ(NZE)であっても、世界のエネルギー需要を満たすために、供給への追加投資が必要とされています。

脱炭素とXOM

世界的なトレンドとして脱炭素や環境対策の動きがあります。

石油会社は環境意識が高い株主の目もあり、温室効果ガスの排出量が多い原油や天然ガスの生産を抑えることに繋がります。

奇しくも原油、天然ガスの生産減少がこれらの価格上昇につながり、業績に追い風になる側面があります。

脱炭素に向けた取り組みとして、XOMは二酸化炭素(CO2)を回収し、地層に注入して保管するプロジェクトを手掛けています。

CO2回収率が高い三菱重工の技術を加え、環境負荷の低減とコスト削減を目指すために、三菱重工エンジニアリングと共同開発の提携を行っています。

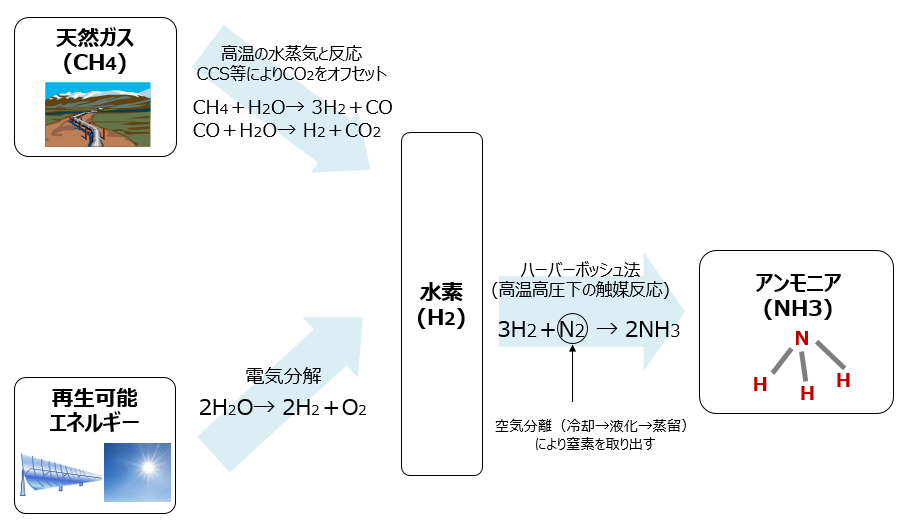

また、XOMは燃料アンモニアをアジアに輸出しています。

アンモニアは生産・貯蔵・運搬する方法が確立されています。

天然ガスなどから取り出されたブルー水素をアンモニアに変換することで、水素よりも運搬しやすく、燃焼時にCO2を出さない燃料ができます。

日本や韓国ではアンモニアを燃料とする発電技術の開発が進められており、今後の需要拡大が見込まれます。

株価

XOMの現在の株価は以下のようになっています。

財務情報分析

ここからは財務情報分析を紹介します。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

貸借対照表(B/S)

以下は、XOMのバランスシートです。

流動資産が流動負債を上回っているので短期負債の資金ぶりが問題になることはなさそうです。

XOMは石油・ガスの探査・生産で施設をたくさん持っていますので、固定資産が多くなっています。

損益計算書(P/L)

以下は、XOMの損益計算書です。

XOMの損益計算書では粗利や営業利益を確認することができませんが、YahooFinanceでは上のように計算して営業利益としています。

営業利益の推移は損益計算書で確認することはできませんが、次に示す営業利益は上記のYahooFinance方式で計算した結果で推移を示しています。

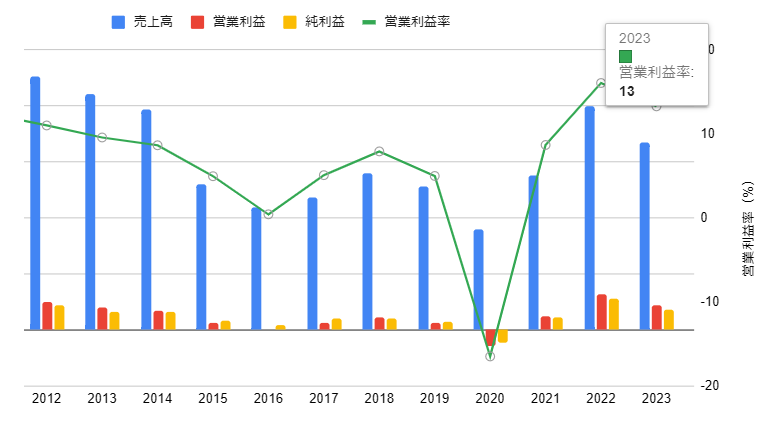

売上高・営業利益・営業利益率・純利益

XOMは良くも悪くも業績が原油価格に左右されることがわかります。

2020年はコロナショックの影響で石油需要減少と原油価格下落の影響を受けて売上が大幅に減少し、赤字を計上しました。

一方、2021年は需要回復により追い風を受けました。

長期の売上推移を見ると10年前と比較して、売上が大幅に減少しています。

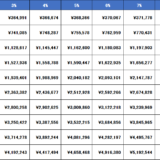

売上高・利益成長率、ROA(総資産利益率)、ROE(自己資本利益率)

以下は、売上高と利益の平均成長率、及びROA、ROEを示しています。

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的に、自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

米国企業はROEは12%、ROAは6%程度と言われています。

株主還元

コロナショックの2020年は赤字でしたが、増配を維持しました。

XOMは25年以上連続増配を更新中の配当貴族銘柄でもあります。

配当王・配当貴族銘柄については以下の記事を参考にしてください。

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当による株主還元を重視しており、しばらく自社株買いは控えていましたが、2022年から積極的な自社株買いも見られます。

Annual Reportより作成

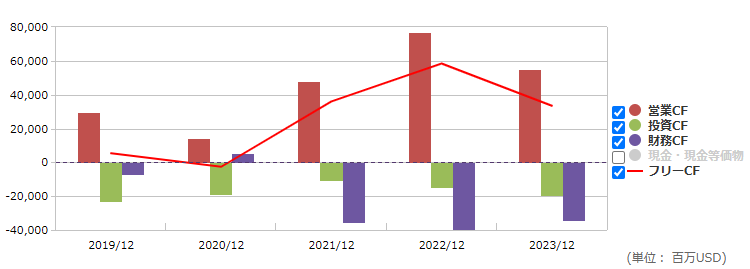

キャッシュフロー(CF)

以下はXOMのキャッシュの推移を表しています。

コロナパンデミックが発生した2020年を除きFCF(営業CF-投資CF)は毎年プラスであり、特に2021年以降は本業によりCFが大きくが積み上がっていることがわかります。

XOMの場合、2020年は事業投資額よりもビジネスでの儲け額が下回る状態になりました。

XOMが通年決算で赤字を計上したのは40年ぶりのようで、コロナショック及び石油価格の大幅な下落がXOMに対して大きな影響を与えた年でした。

またバイデン政権が今後、石油・天然ガス業界の規制強化を行うことによって、事業環境の変化が起こる可能性もあります。

XOMは連続増配株ですが、事業の収益性などを今後も配当を維持できるかどうか客観的に見る必要があります。

バイプロLOG

バイプロLOG