Table of Contents

米国の高配当ETF:VYM vs HDV vs SPYDのどれがおすすめか

今回は米国の高配当ETF:VYM vs HDV vs SPYDについてどれがおすすめなのか解説します。

結論を記載しますと、以下の選択基準であなたが重視している項目を決めることで、有力なETFを選択することができるでしょう。

筆者の場合、利回りの高さよりも増配を重視していますのでVYMを選択しています。

| 選択基準 | VYM | HDV | SPYD |

|---|---|---|---|

| 単価が安い | ◯ | ||

| 大型株重視 (S&P500銘柄) | ◯ | ||

| 小型株を含めたい (S&P500銘柄以外) | ◎ | ◯ | 含まない |

| 純資産総額 | ◎ | ◯ | |

| 設定から歴史が長い | ◎ | ◯ | |

| 値上がり重視 | ◯ | ||

| 分配利回り | ◯ | ◎ | |

| 分配金の成長 | ◯ | ◯ | |

| 連続増配 | ◯ | ◯ | |

| 低い経費率 | 1位 (僅差) | 3位 (僅差) | 2位 (僅差) |

| 分散 (構成銘柄数が多い) | ◎ | ◯ (SPYDと僅差) | ◯ |

| ウェイト付け | 時価総額加重平均 | 配当支払いの資金余力でウェイト付け | 均等配分のウェイト |

米国の高配当ETF:VYM vs HDV vs SPYDの概要比較

以下が米国の高配当ETF:VYM vs HDV vs SPYDの概要を比較した結果になります。

値動き比較

以下のチャートを見てください。

赤がVYM、緑がHDV、青がSPYDを示しており、SPYDの設定来の値動きを比較しています。

VYMが一番株価の成長が見られています。

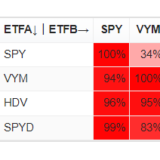

構成銘柄重複とS&P500銘柄のウェイト

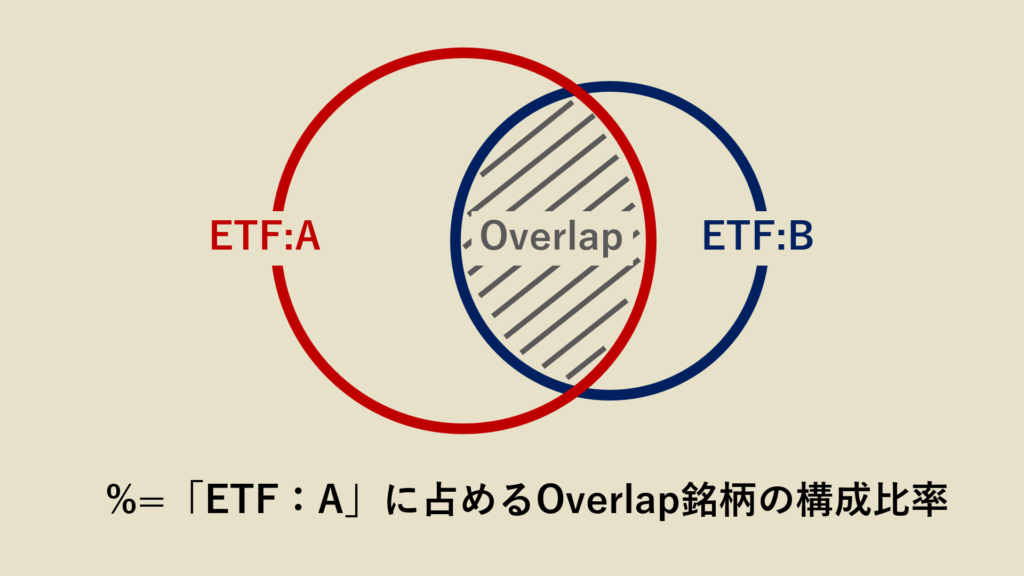

今回は構成比率として何%重複しているかを検証しました。

例)

100銘柄で構成されているETFの60%の構成比率を占めている40銘柄が比較対象ETFの投資対象と重複している場合、60%が比較対象ETFと重複しているものとして集計

ETF Research CenterのFund OverlapでもOverlap割合を出すことができますが、当ブログでは上記の定義で重複銘柄割合を算出しています。

結果の見方は次のようになります。

VYMは時価総額加重平均であることから、構成比率で見るとS&P500組位入れ銘柄(VYMとSPYの重複銘柄)はVYMの構成比率の9割以上を占めていることが分かります。

スポンサーリンク

分配金の成長率と増配年数

分配金の成長を見ていきます。

VYM vs HDV

まずは設定来歴史が長い、VYMとHDVを比較します。

最初に$10,000をそれぞれに投資した場合、以下のような分配金の推移になります。

どちらも増配力があり、増配率はあまり変わりません。

HDVの方が利回りが高いですが、表示期間でVYMがHDVの分配金水準に追いつくことはありませんでした。

| 年平均成長率 (2012-2023) | 連続増配年数 | |

|---|---|---|

| VYM | 10.8% | 13年 |

| HDV | 9.7% | 7年 |

| VYM | HDV | |

|---|---|---|

| 2011 | $231 | $181 |

| 2012 | $373 | $426 |

| 2013 | $422 | $470 |

| 2014 | $474 | $533 |

| 2015 | $550 | $649 |

| 2016 | $583 | $632 |

| 2017 | $654 | $713 |

| 2018 | $744 | $775 |

| 2019 | $825 | $832 |

| 2020 | $872 | $962 |

| 2021 | $960 | $985 |

| 2022 | $1,039 | $1,082 |

| 2023 | $1,148 | $1,178 |

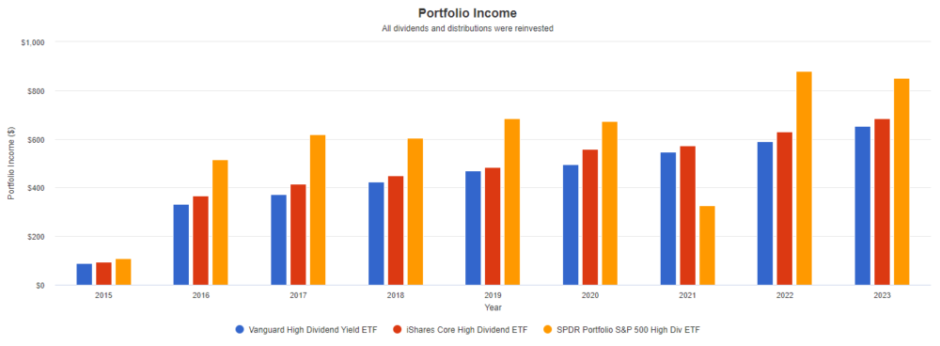

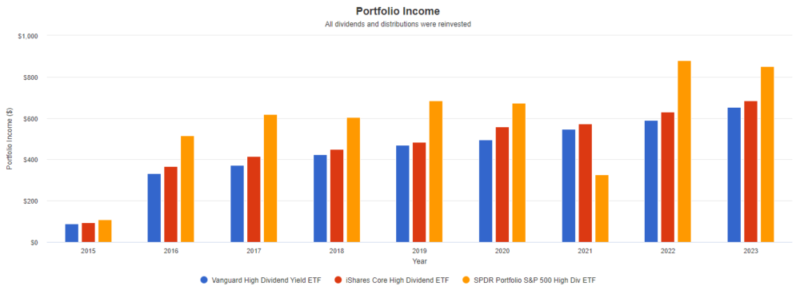

VYM vs HDV vs SPYD

次に比較的歴史が短いSPYDの設定来でVYM vs HDV vs SPYDを比較します。

最初に$10,000をそれぞれに投資した場合、以下のような分配金の推移になります。

SPYDはVYMやHDVと比較すると毎年安定した増配は見られません。

| 年平均成長率 (2016-2023) | 連続増配年数 | |

|---|---|---|

| VYM | 10.1% | 13年 |

| HDV | 9.3% | 7年 |

| SPYD | 7.4% | 0年 |

| VYM | HDV | SPYD | |

|---|---|---|---|

| 2015 | $88 | $95 | $110 |

| 2016 | $332 | $367 | $517 |

| 2017 | $372 | $415 | $620 |

| 2018 | $423 | $451 | $606 |

| 2019 | $469 | $484 | $684 |

| 2020 | $496 | $559 | $673 |

| 2021 | $546 | $573 | $327 |

| 2022 | $591 | $629 | $879 |

| 2023 | $652 | $685 | $851 |

増配率に差はあっても、直近8年程度では増配率が高い高配当ETFが増配率の低い高配当の分配金水準に追いつくことはありませんでした。

5年増配率(年率)と配当利回りの関係

以下の記事では、5年増配率(年率)と分配金(配当金)利回りの関係をグラフで示しています。

傾向としては、配当利回りが高いと増配率が落ちる傾向にあることを確認しています。

詳しくはこちらをご確認ください。

5年株価成長率(年率)と配当利回りの関係

以下の記事では、5年株価成長率(年率)と分配金(配当金)利回りの関係もグラフで示しています。

配当利回りが高いと株価成長率が落ちる傾向にあることが分かっています。

詳しくはこちらをご確認ください。

まとめ

以上をまとめると、米国の高配当ETF:VYM vs HDV vs SPYDについて、以下の選択基準であなたが重視している項目に注目して選択すると良いでしょう。

| 選択基準 | VYM | HDV | SPYD |

|---|---|---|---|

| 単価が安い | ◯ | ||

| 大型株重視 (S&P500銘柄) | ◯ | ||

| 小型株を含めたい (S&P500銘柄以外) | ◎ | ◯ | 含まない |

| 純資産総額 | ◎ | ◯ | |

| 設定から歴史が長い | ◎ | ◯ | |

| 値上がり重視 | ◯ | ||

| 分配利回り | ◯ | ◎ | |

| 分配金の成長 | ◯ | ◯ | |

| 連続増配 | ◯ | ◯ | |

| 低い経費率 | 1位 (僅差) | 3位 (僅差) | 2位 (僅差) |

| 分散 (構成銘柄数が多い) | ◎ | ◯ (SPYDと僅差) | ◯ |

| ウェイト付け | 時価総額加重平均 | 配当支払いの資金余力でウェイト付け | 均等配分のウェイト |

時価総額加重平均のウェイト付けで、銘柄も分散されているVYMが最もクセがなく、万人におすすめできるETFになります。

HDVは財務の健全性が高い高配当株への投資を低い経費率で実現しているので、有望な投資対象ですが、HDVが投資対象としている銘柄はVYMでもほぼ投資対象としている観点から、やはり万人におすすめできるのはVYMになります。

対照的にSPYDは、S&P500銘柄の中でも業績が伸び悩み、高配当化が進んでいる銘柄も組入れられる可能性があり、逆に業績好調で配当利回りが下がってしまった銘柄は除外されてしまうという側面があります。

SPYDは均等配分のウェイトになりますので、高配当化が進んでいる銘柄の高い配当利回りの恩恵が受けられる一方で、業績が伸び悩んでいる銘柄の株価の影響も受けます。

また、配当利回りが下がり、除外されてしまった株価好調な銘柄の値上がりの恩恵が受けられないという側面もあります。

VYM程値上がりが期待できない一方、ETFの分配利回りを上げることに注力されたようなETFと言えるでしょう。

ポートフォリオの利回りを少しでも上げたい方にはSPYD>HDV>VYMという順番の選択になるでしょう。

経費率の観点では、何れの高配当ETFも同様の水準で良心的です。

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG