Table of Contents

株式会社ユー・エス・エス(USS)銘柄分析

株式会社ユー・エス・エス(以下、USS)は、中古車オートオークション会場の運営で国内断トツのトップ企業です。

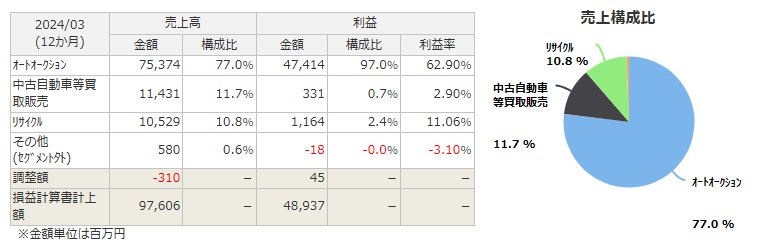

事業内容は中古車取扱事業者を会員とするオートオークション事業、中古車買取専門店の「ラビット」を運営する中古車買取販売事業、廃自動車・金属スクラップ等のリサイクル事業、太陽光発電システムによる売電事業や一般消費者向けのオートローン事業等を行っています。

USSの売上構成比を見ると、オートオークション事業が屋台骨であることが分かります。

中古車の輸出事業で一部海外売上高は発生していますが、現状は売上げのほとんどを国内であげています。

頭打ちの国内市場の依存度が非常に高い点も留意すべきでしょう。

オートオークション事業

USSはDXを推進し、オートオークションの利便性を向上させることで高いシェアを獲得しています。

現車オークション

USSは全国で現車オークション会場を展開しており、持ち込まれた中古自動車を毎週1回セリにかけています。

会員は実際に出品車両を下見確認できるメリットがあります。

衛星TVオークション

全国19か所の現車オークション会場と提携オークション会場6か所を衛星テレビで結ぶサービスを展開しています。

現車オークション会場以外の場所から、出品車両情報を事前に確認することができます。

現物を確認することができないデメリットも、「下見代行サービス」を利用してクルマの気になる箇所を確認することができます。

インターネットオークション

衛星TVオークションは専用端末機を使って、オークションに参加することになりますが、会員が所有するパソコンからインターネットを利用し、現車オークション会場以外の場所からリアルタイムでセリに参加することができます。

さらに、現車オークションに出品された車両の下見情報や過去のオークション相場情報の検索機能、自社で出品・落札した車両の管理機能といった便利な機能があります。

高単価成約・成約率の向上・シェアの拡大が成長の鍵

新車販売台数によっても業績は影響します。

世界的な半導体不足が起こると部品不足により新車が減産します。

すると下取り車が減少し、中古車も供給不足になります。

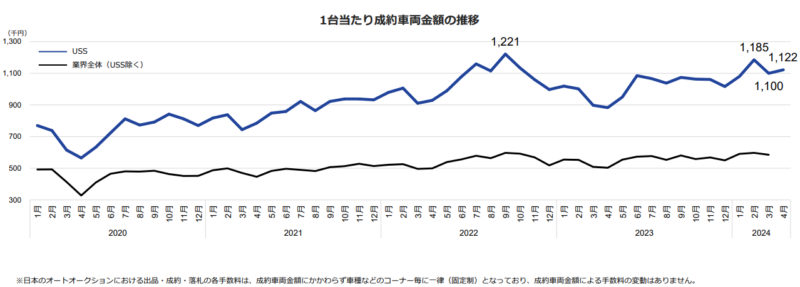

中古車の流通台数が減少するとオークション相場が高騰し、1台あたりの成約車両金額は上昇します。

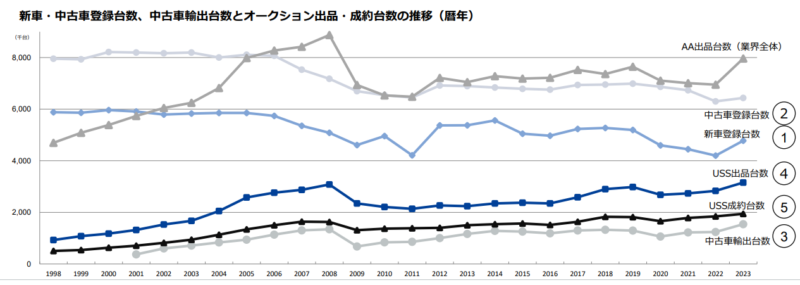

金融危機以降は中古車登録台数はほぼ横ばいになっていることが分かります。

国内の中古車市場はほぼ横ばいになっていますので、成約率を高められるかどうか、高い単価の車両を成約できるかどうかが鍵になります。

USSと、USSを除く業界平均を比較すると、比較的単価の高い中古車出品は、USSが圧倒的な競争力を持っている事がわかります。

国内で小売向けといわれる3年落ち、5年落ちの中古車が比較的単価の高い中古車になります。

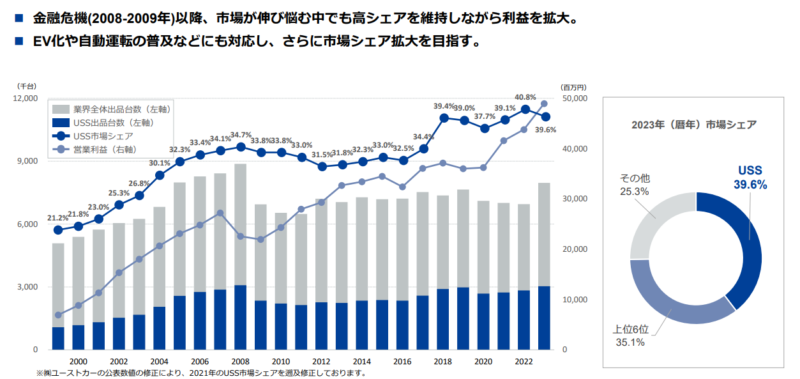

国内の中古車市場はほぼ横ばいになっている中、今後、業績を伸ばしていくためには、シェアを伸ばしていくことも重要になります。

USSはシェアを伸ばしてきており、現在では4割まで伸ばしていることが分かります。

中長期では50%を目指しているようです。

今後の市場性

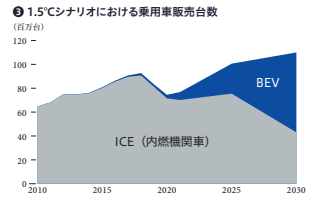

乗用車全体の販売台数は今後も伸びると予測されます。

特に、脱炭素化に向けたBEV(電気自動車)の普及によって、買い替え需要が押し上げられる効果が期待でき、オートオークション事業に好影響をもたらすと予想されています。

EV製造メーカーが、自身のサプライチェーン内でEV流通の囲い込みを行ったとしても、EV製造メーカーのサプライチェーンだけでは、中古車の流通機能を担えない可能性があるということを前提としています。

今後、オークション出品車両におけるEV車の取り扱いが増えることが想定されます。

バッテリーの劣化診断を始めとするEV車の評価基準や車両検査体制などの確立に向けた研究開発を進めていくとされています。

また、集客営業施策としてEV車コーナーの拡充やEV車用充電設備の拡充などを積極的に進めていくようです。

さらに、リサイクル事業の拡大やオートオークション周辺事業などオートオークション事業に続く次の柱となる事業を模索中です。

財務情報分析

ここからは財務情報分析を紹介します。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

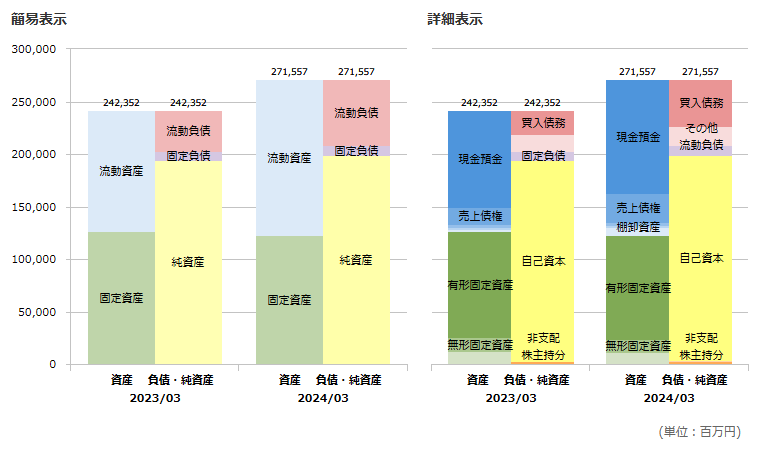

貸借対照表(B/S)

以下は、USSのバランスシートです。

流動資産が流動負債を上回っているので短期負債の資金ぶりが問題になることもなさそうです。

オークション業務に伴い、会員に対して発生した債権および債務を、オークション貸勘定(売上債権)およびオークション借勘定(買入債権)として計上しています。

立替および車両代金、未収出品手数料収入、未収成約手数料収入および未収落札手数料収入が含まれています。

非流動資産が大きいですが、オートオークション会場の土地や立体駐車場などの建物が有形固定資産として大きな割合を占めています。

自己資本比率は72.0%と財務の安全性は高水準を維持しています。

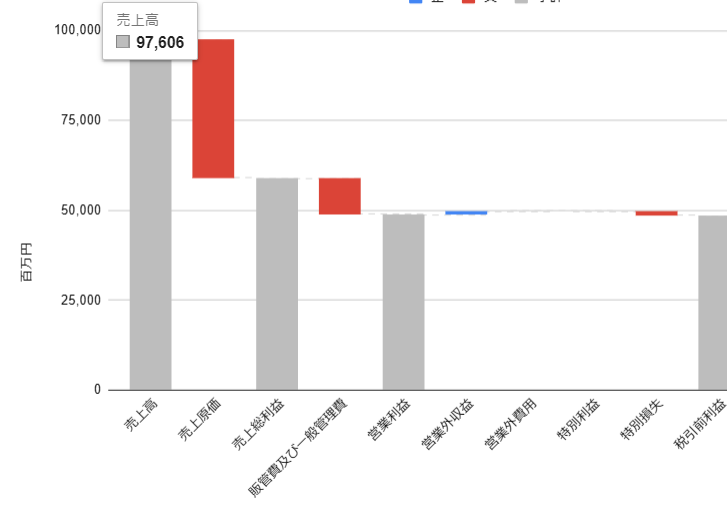

損益計算書(P/L)

以下は、USSの損益計算書です。

売上原価には中古車の買取価格が含まれています。

同業他社との買取競争により仕入単価が上昇した場合、原価率は高くなります。

営業利益率は50%近くあり、収益性が非常に高いビジネスモデルであることが分かります。

売上高・営業利益・営業利益率・純利益

50%近くある高い営業利益率は、毎年安定して維持していることが分かります。

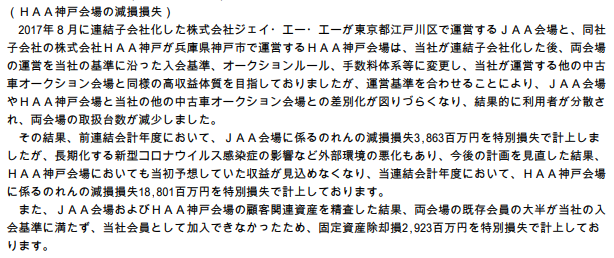

2020年は親会社株主に帰属する当期純利益が大幅に減少していますが、HAA神戸会場に係るのれんの減損損失を計上したことによるものです。

DATA BOOKより作成

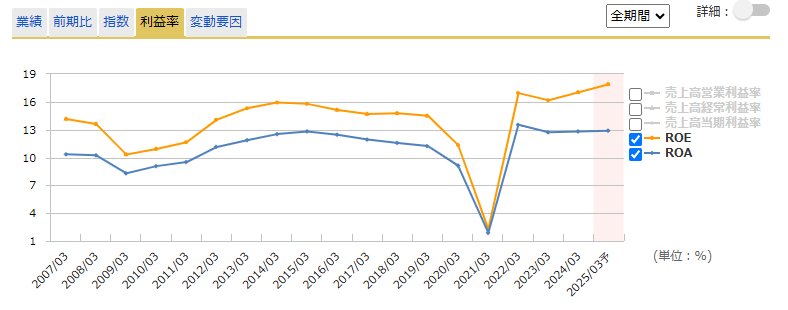

ROA(総資産利益率)ROE(自己資本利益率)ROIC(投下資本利益率)

以下は、ROA、ROEUSSの収益性を折れ線グラフで示しています。

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的に、自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

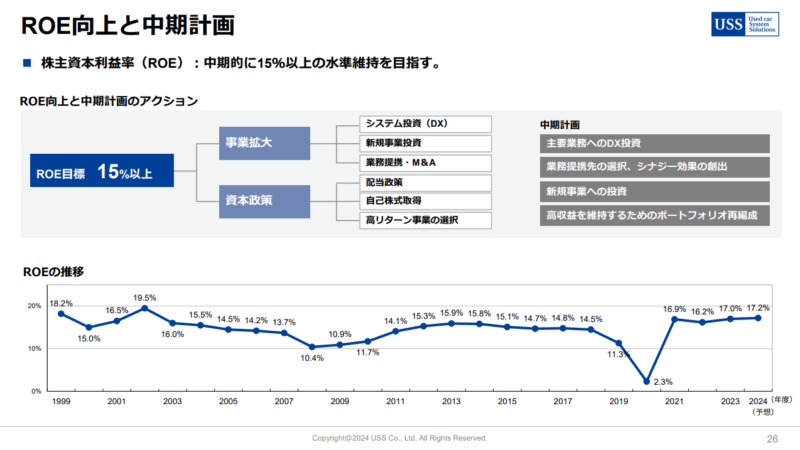

USSはROEを重要な経営指標一つとして重視しており、中期的に15%を上回ることを目指しています。

役員報酬制度では、単年度の役員賞与や中期的な株式報酬について、ROE 15%を達成率100%とする業績連動指標を設定しています。

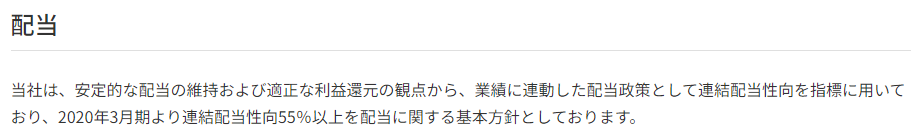

株主還元

USSの配当政策は次にようになっており、累進配当が宣言されているわけではなく、あくまでも業績連動の配当政策となっています。

しかし、9期連続増配をしてきています。

1株利益の増加を伴う、1株配当の増加となっているため、健全な株主還元であることがわかります。

USS_DATA BOOKより作成

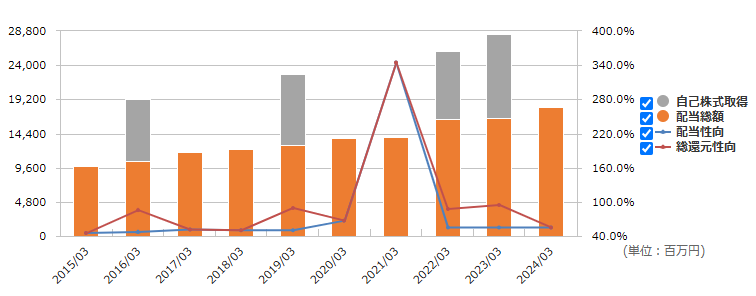

キャッシュフロー

以下はキャッシュフロー計算書を元にUSSのキャッシュの推移を表しています。

FCF(営業CF-投資CF)は表示期間でほぼプラスであり、毎年キャッシュが積み上がっていることがわかります。

2017年度は大きな投資CFが発生していますが、株式会社ジェイ・エー・エー(JAA)の取得による支出が主な原因です。

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG