Table of Contents

ビザ(V)銘柄分析

Vは決済高で世界首位のクレジットカード会社です。

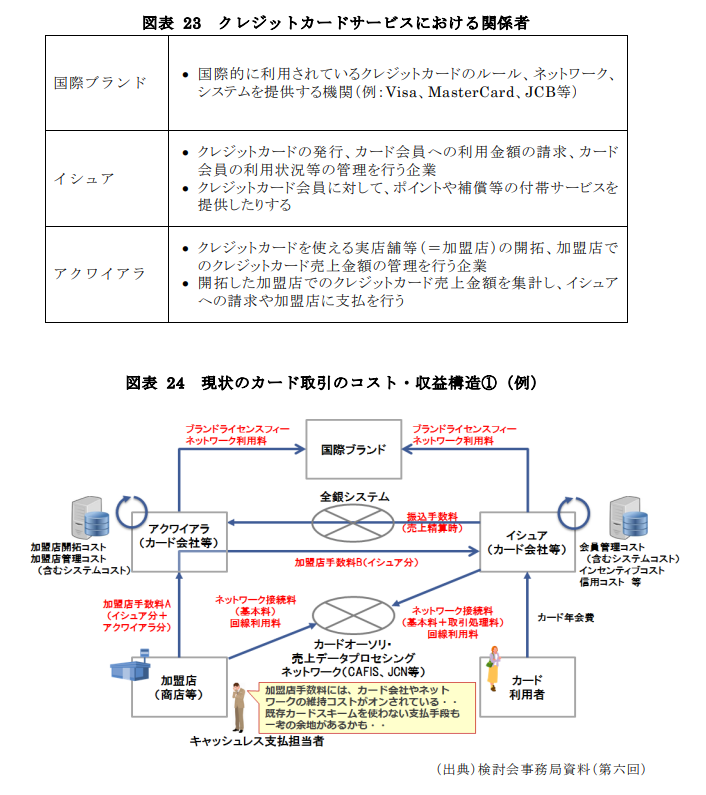

Vと個人消費者は直接の接点はありません。

クレジットカードの発行はイシュアと呼ばれるカード発行会社(日本で言えば三井住友ビザカード、三菱UFJカードなど)が行い、決済代金の建て替え・請求を行います。

貸し倒れリスクはカード発行会社が負うことになります。

ビザは決済ネットワークを提供し、ライセンス収入を得るビジネスモデルです。

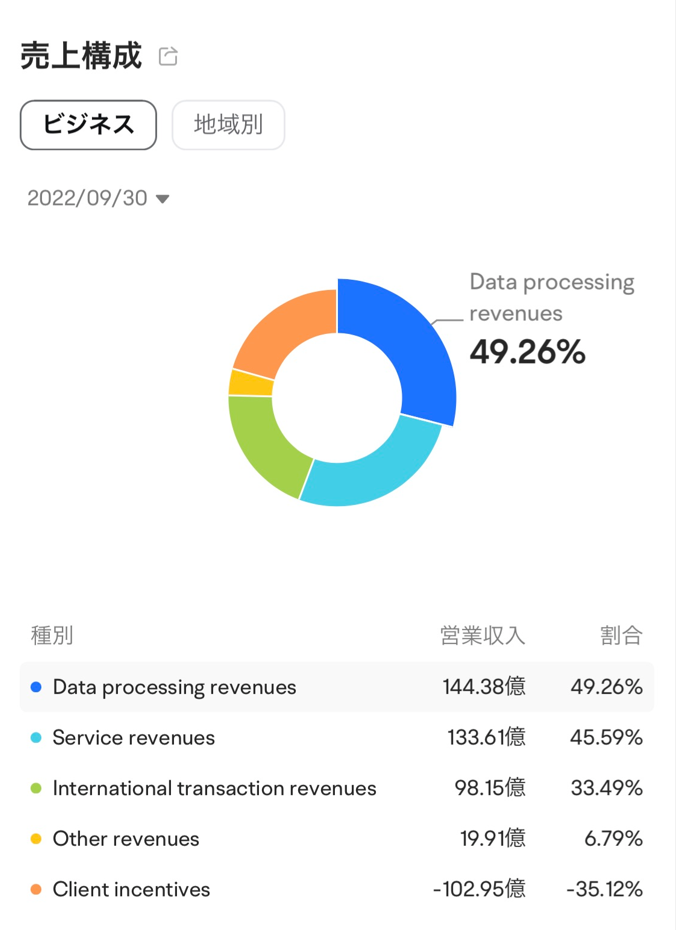

以下は事業セグメント別の売上になります。

事業セグメントは4つに分けられます。

サービス料(Service revenues)

VISAの決済サービスを使用することにより得られるサービス料

データ処理収益(Dataprocessing revenues)

承認、清算、決済、付加価値サービス、ネットワークアクセス、その他の保守およびサポートサービス料

国際取引収益(International transaction revenues)

国境を越えた取引処理、通貨交換

その他の収益(Other revenues)

主にVisa ブランドまたはテクノロジーの使用に対するライセンス料、コンシェルジュサービスなどのユーザー向けの付加価値サービス

クライアントインセンティブ(Client incentives)

カード利用額に応じてカード発行会社などのクライアントに支払う報酬(インセンティブ)

クライアントインセンティブは収益の減少として会計処理されます。

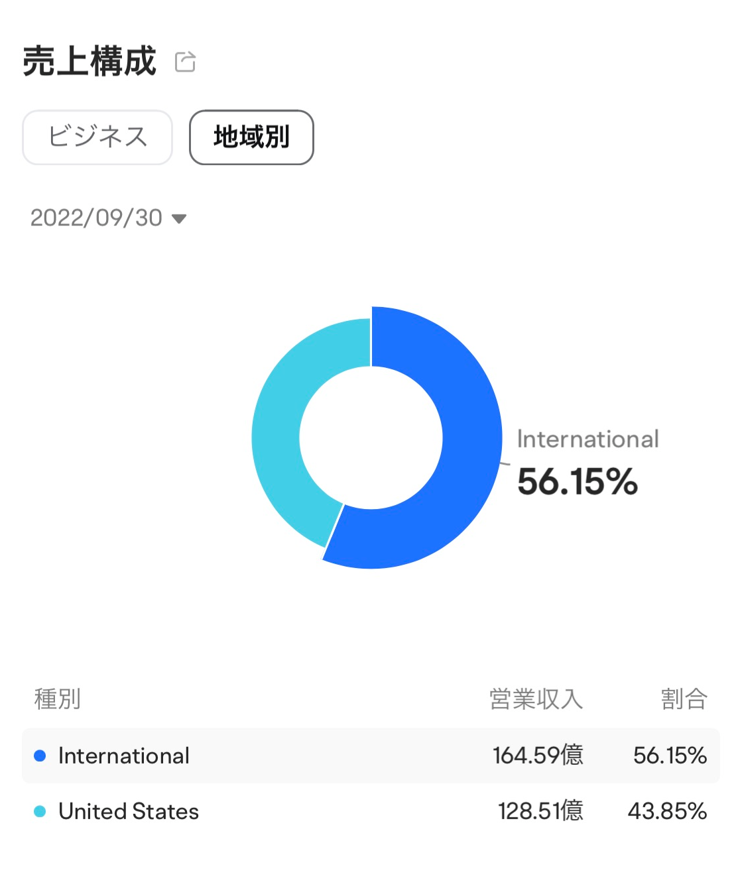

以下はmoomoo証券で参照できる事業の構成比になります。

地域別の売上は米国と米国以外で半々となっています。

株価

Vの現在の株価は以下のようになっています。

財務情報分析

ここからは財務情報分析を紹介します。

簿記や会計、国際会計基準のIFERSを無料で学びたい場合はCPAラーニングがおすすめです。

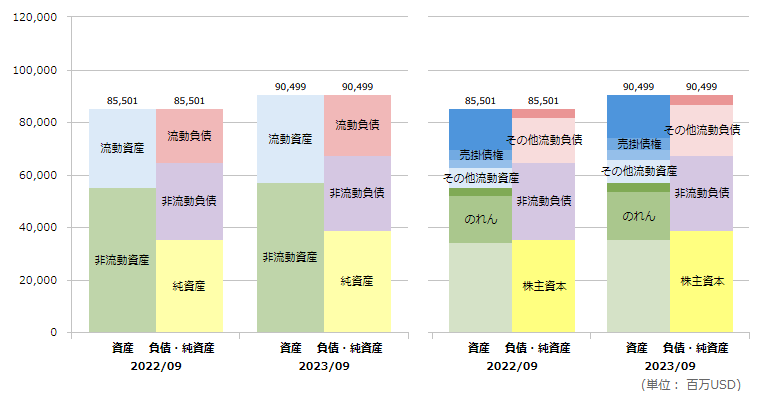

貸借対照表(B/S)

以下は、Vのバランスシートです。

流動資産が流動負債を上回っているので短期負債の資金ぶりが問題になることはなさそうです。

Vは2008年の上場時に別会社となったVISAヨーロッパを2016年に買収しました。

200億ドル規模の買収になりましたが、債権による160億ドルの資金調達を行い、長期借入金を増やしています。

クライアントインセンティブは前述の通りカード利用額に応じてカード発行会社などに支払う報酬で、流動負債として計上されます。

「のれん」は期初の純額から、当期の買収による調整と為替差損を加味して算出されます。

企業買収において、純資産の公正価値を超える金額が「のれん」として計上されます。

損益計算書(P/L)

以下は、Vの損益計算書です。

Vの損益計算書と営業利益が微妙に異なりますが、訴訟引当金を引くか引かないかの違いになります。

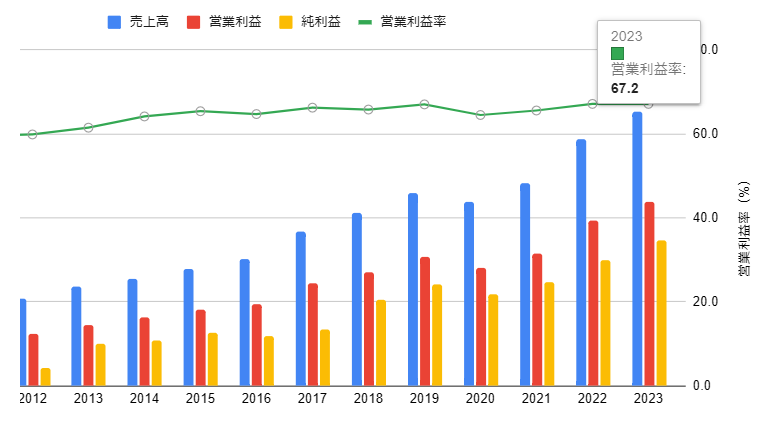

売上高・営業利益・営業利益率・純利益

売上高は右肩上がりです。

直近の売上高に占める営業利益率は60%以上、当期純利益率でも50%以上と驚異的で収益性が非常に高いビジネスモデルであることが分かります。

高い営業利益率は分析期間中も上昇傾向にあります。

クレジットカードを発行するのはイシュア、加盟店を開拓するのはアクワイアラになりますので、VISAがこれらの経費を負担することはありません。

明細書や請求書を発行して発送する経費も必要ありません。

必要なのはシステム維持・管理・構築、クレジット発行会社へのクライアントインセンティブなどになりますので、非常に利益率が高いビジネスモデルになっています。

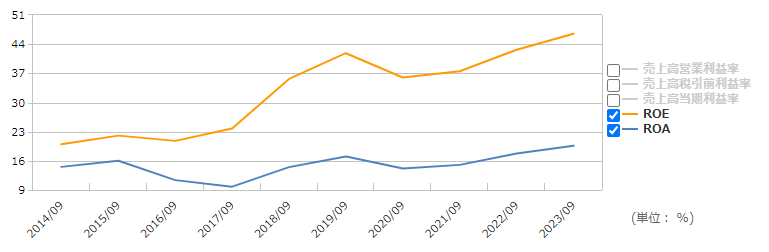

売上高・利益成長率、ROA(総資産利益率)、ROE(自己資本利益率)

以下は、売上高と利益の平均成長率、及びROA、ROEを示しています。

高い利益率に加えて、売上高・利益率ともに、短期・中期・長期にわたって平均2桁成長を維持しています。

- ROE(%)= 当期純利益 ÷ 自己資本

- ROA(%) = 当期純利益 ÷ 総資産

一般的に、自社株買いを積極的に行っている企業の場合、純資産が減り自己資本比率が低下するのでROEが高くなります。

また、配当による株主還元を積極的に行っている企業は現金(内部留保)を減らすことになり、財務レバレッジが向上するので、ROEが高くなります。

財務レバレッジ=総資産/自己資本ですので、ROA(%) = 当期純利益/総資産に財務レバレッジをかけ合わせると、当期純利益/総資産 × 総資産/自己資本= 当期純利益/自己資本 = ROEとなります。

つまりROEはROA × 財務レバレッジということになります。

米国企業はROEは12%、ROAは6%程度と言われています。

VのROAを見るとこれを大きく上回っており、直近でも増加傾向にあります。

Vの収益性は高いと言えます。

株主還元

自社株買いを毎年積極的に行っていることがわかります。

利益成長を伴う増配を毎年していますが、配当性向を見てもまだ増配の余地があります。

Form 10-K(Dividends paid, Repurchase of class A common stock)より作成

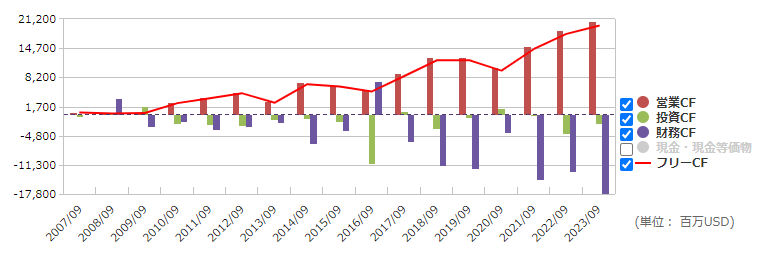

キャッシュフロー(CF)

以下はVのキャッシュの推移を表しています。

FCF(営業CF-投資CF)は基本的にプラスであり、毎年キャッシュが積み上がっていることがわかります。

バイプロLOG

バイプロLOG