Table of Contents

事業投資から回収までの期間が長い医療用医薬品(新薬)事業

医療用医薬品(新薬)事業を手掛けている製薬企業は投資と収益化に大きな時間差があることが知られています。

これは、薬の候補物質からひとつの新薬が世に出るまでに9~16年の開発期間がかかるためです※。

さらに成功確率も非常に低く、国内製薬企業の低分子化合物の場合、合成化合物から承認取得まで2~3万分の1の成功確率になります。

出典:日本製薬工業協会 DATABOOK2022

以下の記事で紹介したように医療用医薬品事業は他の産業と比較しても原価率が低いビジネスモデルである一方で、他の産業と比較して、売上高研究開発率が高い産業であることが分かっています。

製造業の中でも医療用医薬品事業は原価率が低いビジネスモデル

製造業の中でも医療用医薬品事業は原価率が低いビジネスモデル

株主還元に積極的な製薬企業でも積極的な事業投資が必要

株主還元に積極的な製薬企業でも積極的な事業投資が必要

すなわち、ハイリスク・ハイリターンで、尚且、10年以上先を見据えた事業投資が必要な極めて不確実性が高いビジネスモデルとなっています。

今回は、投資と収益化に大きな時間差がある医療用医薬品事業の投資効率の違いを企業別にまとめてみましたので紹介します。

以下の記事で国内の大手製薬企業とグローバルメガファーマを比較しましたが、今回は国内製薬企業だけを対象とし、分析対象の製薬企業も広げました。

【2022年版】投資から回収までの期間が長い製薬企業|研究開発投資効率の違いは?

【2022年版】投資から回収までの期間が長い製薬企業|研究開発投資効率の違いは?

製薬企業の研究開発投資効率

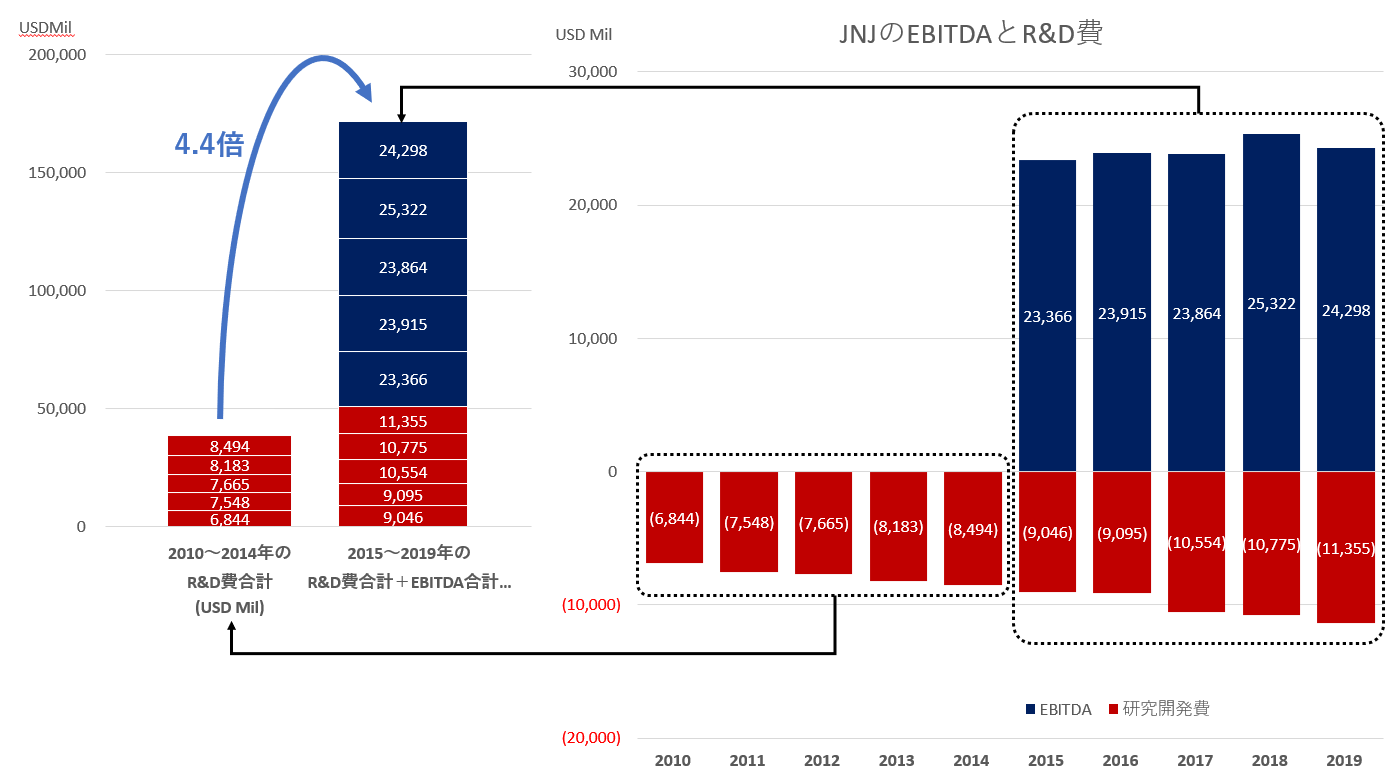

日本経済新聞の過去の記事では、5年間で投じた研究開発費が、次の直近5年間のEBITDA(利払い・税引き・償却前利益)と研究開発費の合計額を何倍増やしたかという指標を「研究開発の投資効率」の指標にしていました。

「研究開発の投資効率」 の倍率が大きいほど投資効率が高いという見方になります。

Johnson & Johnson(Ticker:JNJ)を例に図でまとめると以下のようなイメージになります。

※時価総額は 2019 年度末(会計年度)現在

出典:日本製薬工業協会 DATABOOK2021

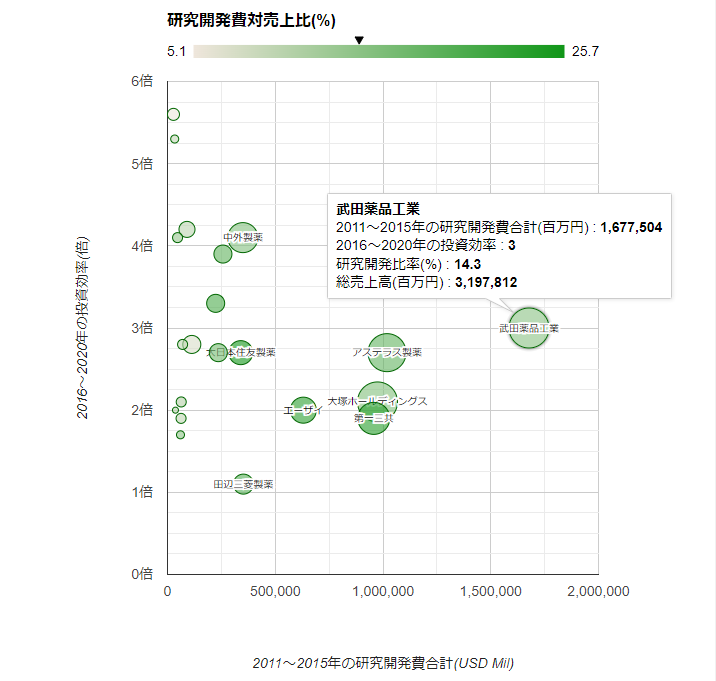

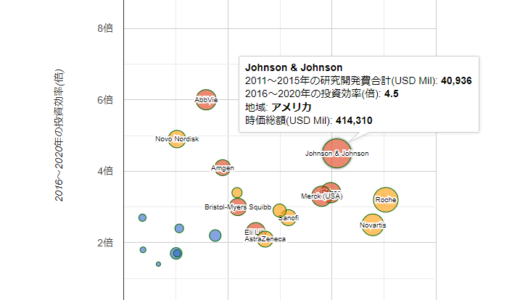

当ブログでも引用元は異なりますが同じ手法でまとめた結果が以下のバブルチャートになります。

横軸に 2011~2015年の研究開発費合計(USD Mil) 、縦軸に投資効率(倍)、バブルの大きさが企業の時価総額 (USD Mil) の大きさを示しています。

バブルの色の濃さは研究開発費対売上比(%)の違いを示しています。

縦軸は(2016~2020年の研究開発費合計(USD Mil) + 2016~2020年の EBITDA合計(USD Mil) )÷ 2011~2015年の研究開発費合計(USD Mil) の倍率になります。

2011~2015年の5年間で投じた研究開発費が、次の2016~2020年の研究開発費とEBITDA(利払い・税引き・償却前利益)をそれぞれ何倍増やしたかを示しています。

出所:SPEEDA (株式会社ユーザベース)、アニュアルレポート、フィナンシャルレポート、有価証券報告書

※EBITDAはTradingViewより引用

出典:日本製薬工業協会 DATABOOK2022

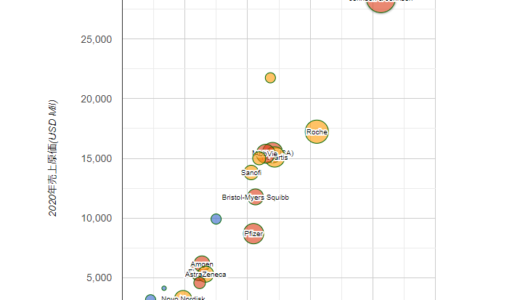

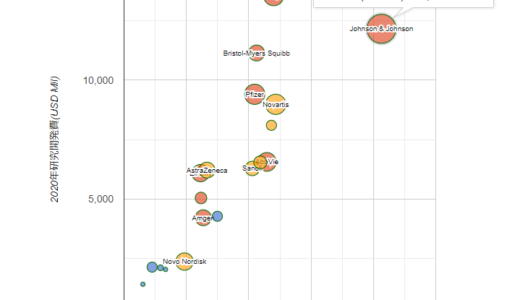

以下のグラフは青で示した2011~2015年の5年間で投じた研究開発費を1倍として、赤で示した2016~2020年の研究開発費とオレンジで示した2016~2020年のEBITDA(利払い・税引き・償却前利益)がそれぞれ何倍になったかを示しまています。

国内製薬メーカーに注目して、2011~2015年の5年間で投じた研究開発費の合計と次の2016~2020年の研究開発費の合計を比較すると、グローバルメガファーマよりも研究開発投資を拡大できていない傾向にあることがわかりました。

出所:SPEEDA (株式会社ユーザベース)、アニュアルレポート、フィナンシャルレポート、有価証券報告書

※EBITDAはTradingViewより引用

出典:日本製薬工業協会 DATABOOK2022

これらの分析の結果以下の傾向があることがわかりました。

- 時価総額が大きい企業ほど研究開発費投資が大きい

- 規模が小さい会社の方が投資効率は良い

大手製薬企業の中では中外製薬や塩野義製薬が比較的投資効率が良いという結果でした。

グローバルメガファーマと国内大手製薬企業を比較した場合、以下の傾向があることが分かっています。

- 国内大手製薬企業はグローバルメガファーマと比較して事業規模が小さい(時価総額や投資できる研究開発費に差がある)

- 国内大手製薬企業はグローバルメガファーマと比較して投資効率が劣る

- 国内大手製薬企業はグローバルメガファーマと比較して研究開発投資を拡大できていない

興味がある方は以下の記事を参考にしてください。

今回の分析結果は円ベースの結果で、上の記事でまとめたものはドルベースになりますので、多少結果が異なります。

製薬業界では成熟企業でも積極的な事業投資が必要

ジョンソン&ジョンソンやアッヴィなど製薬企業の中には積極的に配当を出し、株主還元をしている企業があります。

一般的に安定配当の会社はある程度成熟した企業が多く、多額の研究開発費や設備投資がかからないステージにあるため、積極的に配当金という形で株主還元しているイメージを持っている方も多いのではないかと思います。

しかし、製薬会社(新薬の研究開発を行う会社)においては多額の研究開発費を必要としないという点は違います。

確かに特許期間中は参入障壁が築かれ原価率も低いので収益性が高い産業にはなりますが、たとえ成熟企業であっても積極的な事業投資(研究開発投資)が求められるハイリスク・ハイリターンな事業であると言えます。

この様なビジネスモデルにおいても、グローバルメガファーマは国内製薬企業と比較して、多額の研究開発投資ができるスケールメリットだけではなく、投資効率も良い傾向にあることが分かっています。

ハイリスク・ハイリターンで、不確実性が高いビジネスモデルを展開する製薬企業の個別株投資に抵抗がある方は米国ETFのヘルスケアセクター全体に分散投資をするという方法もあります。

以下の記事で紹介していますので参考にしてください。

S&P500以上の成長実績の米国ヘルスケアセクターETF:VHT|XLVやIXJとの違いは?

S&P500以上の成長実績の米国ヘルスケアセクターETF:VHT|XLVやIXJとの違いは?

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG