Table of Contents

ウォッチリスト(=保有銘柄)一覧

この記事では筆者のウォッチリスト(保有銘柄)の運用状況について集計結果を紹介します。

この記事は以下のTickerコードを用いて個別銘柄やETFについて触れます。

馴染みがない銘柄は参照ください。

筆者の個別株投資方針は、連続増配をしていて、営業利益率が比較的高く参入障壁があるようなビジネスモデルの銘柄をセクター分散して長期保有することです。

連続増配株は配当貴族や配当王に指定されている銘柄を多めに保有しています。

配当王・配当貴族銘柄一覧については以下の記事で定期的に更新していますので参考にしてください。

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

配当王・配当貴族が連続増配を実現している配当利回り【2024年9月】

また、以下の米国会社四季報(東洋経済)でも特集で連続増配年数トップ50の企業とその連続増配年数が紹介されています。

もちろん会社四季報ですので、連続増配の特集だけではなく、個別企業の業績・財務情報から日本で売買可能な主要な米国ETFまで、投資家のバイブルになるような情報が豊富に詰め込まれています。

会社四季報ということで分厚い本になりますので、筆者のおすすめは電子書籍です。

興味のある方は是非手に入れてください。

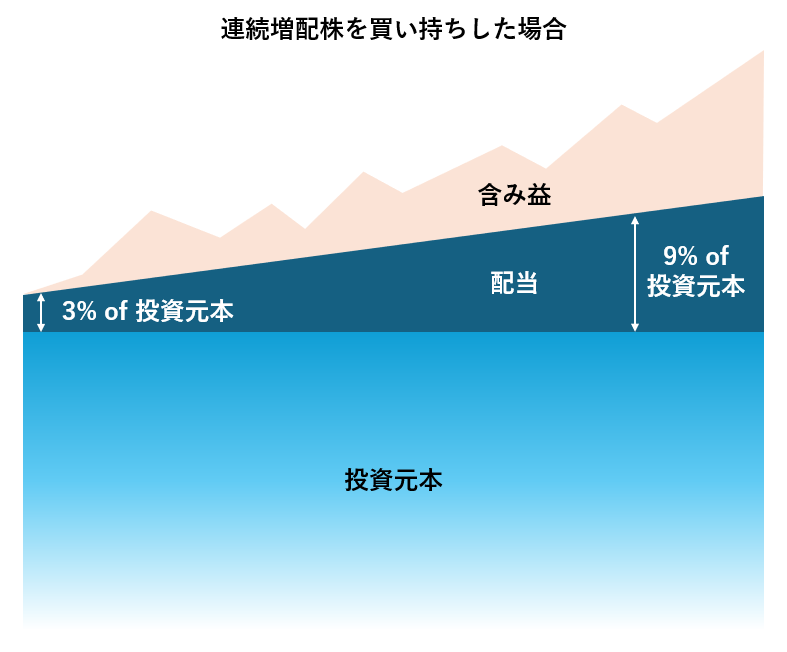

筆者は高配当よりも増配を重視しており、取得時は配当利回りが2%台であっても、長期保有することで連続増配により、高配当化が期待できる銘柄を保有するようにしています。

また、将来累積の配当により、投資元本の損失をある程度回避できそうな長期保有前提の個別銘柄に投資をしています。

配当は株主還元に積極的な企業であれば、評価損益(株価の値動き)と比較して、安定した成長が見込まれます。

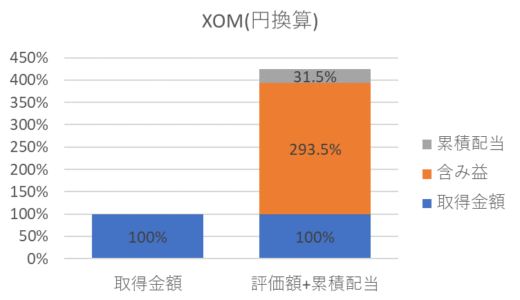

イメージとしては以下のような投資方針になります。

また、そのような連続増配銘柄は財務が健全で毎年安定したキャッシュフローを生み出し、株価も長期的に緩やかに上昇しているものがあります。

個別株の運用状況

以下が個別株の保有割合です。

XOMはトリプルバーカーを達成しています。

コロナショックで投資をして、買い持ちしているだけのXOMが取得金額に対して10%の超高配当利回りになっています。

また、買い持ちをし続けることで、累積で投資元本の30%を既に配当だけで回収できている状態です。

増配記録を更新し続ける限り、取得単価に対して毎年10%以上の利回りが期待できる銘柄は中々ありません。

キャピタルゲインは見通すことが難しいですが、配当の維持や増配は、方針として掲げている業なら達成される可能性が高いです。

優良銘柄を長期保有することで、高配当化を狙う戦略について、以下の記事で紹介していますので参考にしてください。

買い持ちしているだけのXOMが取得金額に対して10%の超高配当利回りに

買い持ちしているだけのXOMが取得金額に対して10%の超高配当利回りに

運用成績は以下になります。

運用期間が長い米国株の方が全体的に成績が良いです。

長期保有が報われていることが分かります。

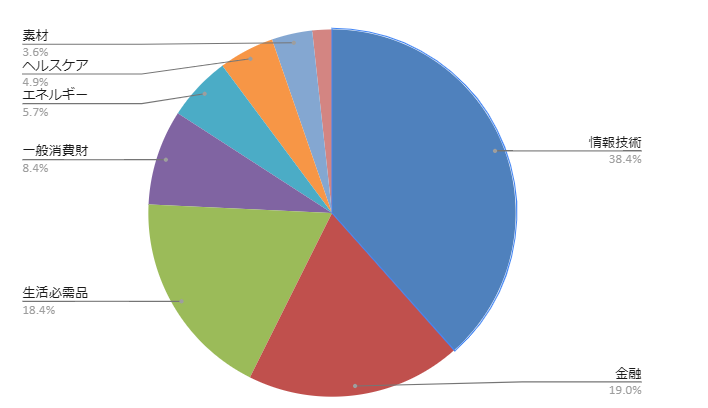

個別株のセクター分散状況は以下になります。

以下の他にも、米国の公益セクターETFであるVPUを保有しています。

保有銘柄について

筆者はNISA等円建てではインデックス投資を行っていますので、特定口座では分配金や配当金も狙ったアクティブ投資を行っています。

新NISAの運用状況は以下になります。

長期で記録を取り続けようと思っていますので、皆様の一歩を踏み出す参考になればと思います。

新NISAの投資戦略と運用状況

新NISAの投資戦略と運用状況

特定口座は投資目的を区別しています。

もちろん通貨を分散するという目的もあります。

そのため、円建ての投資信託でも低信託報酬で投資できるインデックス(例えば全世界株式やS&P500インデックスなど)は先程のグラフに組み込んでいません。

配当金が入った際は、その再投資も相場を見て買い付ける銘柄を変更しています。

VPU(バンガード 米国公益事業セクター ETF)

VPU(バンガード 米国公益事業セクター ETF)は銘柄を分散しつつ、高配当で長期的に増配が期待できる投資先として選んでいます。

米国の公益セクターに投資をするなら、XLU(公益事業セレクト セクターSPDR ファンド)と迷う方がいるかも知れません。

以下の記事でまとめていますので興味がある方は参考にしてください。

リーマンショック下でも安定分配、インフレに強い|米公益セクターETF:XLU vs VPU比較

リーマンショック下でも安定分配、インフレに強い|米公益セクターETF:XLU vs VPU比較

公益セクターETFの構成銘柄には電力会社が多く、最近見られた原油や天然ガスなど資源価格の値上がりを比較的価格転嫁しやすいセクターでもあります。

値上がりをしても、電気や水道を止めるわけにはいきません。

そのため、ここ最近のインフレ下でも比較的底堅い値動きをしています。

バイプロLOG

バイプロLOG